Всего 15% управляющих фондов из тех, что остались работать за 10 лет обогнали индекс Мосбиржи.

🔥Если добавить в статистику обанкротившиеся, то результат будет еще хуже.

🍀174 фонда с СЧА более 50 млн рублей продержались 10 лет с 2014 по 2024 год.

😎Из 174 фондов лишь 92 обогнали инфляцию. Примерно половине фондов даже не удалось сохранить для своих вкладчиков покупательную способность вложенных денег.

97.83% накопленная инфляция за 10 лет в РФ. 7.06% в год в среднем.

🌎Причем с 2014 по 2021 имеются данные о 182 фондах. Получается 8 фондов не дожили не не участвую в статистике, а ведь могли бы еще больше ухудшить итоговые данные. Аналогично и с других лет 2020, 2019...

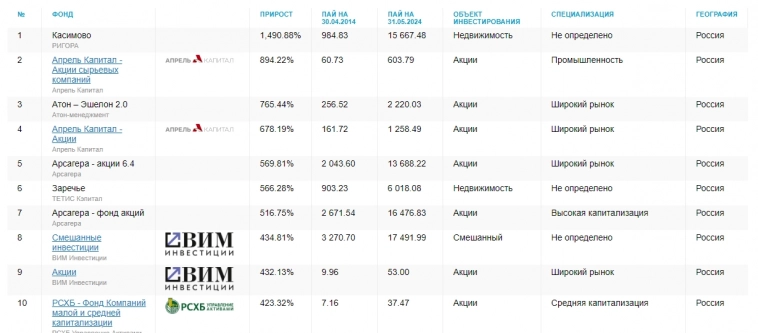

🏢Интересно, что внизу списка в основном фонды недвижимости, а в топ 20 фондов всего 3 фонда недвижимости ( в основном ЗПИФы).

27 фондов из 174 смогли обогнать индексный фонд от ВИМ инвестиций.

Индексный фонд показал в среднем 14.6% годовых, а рекордсмен фонд с 1 места 31.9% годовых.

🌺В таких условиях покупка индекса не кажется чем-то плохим. Уж точно будете вверху списка в долгосрок)

Цифры в долгосроке говорят куда больше слов.

Это именно индексы полной доходности? без учёта дивидендов? для ЗПИФ недвижимости именно дивы характерны. А профукать уж совсем там бабло без злова умысла мне кажется сложно. цэж бетон.

+ ещё такой момент с фондами в долгосрок. На который и классики индексного инвестирования напирали- комиссия за управления. Даёт инжекс скажем 15%. А инфляция 7.5. Остаётся инвестору те же 7.5. А если ещё и фонд 2.5% забрал за эффективное управление (ну или сервис автоследования 6%) то выходит печально. Для стратегий рисковых и с плечами ещё норм может выйти т к там выше доходность( и риски), а для безопасных и регулируемых фондов- нет