Завьялов Илья Николаевич про макро.

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Моделирование влияния макрокатализаторов: Эконометрические соображения

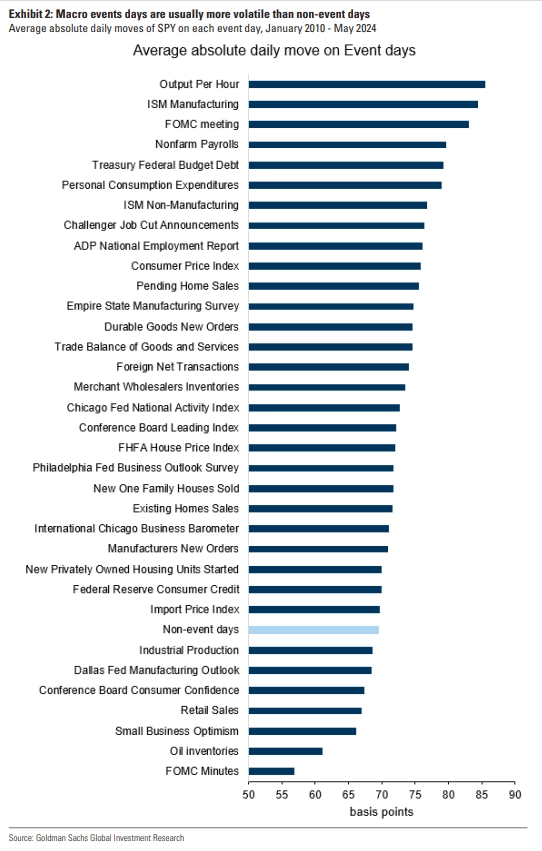

- Совместное моделирование макрособытий: С 2010 года произошло более 6 000 отдельных макро-релизов по этим 34 индикаторам, причем чаще всего в один день происходило два или более событий. 56% дней в выборке были днями с несколькими макрособытиями, а самый напряженный день был заполнен одиннадцатью макрособытиями. Макрособытия одного дня могут оказывать усиливающее влияние на ETF (например, две «хорошие» новости) или нейтрализующее («хорошие» и «плохие» новости). Для того чтобы отделить систематический эффект каждого типа макрособытия на ETF, необходимо их совместное моделирование. Мы построили одну регрессионную модель для каждого ETF с одним фиктивным макрособытием в качестве регрессоров.

- Выборочная реализация: Мы не стремились построить модель, которая бы объясняла движения каждого дня по каждому активу, скорее наша цель — выявить возможности со статистически значимым потенциалом прибыли в контексте обычной дневной волатильности и других регулярно происходящих макрособытий. Мы выделяем предстоящие дни с одним или несколькими значимыми катализаторами (на основе p-value) и игнорируем дни/события без статистически значимых катализаторов. Хотя значимость каждого катализатора возрастает и падает с течением времени, мы сохраняем все фиктивные показатели катализаторов в модели, чтобы обеспечить контекст модели.

- Учет изменений в фокусе внимания инвесторов: Из колебаний индекса неожиданностей MAP США видно, что макросюрпризы имеют элементы постоянства и средней реверсии. Чтобы найти баланс между 1) достаточным количеством наблюдений для статистических выводов и 2) как можно более короткой выборкой, отражающей текущие рыночные условия, мы оцениваем нашу модель с помощью ежедневных данных в течение одного года.

С точки зрения направленности, SPX рос в дни макрокатализаторов в 14 из последних 15 лет, и в 11 из этих 15 лет дни макрокатализаторов превосходили дни некатализаторов (Рисунок ниже). В разбивке по дням 44 из 47 ETF показали положительную доходность в дни макрокатализаторов, причем 37 из 47 продемонстрировали более высокую доходность в дни с макрособытием (событиями) по сравнению с днями без событий в нашей выборке.

Реакция меняется со временем

Наша система адаптируется по мере того, как реакция инвесторов на катализаторы меняется с течением времени. Чтобы проиллюстрировать изменение значимости движения цен активов в зависимости от катализаторов, мы показываем процент ETF в нашей модели, которые имели статистически значимую направленную реакцию на макрособытия на уровне 1% значимости в определенном году. В 2011 году 49% из 47 ETF значительно изменили свою доходность на публикацию данных о продажах домов в ожидании. «Макро-альфа» очень скудна: в среднем только 7 из 34 макро-катализаторов были значимыми для одного или нескольких ETF в течение года.

Количество значимых катализаторов меняется с течением времени. Если в 2021 году значительное влияние на активы оказывали 8 типов катализаторов, то в 2022 году их число сократилось всего до 2 типов. За последний год ETF реагировали на дни, когда выходили данные по занятости и заседания FOMC.

Торговые стратегии для макрокатализаторов

Диверсифицированный подход к позиционированию на макрокатализаторы с использованием этой концепции действительно доказал свою ценность за последние 15 лет; мы оцениваем доходность в +6,2% в годовом исчислении для ежедневной стратегии long-short, которая позиционирует на основе предыдущих 12 месяцев реакции рынка на значимые макрокатализаторы.

Реализация: Long-shor стратегия

Методология: Мы оцениваем влияние каждого катализатора на ежедневную доходность каждого актива в течение одного года. По одной регрессии на каждый актив с базовым ожидаемым движением и одной фиктивной переменной для каждого из основных макрокатализаторов. Затем мы формулируем «вневыборочное» ожидаемое движение актива на следующий день в зависимости от того, какие катализаторы имеют место. Мы считаем день события «торгуемым», если:

- День со значимым уровнем катализатора: Бета одного или нескольких катализаторов должна быть статистически значимой по сравнению с предыдущим годом на уровне значимости 1%.

- Ожидается движение активов выше/ниже обычного: Включены только ожидаемые движения рынка — модель, построенная на основе всех катализаторов, произошедших в этот день — более чем на 0,3 стандартного отклонения по сравнению с прошлым 1 годом. Здесь мы стремимся отсеять события, которые либо не оказывают значительного влияния на ETF, либо несколько событий, которые могут иметь противоположное направленное влияние на ETF, тем самым нивелируя друг друга.

Расчет доходности отслеживающего портфеля: Мы рассчитываем 1-дневную доходность актива и рассчитываем доходность портфеля, в котором находятся все позиции. В дни, когда модель посылает торговый сигнал по нескольким ETF, дневная доходность представляет собой средневзвешенное значение всех доходностей.

Прошлые показатели по классам активов: Мы оцениваем годовую доходность в +6,2% для ежедневной стратегии long-short, которая позиционирует на основе предыдущих 12 месяцев реакции рынка на макрокатализаторы, при доходности с поправкой на риск 0,7%. Из 2 870 торговых сигналов, отправленных моделью за последние восемь лет, 54% имели положительную доходность. При формировании портфеля по классам инструментов, используемых в качестве базовых, наша стратегия оказалась наиболее успешной для международных фондовых индексов (доходность с поправкой на риск = 0,58%) и валют (доходность с поправкой на риск = 0,57%). Обратите внимание, что диверсификация стратегии увеличила доходность с поправкой на риск.

Обзор макрокатализаторов на ближайший месяц

Правила принятия решений, определенные в предыдущем разделе, примененные к календарю входящих событий, дают 15 торговых кандидатов в период с 18 июня-2024 по 8 июля-2024 в течение 6 дней, среди которых 2 имеют несколько релизов. Мы рассматриваем сигналы модели в контексте фундаментальных показателей каждого актива/рынка, чтобы определить кандидатов на волатильность на катализаторах в течение следующего месяца.