Акции Транснефть – чего ждет рынок?

Транснефть традиционно объявляет о выплатах в июне. Пока участники рынка не сильно интересуются акциями компании – сплит уже отыгран, а дивиденды учтены в котировках. Есть ли потенциал роста у Транснефти, от чего зависит стоимость бумаг, какие риски нужно учитывать при их покупке, а также о технической картине акций, рассказали в статье.

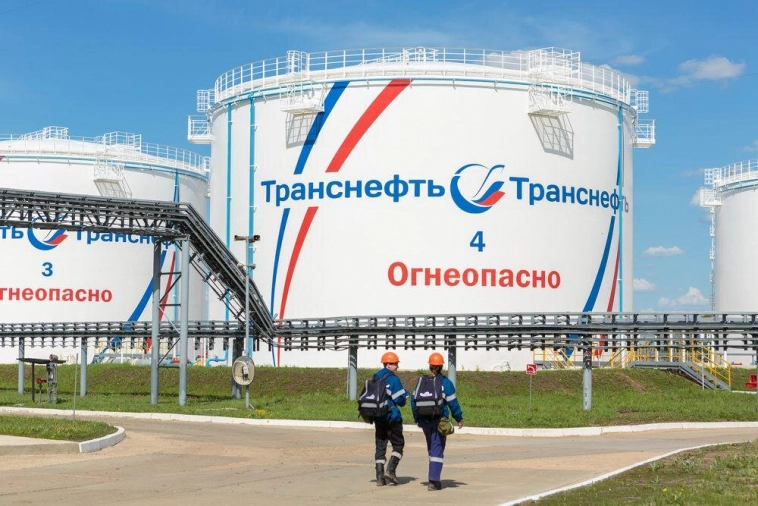

Транснефть — монопольный оператор сети российских нефтепроводов протяженностью более 70 тыс.км. Трубопроводы связывают месторождения с объектами нефтепереработки, экспортными терминалами и покупателями. Компания играет ключевую роль в энергетической безопасности страны и имеет стратегическое значение для экономики.

Финансовые показатели за I квартал 2024 года

- Выручка: ₽369 млрд, +17.5%(г/г)

- EBITDA: ₽159.9 млрд, +6.7%(г/г)

- Рентабельность по EBITDA: 43%

- Чистая прибыль: ₽95 млрд, +4.8%(г/г)

- Чистый долг: ₽227.6 млрд, +14.1% с начала года

- ND/EBITDA: 0,4х

Отчет за I квартал вышел выше ожиданий. Выручку поддержали растущие объемы продаж, а также традиционное повышение тарифов с начала года (операционные расходы у компании, обычно, растут к концу года). Кроме того, Транснефть снизила краткосрочный долг на 22%, до ₽63.2 млрд. Свободный денежный поток – положительный.

Дивиденды

На бирже торгуются привилегированные акции, по которым Транснефть платит дивиденды. Дивполитикой предусмотрены выплаты в размере 25% от чистой прибыли. Но в последние годы компания платит 50%. Также менеджмент анонсировал, что рассматривается вопрос о выплатах дважды в год.

В ближайшее время Транснефть должна объявить рекомендацию по выплате дивидендов за 2023 год. При сохранении коэффициента выплат на уровне 50% от скорректированной чистой прибыли размер дивидендов может составить порядка 180 рублей на акцию, ДД~11%.

Акции

С учетом сплита и текущей коррекции на рынке за год акции Транснефти прибавили 22%.

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

- P/E: 3.63 / 7.55 /85.8

- P/S: 0.81 / 1.44/ 11.13

- EV/EBITDA: 1.45 / 2.9 /-95.95

По мультипликаторам компания недооценена.

Аргументы за

1. Транснефть можно отнести к дивидендным аристократам – компания стабильно делится прибылью на протяжении 23 лет.

2. Проведенный в этом году сплит акций, уменьшил их стоимость в 100 раз, что повысило ликвидность бумаг и позволило широкому кругу инвесторов добавить Транснефть в свои портфели.

3. Компания быстро решила проблему с выпавшими трубопроводными поставками, заменив их на морские перевозки. Транснефть контролирует Новороссийский порт и порт в Приморске Ленинградской области (крупнейшая нефтеперевалочная база на Балтике).

4. Рост выручки и прибыли, а также прогнозируемость этих показателей напрямую зависят от ежегодного повышения тарифов. До конца десятилетия индексация установлена в размере 99.9% от годовой инфляции.

5. В 2024 году компания планирует выйти на рекордные объемы прокачки нефти: более 70 млн тонн против прошлогодних 63.5 млн тонн, это может поддержать доходы Транснефти до конца года. В следующем году объемы перевалки сырья должны вырасти еще на 12-13%.

6. 78.6% привилегированных и 100% обыкновенных акций принадлежит государству.

Риски

1. На фоне инфляции операционные доходы компании растут медленнее выручки. Поэтому в ближайшее время увеличение издержек, скорее всего, продолжит негативно влиять на маржинальность бизнеса.

2. Давление на акции оказывает снизившийся объем транспортировки экспортной нефти.

3. У компании запланирована масштабная инвестпрограмма по строительству новых перевалочных комплексов в портах и увеличению пропускной способности нефтепроводов, так что роста долговой нагрузки и снижения кэша на балансе Транснефти не избежать.

4. Санкции и обострение в геополитике, скорее всего, не позволят Транснефти реализовать стратегические планы. Сможет ли компания выйти на полную загрузку новых мощностей – большой вопрос.

5. Уровни добычи нефти зависят от решений ОПЕК+. Учитывая регулируемые цены, наибольшее влияние на прибыль оказывают изменения в объемах транспортируемого топлива. Решения ОПЕК+ о снижении квот на добычу в 2024 году могут негативно отразится на доходах всего нефтегазового сектора России.

Среднесрочный план

После сплита, цена обозначила для себя диапазон 1520 — 1700, в коем и торгуется до сих пор. В конце мая была попытка вырваться за эти рамки, но к сожалению успехом не увенчалась.

Трендового движения нет, соответственно и делать в бумаге пока нечего.

Возможно, какая-то интересная ситуация сформируется после див гэпа.

Резюме

Транснефть — хороший защитный актив со стабильной дивидендной доходностью. Бумаги могут подойти инвесторам, рассматривающим консервативные инвестиции в российский нефтегазовый сектор.

Доходы Транснефти мало зависят от цен на сырье, в отличие от таких компаний, как Роснефть или Лукойл. Тарифы на прокачку жидких углеводородов ежегодно индексируются, что поддерживает прибыльность компании. Однако это практически единственный драйвер для роста акций Транснефти на долгосрок.

На горизонте года котировки могут вырасти на объявлении дивидендов и хороших финансовых результатах.

*не ИИР

_______

🟢 Смотрите идеи по рынку в нашем telegram-канале

👍 Если было полезно, поставьте, пожалуйста, лайк)

Lippia11 июня 2024, 13:57Она так торгуется, потому что из-за высокой цены её рынок долго игнорировал. Потом молодёжь узнала, что существует Транснефть по 1600, но их уже обратил в свою веру Сбер, так как Сбер и есть брокер, с приложением, с обучением — и для молодежи «купить акции Сбер» тождественно понятию «учиться торговать».0

Lippia11 июня 2024, 13:57Она так торгуется, потому что из-за высокой цены её рынок долго игнорировал. Потом молодёжь узнала, что существует Транснефть по 1600, но их уже обратил в свою веру Сбер, так как Сбер и есть брокер, с приложением, с обучением — и для молодежи «купить акции Сбер» тождественно понятию «учиться торговать».0 димон иванов13 июня 2024, 12:43Так что там с дивидентами?0

димон иванов13 июня 2024, 12:43Так что там с дивидентами?0