13 февраля 2013, 20:29

Вечернее обсуждение опционов на фьючерс РТС. (13.02.2013)

Обзор сегодняшнего рынка

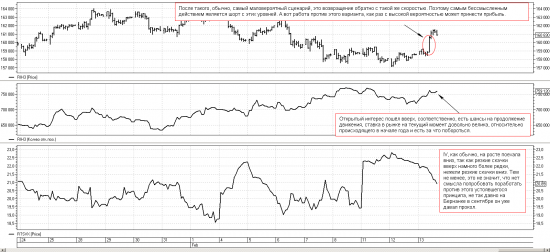

За 2 торговых сессии до экспирации наш рынок решил внести немного разнообразия и скакнуть выше 160го страйка, на котором, как я вчера и писал, скопилось в районе 100 000 открытых позиций. Если представить себе «сферического коня в вакууме» и допустить, что это голые, проданные одним крупным игроком коллы, то хеджировать их будут по ходу движения выше 161 500 или даже 162 000. Пока наиболее вероятен сценарий сползания на 160 000 к экспирации (Наиболее вероятный не значит наиболее прибыльный, прим. автора). Обычно, после резких скачков рынок либо продолжает двигаться в ту же сторону, либо встаёт в боковик, либо начинает медленно сползать. Из этих вариантов наиболее редким является V-образный разворот, и американские горки в обратную сторону. Соответственно, довольно логичной сейчас будет выглядеть любая стратегия отыгрывающая «непадение» — как вариант, обратный пут ратио, либо продажа пут-спреда, либо продажа голых путов(в этом варианте, обычно чем ближе страйк для продажи, тем лучше, дальние не так хороши с точки зрения соотношения риск-прибыль).

Надо ещё отметить, что сегодня взлетели обороты в опционах. По опционам на фРТС наторговали рекордные 19.4 млрд рублей. В опционах на акции ситуация более спокойна, но обороты тоже выше среднего — 405 млн. рублей.

Открытый интерес

На 165 000 коллах сегодня интерес вырос на 20 000 контрактов, что является довольно серьёзным событием. Надо ещё учитывать, что выгода продавцов, которые это делают крайне мала и составляет всего 1 200 000 рублей, а вот если случится чудо, и цена выскочит даже на 166 000 (сейчас, конечно в это слабо верится), то покупатели получат сразу же в 10 раз больше вложенных средств.

Кстати, с учетом роста ОИ на фьючерсе можно предположить, что продавцы частично уже захеджировали 160е коллы, так как интерес в РТСе вырос на 20 000 контрактов.

Пут-колл ратио

Опционы на РТС — 1.36

Опционы на самые ликвидные акции — 1.43 (любопытно, что сразу после единственного дня, когда пут колл ратио на акции был ниже единицы рынок скакнул вверх).

Реальная торговля

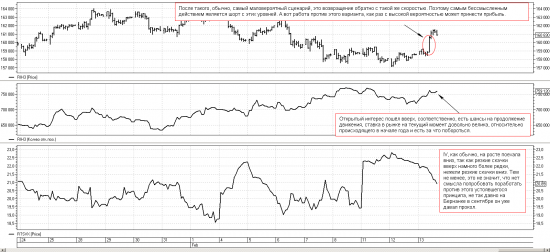

Несмотря на все попытки активного управления стрэддлом сильно снизить потери от тетты пока не удаётся. На текущий момент потери составляют 28 000. Профиль выглядит так. Думаю, что многие проблемы связаны с тем, что пока я пытаюсь торговать опционами по аналогии с фьючерсами. К мартовской экспирации выложу таблицу со всеми сделками, пока надеюсь, что удастся в общем и целом вытащить позицию в плюс. Позиция отражает мысли по рынку — либо быстрый рост (основной расчет на это), либо стояние на месте, либо медленное сползание. Экстремальный вариант это обвал, в этом случае придётся всё перестраивать.

Как всегда всех приглашаю к обсуждению текущей ситуации. Интересны текущие действия продавцов коллов на 160м страйке, как хеджируетесь, добавляетесь ли в продажу 160ми путами и т.д.

P.S. Не называя имён, хочу обратиться к некоторым читателям с просьбой постараться с уважением относиться к друг другу. Пишите свои мысли и мнение и по минимуму критики к действиям других, так обсуждение будет более конструктивным и интересным. Цель у всех одна и та же — получше разобраться в предмете и на этом заработать, предлагаю над этим работать :) Если хотите критиковать, можете критиковать меня и писать личные сообщения любого характера, с радостью отвечу и помогу даже самым злобным троллям.

За 2 торговых сессии до экспирации наш рынок решил внести немного разнообразия и скакнуть выше 160го страйка, на котором, как я вчера и писал, скопилось в районе 100 000 открытых позиций. Если представить себе «сферического коня в вакууме» и допустить, что это голые, проданные одним крупным игроком коллы, то хеджировать их будут по ходу движения выше 161 500 или даже 162 000. Пока наиболее вероятен сценарий сползания на 160 000 к экспирации (Наиболее вероятный не значит наиболее прибыльный, прим. автора). Обычно, после резких скачков рынок либо продолжает двигаться в ту же сторону, либо встаёт в боковик, либо начинает медленно сползать. Из этих вариантов наиболее редким является V-образный разворот, и американские горки в обратную сторону. Соответственно, довольно логичной сейчас будет выглядеть любая стратегия отыгрывающая «непадение» — как вариант, обратный пут ратио, либо продажа пут-спреда, либо продажа голых путов(в этом варианте, обычно чем ближе страйк для продажи, тем лучше, дальние не так хороши с точки зрения соотношения риск-прибыль).

Надо ещё отметить, что сегодня взлетели обороты в опционах. По опционам на фРТС наторговали рекордные 19.4 млрд рублей. В опционах на акции ситуация более спокойна, но обороты тоже выше среднего — 405 млн. рублей.

Открытый интерес

На 165 000 коллах сегодня интерес вырос на 20 000 контрактов, что является довольно серьёзным событием. Надо ещё учитывать, что выгода продавцов, которые это делают крайне мала и составляет всего 1 200 000 рублей, а вот если случится чудо, и цена выскочит даже на 166 000 (сейчас, конечно в это слабо верится), то покупатели получат сразу же в 10 раз больше вложенных средств.

Кстати, с учетом роста ОИ на фьючерсе можно предположить, что продавцы частично уже захеджировали 160е коллы, так как интерес в РТСе вырос на 20 000 контрактов.

Пут-колл ратио

Опционы на РТС — 1.36

Опционы на самые ликвидные акции — 1.43 (любопытно, что сразу после единственного дня, когда пут колл ратио на акции был ниже единицы рынок скакнул вверх).

Реальная торговля

Несмотря на все попытки активного управления стрэддлом сильно снизить потери от тетты пока не удаётся. На текущий момент потери составляют 28 000. Профиль выглядит так. Думаю, что многие проблемы связаны с тем, что пока я пытаюсь торговать опционами по аналогии с фьючерсами. К мартовской экспирации выложу таблицу со всеми сделками, пока надеюсь, что удастся в общем и целом вытащить позицию в плюс. Позиция отражает мысли по рынку — либо быстрый рост (основной расчет на это), либо стояние на месте, либо медленное сползание. Экстремальный вариант это обвал, в этом случае придётся всё перестраивать.

Как всегда всех приглашаю к обсуждению текущей ситуации. Интересны текущие действия продавцов коллов на 160м страйке, как хеджируетесь, добавляетесь ли в продажу 160ми путами и т.д.

P.S. Не называя имён, хочу обратиться к некоторым читателям с просьбой постараться с уважением относиться к друг другу. Пишите свои мысли и мнение и по минимуму критики к действиям других, так обсуждение будет более конструктивным и интересным. Цель у всех одна и та же — получше разобраться в предмете и на этом заработать, предлагаю над этим работать :) Если хотите критиковать, можете критиковать меня и писать личные сообщения любого характера, с радостью отвечу и помогу даже самым злобным троллям.

Читайте на SMART-LAB:

Софтлайн на Smart-Lab & Cbonds PRO Облигации 2.0. Коротко о главном

На конференции для профессионалов долгового рынка выступила IR-директор $SOFL Александра Мельникова. В панельной дискуссии представителей технологического сектора также принимали участие спикеры...

12:04

Павел Крутолапов назначен генеральным директором ПАО "АПРИ"

Павел Крутолапов назначен генеральным директором ПАО «АПРИ»

С 2023 года Павел занимал должность главного архитектора ПАО «АПРИ» и отвечал за продуктовое направление компании,...

13:07

насчёт

как хеджируетесь, добавляетесь ли в продажу 160ми путами и т.д.

то лично я да — уравновесил позу 160ми путами

ну и немного фьюча )

по прежнему базовой моей предпосылкой остаётся вариант закрытия вблизи 160

нет — будем смещаться, ГО ещё есть и потихоньку освобождается от откупа 145-150 путов и 170 колов

интересно как кто нейтралился в этой ситуации?