Как избежать «японской ловушки»

(Статья из архива)

Сергей Блинов «Expert Online» 10 aug 2016

Краткий урок монетаризма для президентов и премьеров в трех картинках

Россию пугают японским застоем

Российские чиновники всё чаще говорят о низких темпах роста как о «новой нормальности», которая может продолжаться неопределённо долго. Ещё в июле 2012 года о ней заявил Алексей Улюкаев, на тот момент — первый зампред ЦБ, отвечающий за денежно-кредитную политику (см., например, публикацию 2012 года «Алексей Улюкаев: «Это не кризис, это новая нормальность» в «Известиях»). В марте 2013 года эстафету убеждения широкой публики в «нормальности» низких темпов роста, приняла Ксения Юдаева (см. «New Normal для России»).

Совсем недавно к отечественным кассандрам присоединился нобелевский лауреат по экономике Кристофер Писсаридес. России грозит опасность попасть в длительную стагнацию, подобную японской (та длится уже более 20 лет), сообщил он в интервью агентству Блумберг в июне этого года (см. также сообщение РБК).

Самое свежее высказывание на эту тему прозвучало из уст главы Центра макроэкономических исследований Сбербанка Юлии Цепляевой. «Мы говорим о потенциальном росте на уровне 1,5–2%, и вот это наша главная печаль. Рецессия рано или поздно заканчивается, а на смену ей вместо роста приходит стагнация. И вот стагнация, как показал японский опыт, может длиться очень долго», — сказала она (Газета.ru).

Монетарное объяснение японских «потерянных десятилетий»

Чтобы избежать «японского сценария» в России, стоит разобраться в том, какова же природа застоя в экономике Японии, длящегося с начала 1990-х годов и прозванного «потерянными десятилетиями».

Ответ на этот вопрос даёт макроэкономическая школа под названием «монетаризм», основоположником которой считается гораздо более известный, чем Писсаридес, нобелевский лауреат Милтон Фридман. Главная идея монетаризма в том, что к кризисам в экономике приводят сжатия денежной массы. Фридман и его последователи (см., например, «Деньги, золото и Великая депрессия», Бернанке, 2004), убедительно показали, что Великую депрессию в США и других странах вызвало сжатие денежной массы (график 1).

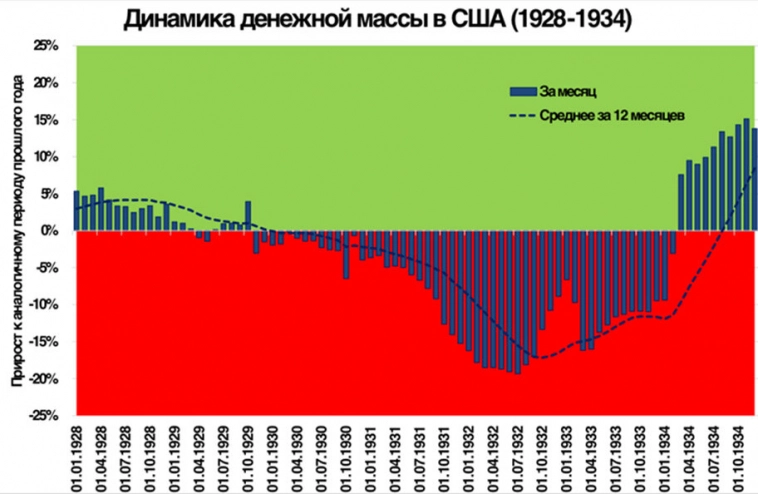

График 1. Причиной Великой депрессии в США (1929-1933) стало длительное и глубокое сжатие денежной массы

Источник: ФРС США, расчёты С. Блинова

Как видно на графике, денежная масса в США в 1929-1933 годах во время Великой депрессии сокращалась на протяжении 52 месяцев. Это и стало, согласно монетарной теории, причиной катастрофических проблем в экономике США.

Получается своеобразная картинка с двумя сигналами, как на светофоре для пешеходов. Если денежная масса сжимается, значит горит «красный» свет – жди экономических проблем. Если денежная масса растёт, то включается зелёный свет, и экономика растёт тоже.

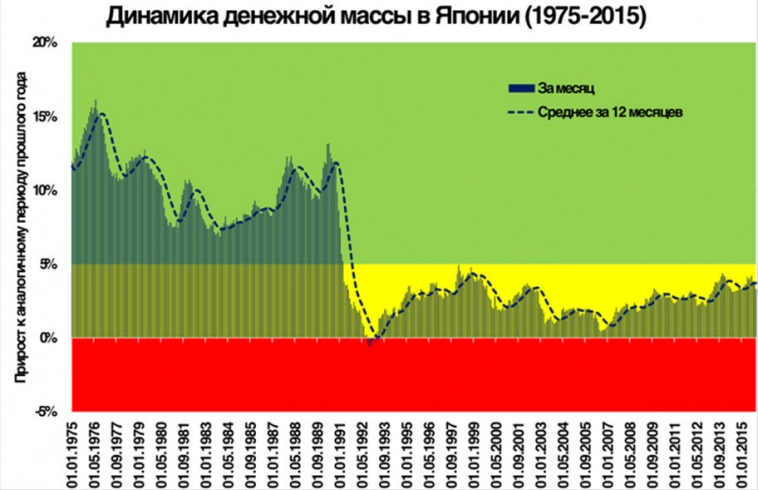

Чтобы подобрать ключи к японскому случаю, мы должны в эту двухцветную картинку добавить немного жёлтого цвета. Вполне логично допустить, что, если сокращение денежной массы вызывает экономические кризисы, то замедление темпов её роста (когда денежная масса всё ещё растёт, но медленнее, чем прежде) тоже должно приводить к ухудшению экономической ситуации, пусть и не такому катастрофическому. Это простое допущение прекрасно объясняет все проблемы японской экономики последних двадцати пяти лет (график 2).

График 2. Замедление темпов роста денежной массы в Японии стало причиной застоя в японской экономике на протяжении более двух десятилетий

Источник: ФРС США, расчеты С. Блинова

Обратим внимание на то, что в «красную зону» темпы роста денежной массы в Японии практически не опускались. Поэтому и серьёзных падений ВВП за последние 25 лет в этой стране не наблюдалось. Но перманентное пребывание денежной массы в «жёлтой зоне» неизменно вело к тому, что темпы роста японской экономики все эти 25 лет оставались мизерными. Они колебались с небольшими отклонениями вокруг отметки 1%, то есть, значительно ниже среднемировых темпов роста. Именно этот застой в Японии позволил Китаю догнать и перегнать японскую экономику, сместив её со второго места на мировом экономическом пьедестале. И именно поэтому эти годы называют потерянными для Японии десятилетиями.

Как нам избежать японской ловушки

Если приложить эту простейшую монетаристскую модель к истории постсоветской России, то на первый, поверхностный, взгляд, фридмановский монетаризм на российских просторах не работает. Мы увидим периоды, когда денежная масса в стране росла, а ВВП, тем не менее, сокращался — в полном противоречии с закономерностями, установленными для экономик США и Японии. Так, в 1992 году, в ходе так называемых гайдаровских реформ, денежная масса в России увеличилась в 7 раз (!). Но ВВП при этом не вырос, а сократился на 19 (девятнадцать!) процентов.

Однако стоит нам внести в модель уточнение, что для экономики важно не номинальное количество денег, а их реальная покупательная способность, как всё сразу же становится на свои места! В том же 1992 году цены в России выросли в 26 (в двадцать шесть!) раз, а денежная масса всего в 7 раз. А это значит, что реальная покупательная способность всех денег в экономике сократилась практически на три четверти (если быть точным, то к 1 января 1993 года реальная денежная масса сократилась на 72% в годовом выражении или в 3,6 раза).

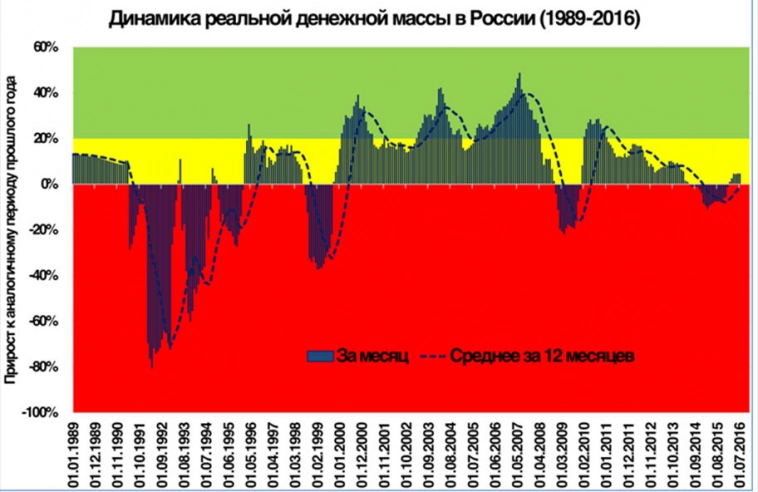

Если теперь перейти от номинальных к реальным величинам, то перед нами предстанет красочная картина монетарной истории России за последнюю четверть века (график 3).

График 3. Уверенный инвестиционный рост в России наблюдался лишь в случае роста реальной денежной массы темпом 20% в год или выше

Источники: ЦБ РФ, Росстат, расчеты С. Блинова.

На графике наглядно видны все кризисы в российской экономике за последние 25 лет. Они случались каждый раз, когда политика экономических властей приводила к сокращению реальной денежной массы в стране. И каждый раз падение ВВП прекращалось, как только власти вольно или (что чаще) невольно начинали наращивать реальное количество денег в экономике. Так и сейчас (см. правый край диаграммы): реальная денежная масса растёт уже шесть месяцев подряд, в ближайшее время в положительную область выйдут и среднегодовые значения показателя. А это будет означать, что падение ВВП в России прекращается. Но при этом опасность застоя в экономике не исчезает!

Обратим внимание, что каждый раз, когда темпы прироста реальной денежной массы застревали в жёлтой зоне (для России это темпы ниже от 0% до 20%), рост ВВП если и был, то был небольшим или серьёзно замедлялся. А инвестиции в основной капитал в эти периоды замедлялись или сокращались даже раньше, быстрее реагируя на недостаток денег (а значит и спроса) в экономике.

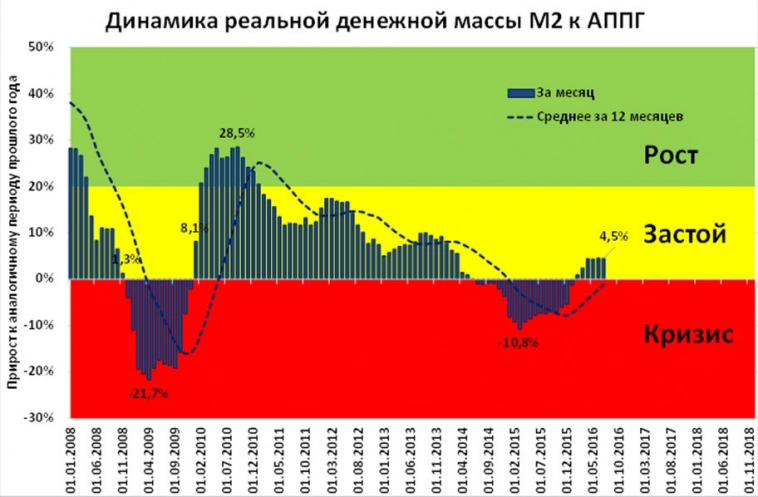

Видя эту закономерность, можно ответить на вопросы, заданные в самом начале статьи. В каком случае темпы роста в России будут очень низкими, и она повторит траекторию японской экономики? И, главное, как России избежать японской сценарной ловушки? Ответ на первый вопрос прост: если темпы роста денежной массы долгое время будут оставаться в «жёлтой» зоне, то в экономике воцарится застой. И судя по тому, что темпы роста реальной денежной массы прочно «застряли» на отметке около 4%, такая опасность более чем реальна (график 4).

График 4. Темпы роста реальной денежной массы остановились в жёлтой зоне на отметке около 4%, что грозит российской экономике застоем по «японскому» сценарию

Источники: ЦБ РФ, Росстат, расчеты С. Блинова

Очевиден ответ и на второй вопрос — как избежать японского сценария. Денежные власти должны обеспечить рост реальной денежной массы темпами 20% и выше. И это будет означать, что наш монетаристский «светофор» даст зелёный свет, и в экономике начнётся уверенный рост. И рост этот будет, что и понятно, сопровождаться инвестиционным подъёмом. При такой политике будет, наконец, ликвидировано и допущенное Центральным банком сжатие реальной денежной массы, которая сейчас (эти строки написаны в августе 2016 года) на три триллиона рублей ниже, чем январе 2014 года.

Важно подчеркнуть, что, у ЦБ России есть все необходимые инструменты, чтобы исправить нынешнюю ситуацию. Нет никакой нужды в популистских действиях типа раздачи дешёвых кредитов под «избранные» проекты, и даже снижение ключевой ставки не является обязательным. ЦБ вполне может добавлять рубли в экономику путём операций на открытом рынке, используя для этих операций и валютный рынок. При этом бороться с инфляцией и/или возможным ослаблением рубля он может такими инструментами, например, как ставка.

Как показывает наш собственный российский опыт быстрого перехода к росту из экономических провалов 1998 и 2008 годов, ситуацию исправить можно в считанные месяцы и вне зависимости от состояния нефтяного рынка. Центробанк может сделать это и дать экономике зелёный свет, а прорицатели застоя на долгие годы поймут свою неправоту.

===

Эта моя статья была опубликована в 2016 году, 10 августа, в электронном журнале «Эксперт-онлайн».

Публикую её здесь, потому что сайт журнала «Эксперт» сейчас не содержит архив журнала и найти там эту статью невозможно.

Статья восстановлена благодаря Вебархиву, на котором сохранилась её копия.

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм: https://t.me/m2econ

Дзен: https://zen.yandex.ru/m2econ

Подписывайтесь!

Буду благодарен вам за лайки и комментарии

Я люблю аналогию с деревом плодоносящим, очень нравится. Если создать благоприятные условия в виде хорошей почвы, если выбрать дерево подходящее климату, если достаточно солнца и полив регулярный, то и дерево будет плодоносить. Да, можно ускорить процесс — бустить рост удобрениями, но изначально все условия должны быть соблюдены. И главное дать время, про это все забывают что-то. А у нас что ни день в экономике, то перебор с чем то. То под лупой солнца добавляют, то шторм, то с удобрениями перебарщивают не поливая…