Минфину не нравятся запросы.

Случилось интересное. Сегодня отменились два аукциона Минфина «в связи с отсутствием заявок по приемлемым уровням цен». Должны были занимать через выпуски ОФЗ 26247 $SU26247RMFS5 и 26226 $SU26226RMFS9 (рис 1 и 2). Последний раз подобное было более полугода назад (в конце сентября 2023).

Слабеющий спрос из-за неготовности Минфина существенно повышать премию мы с вами отмечали и на прошлой неделе. Похоже сейчас участники хотят премию выше той которую готов давать Минфин. Упёрлись в потолок?

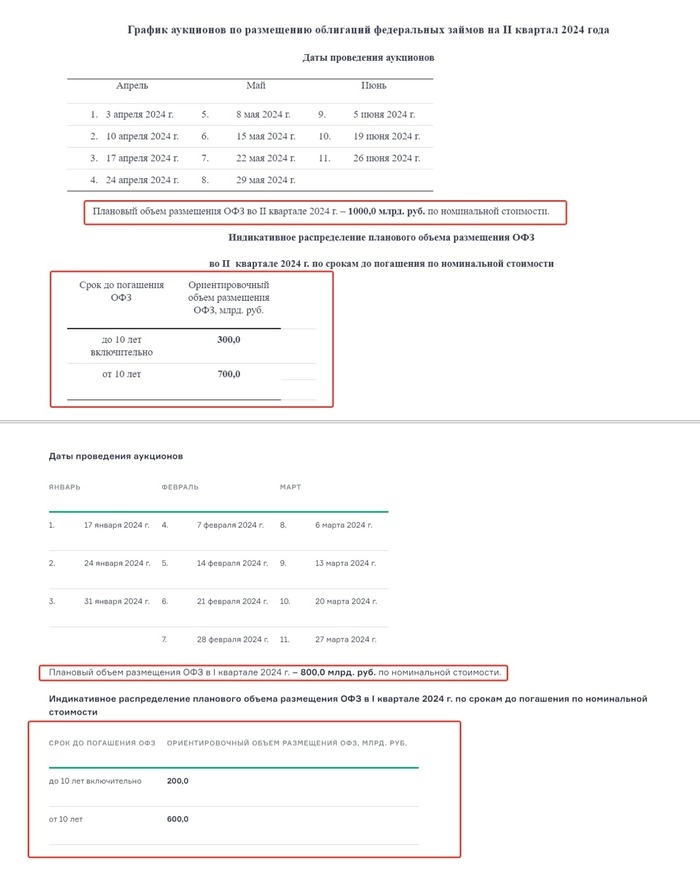

У Минфина ситуация сейчас неоднозначная. Планы по займам на год амбициозные — 4,08 трлн. руб. При этом за первое полугодие план 1,8 трлн (рис 3 и 4)

I квартал.

План был 0,8 трлн. Факт 0,764 трлн руб. выполнен на 95,5%

II квартал.

План 1 трлн. Факт (на середину квартала) 0,307 трлн. Если считать, что на середину квартала должны были привлечь 0,5 трлн, то план выполнен на 60%. Если считать по дням проведения аукционов, то прошло 6 из 11. Т.е. уже больше половины, следовательно, и отставание больше.

По плану во втором полугодии Минфину занимать надо больше 2,28 трлн против 1,8 за первое полугодие. Т.е. Минфин и сейчас уже отстаёт от плана, а дальше [если спрос не изменится] будет хуже.

И если с одного квартала на другой перекинуть часть объёма не проблема, то дальше с рынком придётся как-то договариваться.

И тут либо ишак сдохнет, либо падишах либо пересмотреть потолок и премию предлагать больше. Тогда Индекс государственных облигаций РФ (RGBI) дальше копает дно, а ОФЗ падают в цене давая всё бОльшую доходность.

Либо ЦБ должен наконец что-то позитивное сказать. Последнее заседание ЦБ по ключевой ставке и резюме обсуждения ключевой ставки позитивом не отличались. Следующее заседание ЦБ только 7 июня. Если там надежда на позитив? Попробуем предположить через пару дней (17 мая), когда Росстат опубликует отчёт о месячной инфляции за апрель.

Определённо пока откладываю покупки очередных более длинных ОФЗ на конец месяца. Так как в отличии от тех что брали в начале, длинные сильно кусаются когда падает RGBI

Предыдущие покупки.

Дата / Выпуск / Лет до погашения

— 12 Сентября ОФЗ 26207 $SU26207RMFS9 — 2,9 года до погашения

— 20 Сентября ОФЗ 26242 $SU26242RMFS6 — 5,4 лет до погашения

— 2 Ноября ОФЗ 26241 $SU26241RMFS8 — 8,7 лет до погашения

[Перерыв в покупках ~4 мес на бурном росте RGBI ]

— 27 Февраля ОФЗ 29010 $SU29010RMFS4 Флоатер с купонной доходностью ближайшего купона ~12,8%, а следующего рассчитываю на ~16%.

— 13 Марта ОФЗ 26244 $SU26244RMFS2 — 10 лет до погашения

— 25 Апреля ОФЗ 26243 $SU26243RMFS4 — 14 лет до погашения

PS

Ещё Интересный факт, даже при купонной (внимание купонной!) доходности в ОФЗ в ~13% индекс МосБиржи продолжает рост и уже +12% с начала года.

Почему? О причинах поговорим отдельно. Это скорее короткое напоминание, что «активы» — это про акции (лучше дивидендные), а облигации — это про припарковать кэш на время

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Тинькофф и БКС).

Написанное не является индивидуальной инвестиционной рекомендацией

Почему на время?

Облигации это отличное обеспечение для дейтрейдера. Купонный доход за день можно использовать чтобы компенсировать потери на стопах за день.