Самолет выбирает рост

Совет директоров Самолета рекомендовал не выплачивать дивиденды и не распределять прибыль акционерам.

Акционерам это не очень понравилось и котировки отреагировали снижением на полтора процента. Но не спешите расстраиваться, все не так однозначно.

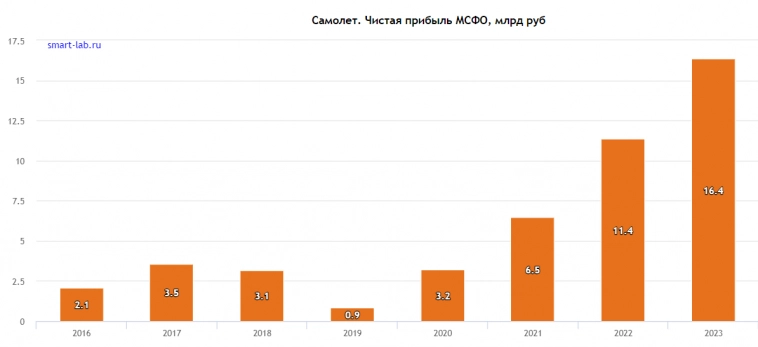

Компания недавно опубликовала финансовые результаты за 2023 год работы, и в них мы видим однозначный ответ — компания имеет возможность выплачивать дивиденды. Чистая прибыль акционерам по МСФО выросла в полтора раза и растет высокими темпами из года в год.

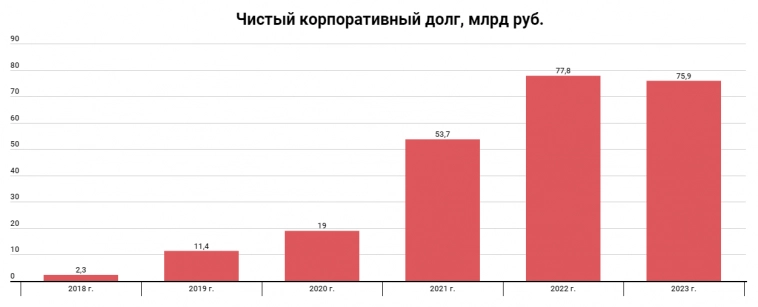

Финансовое положение компании остается устойчивым.

Чистый корпоративный долг за год не изменился и составляет 0,8хEBITDA — это однозначно низкий показатель.

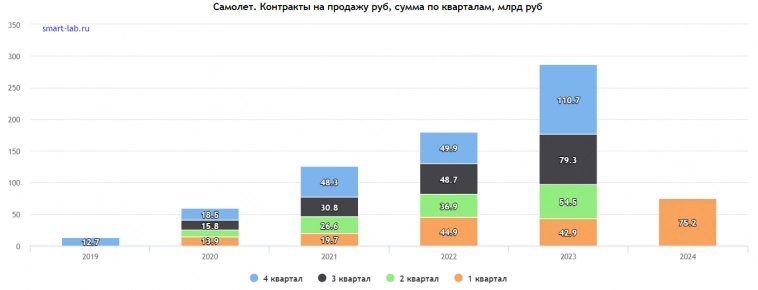

Решение не выплачивать можно также обосновать фазой роста, и Самолету есть чем похвастаться, помимо роста финансовых показателей за 2023 год. За 1-ый квартал 2024 года компания также демонстрирует отличную динамику. Продажи выросли на 75% к прошлому году.

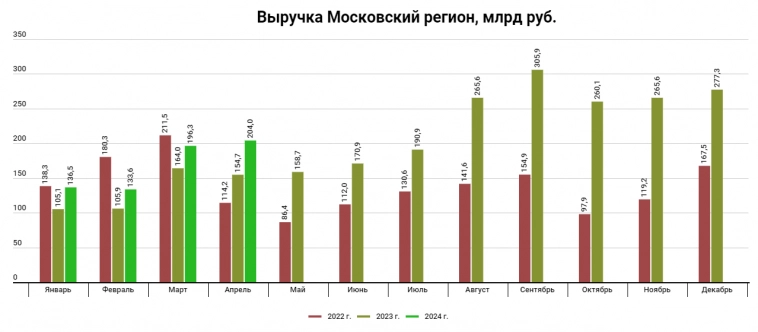

И, судя по динамике продаж в Московском регионе по данным Dataflat, апрель также отличный.

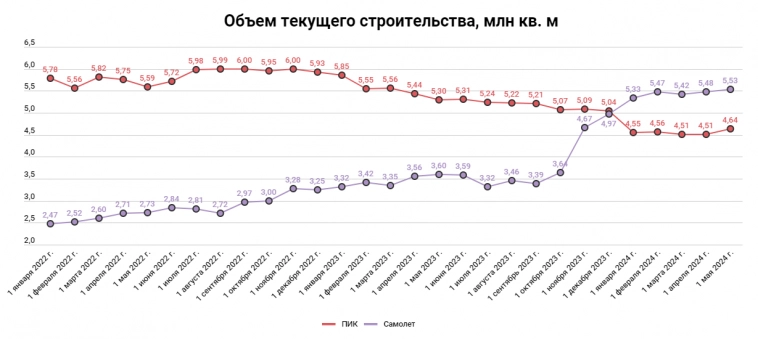

Напомню, что Самолет уже занимает лидирующие позиции на рынке по объемам строительства, обогнав в прошлом году ПИК и став самым крупным девелопером по этому показателю. Объем строительства — это будущие финансовые результаты в которые в том числе нужно инвестировать сейчас. Показатель вырос в 2,2 раза за последние 2 года — отличный рост!

Компании есть что предложить клиенту! Самолет обладает самым большим земельным банком, который компания наращивает. В прошлом году приобрели одного из крупнейших девелоперов в Москве Миц.

Сейчас активно запускает проекты в регионах, где сохраняется повышенный спрос (например, огромный проект в Ростове).Запуск новых проектов как раз требует дополнительных инвестиций для реализации.

Также чтобы расширить линейку сервисов, компания в этом году приобрела банк. Ведь не стоит забывать, что Самолет — это кейс не только самого большого земельного банка и его реализации, это еще про удобство и лучший сервис, который связан с девелопментом.

Поэтому не стоит переживать за решение совета директоров не платить дивиденды. К слову, у компании до сих действует программа обратного выкупа. В 2023 году нетто покупка собственных акций, судя по отчетности МСФО, составила 9,4 млрд рублей. Менеджмент уверен в росте капитализации, поэтому предпочитает выкуп и инвестициям в рост дивидендам — логично при низкой цене акций. Самолет — это не только самый быстрорастущий девелопер на нашем рынке, компания входит в этот список среди всех эмитентов.

На 2024 год в планах нарастить продажи на 70% до 2,7 млн квадратных метров, с ростом выручки на +68% до 0,5 трлн рублей и EBITDA до 130 млрд рублей. Учитывая это прогнозные мультипликаторы на 2024 год выглядят дешево и компания недооценена — EV/EBITDA = 2,3 (без учета эскроу). Значительное влияние на это оказывают высокие ставки, то есть после начала снижения ключевой ставки, логично ожидать роста котировок.

Поэтому логично не ждать от компании и оценивать перспективы по выплате небольших по доходности дивидендов, а стоит ожидать продолжения высоких темпов роста, которые в будущем могут вылиться в огромную дивидендную доходность, благодаря кратному росту финансовых показателей.

Компании есть куда потратить деньги и она знает как сделать это эффективно.

На чем стоит ждать высоких темпов? Даже по графику видно падение относительно 4кв2023 и хуже результатов 2022. Это еще льготку на полную катушку не прикрыли. А дальше шеф все пропало, ставка высокая, льготку прикрывают, клиент уезжает.

Например вывести из компании в обход миноритариев.

Из плюсов выбирает отскок.

Задача для роста взять 3750.