05 мая 2024, 13:05

Доказательство того, что при инфляции акции не спасают от обесценивания денег

Смоделируем простую ситуацию:

👉выручка и расходы растут вместе с инфляцией

👉цена акций постоянна (это нормально, так как купив акцию за 160, мы зафиксировали цену на весь последующий период роста инфляции)

👉инфляция меняется от 0 до 20%

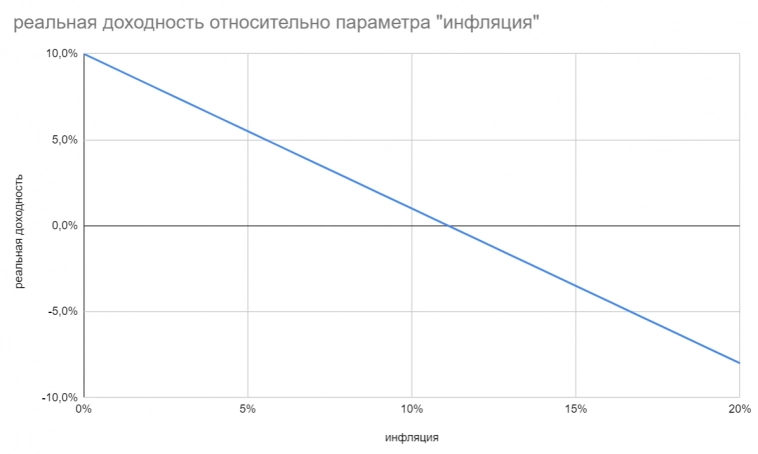

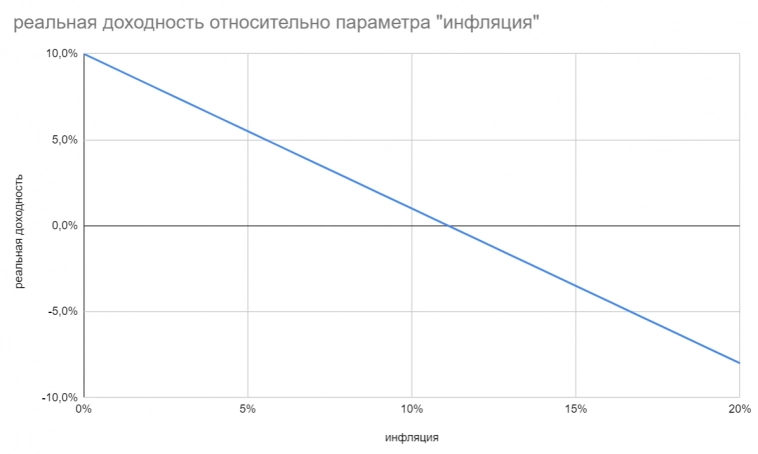

При росте инфляции с 0 до 20% прибыль вырастет с 16 до 19,2, и если цена акций остается постоянной (160), то доходность вырастет всего с 10 до 12%. Реальная доходность при этом упадет с 10% до -8%.

При росте инфляции с 0 до 20% прибыль вырастет с 16 до 19,2, и если цена акций остается постоянной (160), то доходность вырастет всего с 10 до 12%. Реальная доходность при этом упадет с 10% до -8%.

На практике так не бывает, чтобы при инфляции 0% и инфляции 20% цена акции была одинаковой = 160, поэтому чтобы реальная доходность акции оставалась постоянной, акциям придется упасть в цене.

Таким образом в общем случае поведение акции очень напоминает поведение облигации при росте инфляции (и соответственно росте ставок).

Но это в идеальном случае, если акции были справедливо оценены при ставке 0%...

В теории (но только в теории), цена акции падает в два раза вместе с ростом нормы доходности в два раза.

Но когда инфляция падает обратно, цена акции снова возрастает обратно.

В идеальном теоретическом случае получается, что нам бы надо пересидеть инфляцию условно в чем-то защищённом от нее, а потом купить акции на пике инфляции и ставок.

На практике акции у нас не подешевели вместе со ставкой (как говорит теория), но они просто и не были так оценены как должны были быть (были дешевыми из-за геополитики). Но зато когда ставка пойдет вниз, акции должны подорожать.

Приглашаю к дискуссии в комментариях на заданную тему.

👉выручка и расходы растут вместе с инфляцией

👉цена акций постоянна (это нормально, так как купив акцию за 160, мы зафиксировали цену на весь последующий период роста инфляции)

👉инфляция меняется от 0 до 20%

При росте инфляции с 0 до 20% прибыль вырастет с 16 до 19,2, и если цена акций остается постоянной (160), то доходность вырастет всего с 10 до 12%. Реальная доходность при этом упадет с 10% до -8%.

При росте инфляции с 0 до 20% прибыль вырастет с 16 до 19,2, и если цена акций остается постоянной (160), то доходность вырастет всего с 10 до 12%. Реальная доходность при этом упадет с 10% до -8%.

На практике так не бывает, чтобы при инфляции 0% и инфляции 20% цена акции была одинаковой = 160, поэтому чтобы реальная доходность акции оставалась постоянной, акциям придется упасть в цене.

Таким образом в общем случае поведение акции очень напоминает поведение облигации при росте инфляции (и соответственно росте ставок).

Но это в идеальном случае, если акции были справедливо оценены при ставке 0%...

В теории (но только в теории), цена акции падает в два раза вместе с ростом нормы доходности в два раза.

Но когда инфляция падает обратно, цена акции снова возрастает обратно.

В идеальном теоретическом случае получается, что нам бы надо пересидеть инфляцию условно в чем-то защищённом от нее, а потом купить акции на пике инфляции и ставок.

На практике акции у нас не подешевели вместе со ставкой (как говорит теория), но они просто и не были так оценены как должны были быть (были дешевыми из-за геополитики). Но зато когда ставка пойдет вниз, акции должны подорожать.

Приглашаю к дискуссии в комментариях на заданную тему.

182 Комментария

Denis Stelmak05 мая 2024, 14:09А я давно говорю, надо тарить акции. Бросайте свой LQDT.0

Denis Stelmak05 мая 2024, 14:09А я давно говорю, надо тарить акции. Бросайте свой LQDT.0 Сиделец05 мая 2024, 13:14угу, у нас и вторичка недвиги резко пошла вверх при подъёме ставки, что тоже в моменте бредово :-)+6

Сиделец05 мая 2024, 13:14угу, у нас и вторичка недвиги резко пошла вверх при подъёме ставки, что тоже в моменте бредово :-)+6 dividends, yeah!05 мая 2024, 13:16да)0

dividends, yeah!05 мая 2024, 13:16да)0 Гаспар05 мая 2024, 13:20Лукавишь, Тимофей) Всё ты понимаешь, что акции спасают от инфляции. Вопрос в том за какой промежуток смотришь. Год в год не спасут, в моменте. Лет за 10 — вполне себе.+18

Гаспар05 мая 2024, 13:20Лукавишь, Тимофей) Всё ты понимаешь, что акции спасают от инфляции. Вопрос в том за какой промежуток смотришь. Год в год не спасут, в моменте. Лет за 10 — вполне себе.+18

Читайте на SMART-LAB:

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «АСПЭК-Домстрой» подтвержден BB-.ru, ООО «ПЗ «Пушкинское» понижен D|ru|, ООО «ЦЕНТР-РЕЗЕРВ» понижен С(RU))

🟢ООО «ФЭС-Агро»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruBBB-, прогноз по рейтингу стабильный. ООО «ФЭС-Агро» входит в тройку крупнейших дистрибьюторов семян, средств...

09:15

Российский рынок недвижимости: почему торговые центры и офисы теряют популярность, а в лидеры выходят ЦОД и склады

Российский рынок коммерческой недвижимости переживает структурную трансформацию. Традиционные сегменты — торговые центры и офисы класса B — теряют привлекательность для инвесторов,...

27.02.2026