01 мая 2024, 09:18

Итоги инвестирования за апрель 2024

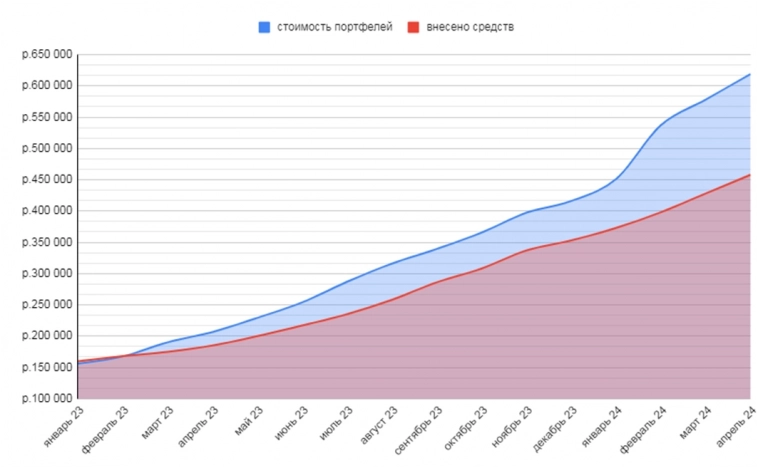

Каждый месяц подвожу итоги инвестирования в акции и облигации и пишу что было интересного за месяц. Цель — получение максимального дохода с дивидендов и купонов на протяжении 10 лет (1 год 4 месяца позади).

Цифры было/стало

У меня несколько брокерских счетов в ВТБ и Альфе, в том числе ИИС. Для простоты объединил их в один.

Биржевой счет: было 578144 ₽, стало 618912 ₽ (+1,74% без учёта пополнений, пополнение 30000 ₽).

Выплаты дивидендов и купонов

Получено дивидендов: 449 ₽.

Получено купонов: 3083 ₽. Были погашены облигации Автодор 6Р-01.

Покупки, продажи, участия в IPO и размещениях облигаций

Покупал акции Сбербанка, Газпром нефти, Северстали, Самолета, Норникеля, ММК, облигации ВСК. Продал акции Европлан и ОГК-2.

Участвовал в IPO МТС-банка (получил 2 акции и продал), в размещении облигаций СТМ, ЭР-холдинг, Гидромашсервис, Селектел.

На сколько изменились индексы и активы

1. Индекс Мосбиржи вырос в марте с 3332 до 3469 пунктов (+4,1%). Индекс весь месяц рос очень бодро благодаря началу дивидендного сезона, который продлится до июля.

2. Индекс гособлигаций RGBITR снизился с 601 до 598 пунктов. Длинные ОФЗ сейчас дают доходность до 13,8%. Короткие до 14,8%. ЦБ 26 апреля сохранил ключевую ставку на уровне 16%. Следующее заседание будет 7 июня.

3. Вместе с индексом Мосбиржи активы выросли за месяц на 1,74%. Результатом скорее недоволен. Больше всех за месяц выросли акции Лукойл, Сбербанк, Северстали, НЛМК, Магнит, АФК система. Были неудачные вложения, например в акции ММК (дивиденды оказались меньше ожидаемых). Плюс консервативная часть из облигаций растет только за счет купонов, но это пока ключевая ставка высокая. Динамика по стоимости портфеля с начала 2023 года позитивная.

4. Акций сейчас 53,7%, облигаций 43%, ₽ 1,7%, заблокированное 1,6% (заявку на продажу подал). Целевое соотношение акций и облигаций 60/40 (±5%). Состав акционной части, облигации тут.

5. Доходность XIRR составляет 39%. XIRR (Extended Internal Rate of Return) — это метод оценки доходности инвестиционного портфеля, который учитывает различные вложения и вытекающие из них доходы в течение определенного периода времени. Считает эксель используя функцию ЧИСТВНДОХ и используя статистику пополнений с начала 2023 г. (с учётом налогового вычета, который идёт как доход).

Что ещё интересного?

1. Прочитал 2 книги. Написал 30 постов на канале (больше чем в марте).

2. Обновил подборки:

— облигаций с постоянным и ежемесячным начислением купонов;

— облигации с погашением через 3 и более лет подпадающие под ЛДВ;

— флоатеры с ежемесячным начислением купонов;

— накопительные счета;

— вклады.

3. На май запланирована покупка акций (буду рассматривать после дивгэпа), участие в новых размещениях облигаций (пока только Новатэк 1Р2 приглянулся). Пока идея с покупкой длинных ОФЗ на паузе. Буду рассматривать акции к покупке после дивидендного гэпа (в мае это Лукойл, Новабев, НЛМК).

Подписывайтесь на мой телеграм-канал, в нем:

— делаю обзоры на ценные бумаги,

— показываю свой путь к доходу с дивидендов и купонов.

2 Комментария

igotosochi01 мая 2024, 09:20Синяя все сильнее отрывается от красной, круто!+1

igotosochi01 мая 2024, 09:20Синяя все сильнее отрывается от красной, круто!+1