22 апреля 2024, 12:30

Смена тактики Минфина и причем тут Бразилия.

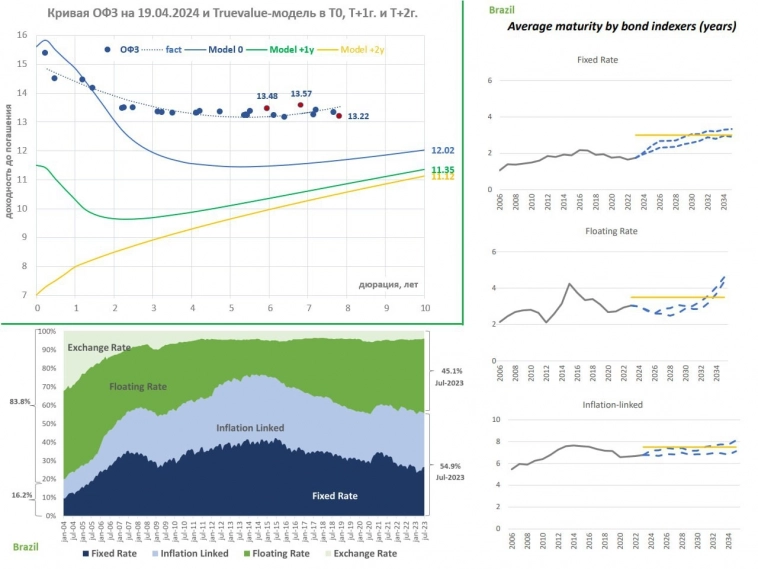

Три аукциона подряд Минфин размещает ОФЗ не «по плану», то есть только сроком до 10 лет. Популярная на размещении ОФЗ 26244 погашается уже раньше — в марте 2034. План на II кв. 2024 был разместить ОФЗ на 1 трлн руб., из которых 70% в ОФЗ с погашением от 10 лет и 30% в ОФЗ с погашением до 10 лет.

На последнем аукционе опять новый максимум доходности 13,8% годовых в ОФЗ 26244. Но рынок ждал размещения более длинной ОФЗ 26243 (2038) и уронил её почти до 14% годовых на вторичных торгах. Смена тактики Минфина смешала карты банкам. Они привыкли продавливать цены на вторичном рынке и покупать в разы больше на первичном.

Как итог, в ОФЗ случилось мини-ралли с отскоком доходности от 14% ниже 13,5% почти по всей кривой. Ралли может продолжиться, если Минфин перестанет размещать то, что рынок не готов покупать.

А теперь предыстория...

В далеком 2015 писал Письмо министру финансов, предлагал решения по дефициту бюджета и способам его финансирования, в том числе по выпуску коротких ОФЗ или флоатеров. Со мной тогда многие спорили, поддерживая консерватизм Минфина. Отдельно надо будет подвести итог и написать новое письмо. Потому что вопросы остались те же…

🇧🇷 Тогда в Минфине модно было показывать на Бразилию, как там все плохо, и пугать дефицитом бюджета даже в 3% ВВП.

Удивительно, что сейчас Бразилия показывает нам пример, как надо бороться с инфляцией, имея огромный госдолг (для развивающихся стран с открытым счетом капитала) 75% ВВП и дефицит бюджета 9% ВВП. Правда, почти весь дефицит сформирован процентными расходами по госдолгу.

Посмотрите, как подробно Бразилия рассказывает кому, на какой срок и сколько размещает госдолг (презентация 2023, план на 2024, отчет за февраль– требуется VPN):

● Фиксы имеют средний срок 2 года, их меньше всего в структуре внутреннего долга 26% и они популярны у нерезидентов.

● Флоатеров больше всего 40% — их любят банки. Линкеров к инфляции тоже много 30%, они самые длинные и интересны пенсионным фондам.

● Средний срок до погашения госдолга 4 года, в год спокойно рефинансируется 20% всего долга. Если применить к России, то будет ~25 трлн руб. К 2035 планируется увеличить средний срок до 5 лет, но для фиксов и флоатеров срок останется низким 3-3,5 года.

● Прямо заявляются цели обеспечения наименьшей стоимости долга в долгосрочном периоде, yield curve development, увеличения ликвидности вторичного рынка и расширения базы инвесторов.

🇷🇺 У РФ стратегии нет. Из 20 трлн всех ОФЗ — 57% фиксы, 6% линкеры и 37% флоатеры. У всех средний срок ~7 лет, а в год нужно рефинансировать лишь ~10% долга.

Антон Германович, не хотите ли взять опыт Бразилии хотя бы с точки зрения стратегии размещения госдолга и информационной открытости?

🇧🇷 Ещё несколько параллелей с Бразилией:

● ВВП Бразилии растет уверенно по 3% в год в 2021-23гг. (как и РФ сейчас)

● Инфляция достигала тоже максимума на уровне 12% в 2022, за последний год снизилась до цели 1,5-4,5% в год.

● Доходности 10-летних фиксов достигали максимума 13.8% (привет от ОФЗ 26244), а сейчас уже ближе к 11%.

● Центробанк поднял ставку до максимума 13,75% в августе 2022, продержал ровно год и с августа 2023 снизил уже 6 раз до 10,75%.

💡Здесь Банку России хочется пожелать тоже мудрости. Вопрос не в размере ставки, а в том, какие инфляционные последствия создает сначала быстрое поднятие (когда все побежали за кредитами по льготным или прежним ставкам), а потом удержание на сверхвысоком уровне ключевой ставки.

В США уже слышны голоса (даже в ФРС), что высокий уровень ставок создает фискальные стимулы, дополнительные доходы в экономике и проинфляционные последствия.

🇺🇸 Кстати, в США за год надо рефинансировать ещё больше — 30% всего долга. Потому что госдолг там размещают в основном короткий: более 70% Bills сроком до 1 года, до 30% Notes от 1 до 10 лет и лишь чуть-чуть Bonds от 10 лет. Потому что думают о форме кривой и будущих платежах по долгу.

Минфин РФ делает все наоборот. Надеюсь, не назло бабушке...

@truevalue

Читайте на SMART-LAB:

USD/CHF: Роковая встреча у линии тренда — быкам здесь не место?

Швейцарский франк продолжает накапливать потенциал для возобновления нисходящего движения — «медведи» уверенно удерживают стратегическое преимущество. В настоящий момент цена формирует...

25.02.2026

Дивидендная доходность «голубых фишек». Какой она будет

На российском рынке в разгаре сезон отчётности: компании подводят результаты 2025 года, а значит, можно оценить и потенциальные дивиденды. Традиционно «голубые фишки» ассоциируются у инвесторов...

25.02.2026

Мы выберем «свой путь»! Прямо и в ж...!

Страна явно отстает от России по темпам развития, даже без историка во главе государства. ВВП на человека по ППС в постоянных ценах, Бразилия / Россия:

Структура их привлечений может являться свидетельством недоверия к действиям правительства (на других условиях не дают с учетом рисков). В частности, недавно здесь писали, что их линкеры сейчас и исторически самые дорогие для государства в мире. Дороже российских и даже без «операций» в соседних странах. Подозреваю, что с флоатерами аналогично.

Ну и на истории не совсем очевидно, что ПК или ИН лучше для государства, чем ПД.

Как привлеченные 1000 рублей уменьшаются на купон и индексацию номинала линкера:

Если Минфин ждет устойчивой инфляции и высоких реальных ставок из-за рисков (4-5% vs. 1,65% 2014-2023 гг.), то их стратегия понятна и разумна.

P.S. Если и писать про модель займем дешево и много, то это будет Япония скорее как образец.