МТС (MTSS). Отчет за 2023 г. Долги. Дивиденды. Перспективы.

Приветствую на канале, посвященном инвестициям! 05.03.24 вышел отчёт за 2023 г. компании МТС (MTSS). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

МТС – это ведущий мобильный оператор страны. Кроме мобильной связи МТС предоставляет услуги фиксированной телефонии, широкополосного доступа в интернет и цифрового кабельного телевидения. У компании есть крупнейшая в России непродовольственная розничная сеть, в которую входит почти 4700 салонов связи по обслуживанию клиентов и продаже мобильных устройств.

Также компания владеет МТС банком, что позволяет ей оказывать банковские и финансовые услуги. МТС формирует облачные решения, где планирует стать ведущим частным поставщиком в России. А также имеет свою экосистему. В частности, активно развивается онлайн-кинотеатр KION.

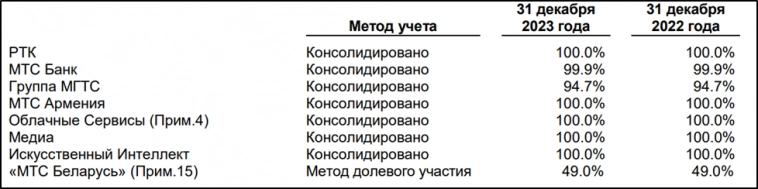

В Группу входят несколько дочерних и зависимых предприятий. Наиболее значимые представлены в таблице, в том числе, МТС Банк, МГТС и другие. Кроме РФ, компания также представлена в Беларусии. А 24.01.24 стало известно о продаже МТС бизнеса в Армении за $209,1 млн. Также в январе МТС заплатила за 68,8% сервиса аренды самокатов «Юрент» 5 млрд, доведя долю в бизнесе до 80,58%.

Структура акционерного капитала:

- 42% акций МТС принадлежит компании АФК Система. А бенефициарным владельцем АФК Системы с долей 49% является Владимир Евтушенко.

- 15,4% акций МТС принадлежит её дочкам или находятся на балансе самой компании.

- 42,5% акций в свободном обращении.

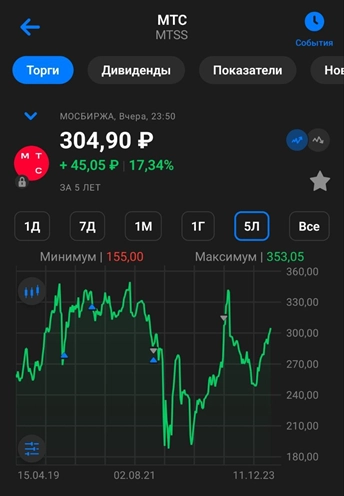

Текущая цена акций.

Акции МТС торгуются на бирже 20 лет. За 2023 год рост котировок составил примерно 5%. И на данный момент акции торгуются в верхней половине своего исторического диапазона. С начала 2024 года рост составляет 23%.

Операционные результаты.

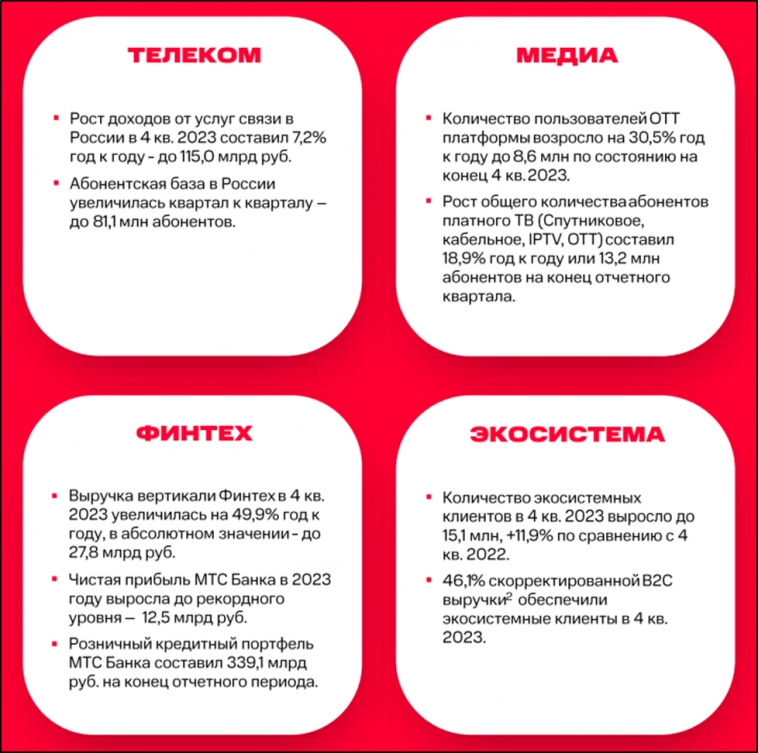

- «Телеком» – основной бизнес компании по предоставлению услуг связи. Абонентская база 81,1 млн абонентов (+1,5% г/г). Выручка от услуг связи +7,2% г/г за счет роста тарифов.

- «Ритейл». Продажи телефонов выросли на 20% г/г на фоне низкой базы прошлого года и проведения маркетинговых мероприятий.

- «Финтех». Чистая прибыль МТС Банка 12,5 млрд (+3,8х). Рост из-за бума кредитования в РФ и на фоне слабых прошлогодних показателей всего банковского сектора.

- «Медиа». Приносит 3% выручки, но бурно растёт. Платных ТВ пользователей 13,2 млн (+19% г/г). Число пользователей кинотеатра KION 10,5 млн (+31% г/г).

- МТС Cloud также демонстрирует позитивные результаты. Продажи продуктов выросли, но опять же, влияние на выручку пока небольшое.

- Рекламный бизнес Adtech ускоряет темпы роста за счет расширения продуктового портфеля и увеличения клиентской базы. Выручка 37,2 млрд (+48% г/г).

- Подписчики экосистемы 15,1 млн чел (+12% г/г).

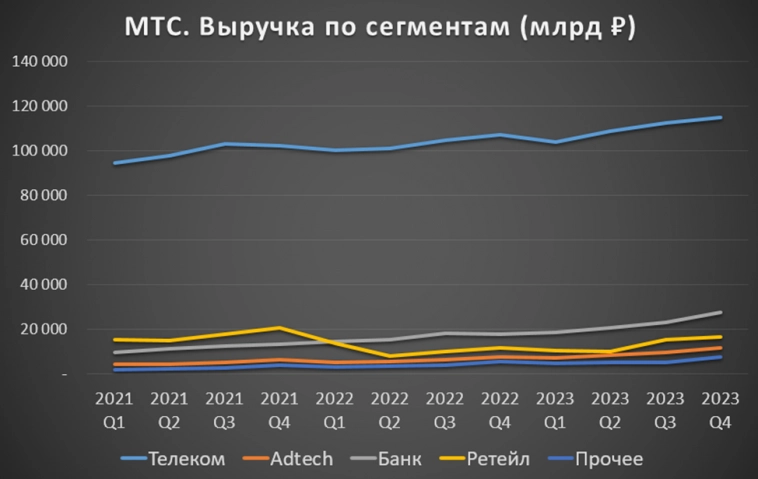

Структура выручки: 73% телеком, 15% Банк, 9% Ретейл, 6% Adtech, 4% Прочее.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

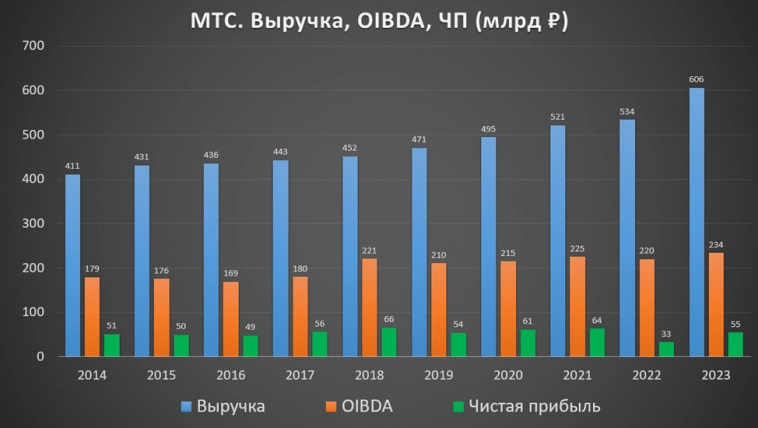

Результаты за 2023 год позитивные:

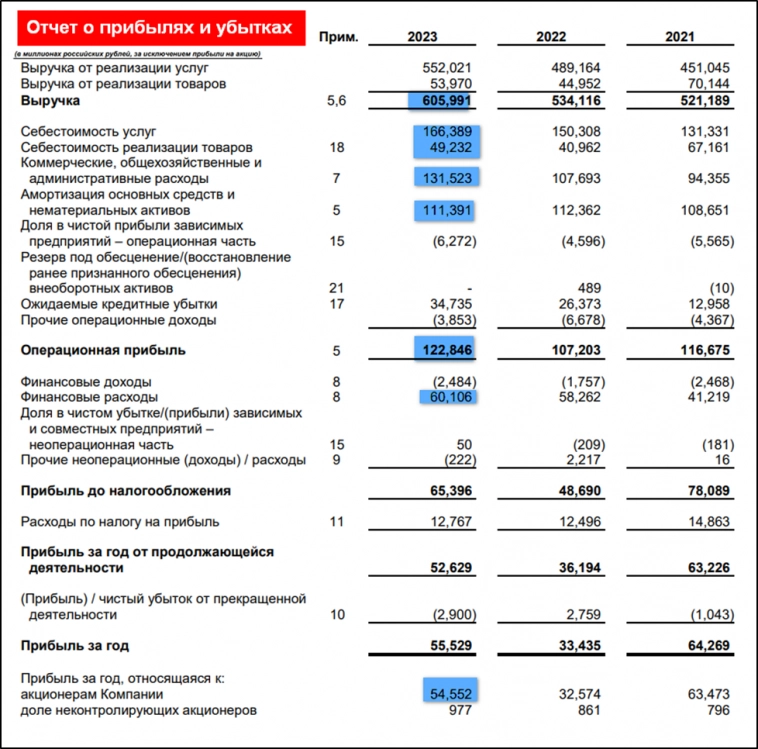

- Выручка 606 млрд (+13% г/г). Основные драйверы: рост тарифов на связь, восстановление продаж телефонов, увеличение выручки Финтеха, масштабирование рекламного бизнеса.

- Себестоимость 215,6 (+13% г/г).

- Коммерческие и общехозяйственные расходы 131,5 млрд (+22% г/г). В основном за счет роста зарплаты до 78,8 млрд (+27% г/г).

- Операционная прибыль 122,8 млрд (+15% г/г).

- OIBDA (операционная прибыль + амортизация) 234 млрд(+6% г/г). Рост OIBDA был ограничен инвестициями и расходами на персонал.

- Финансовые расходы 60 млрд (+3% г/г).

- Чистая прибыль (ЧП) 54,5 млрд (+67% г/г).

Выручка и OIBDA в 2023 году рекордные, ЧП на 67% выше г/г, но это одно из самых низких значений за последние 7 лет. Средние темпы роста выручки около 6% в год, OIBDA 1% в год.

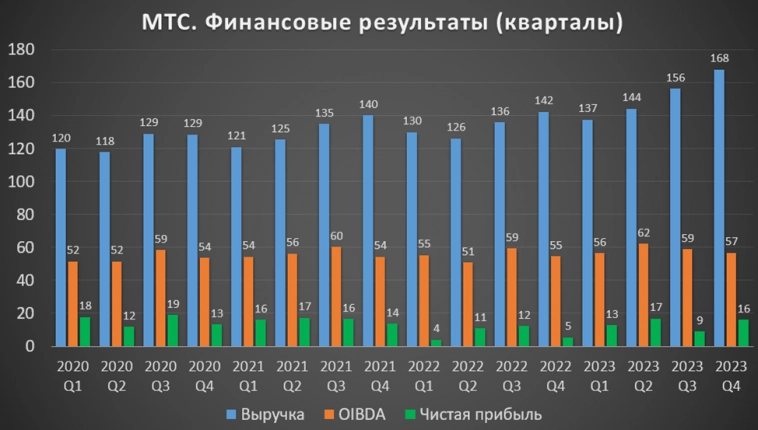

4Q 23 получился в целом неплохим, выросла выручка на 7%, а ЧП на 79% (за счет прочих доходов от переоценки ценных бумаг), но правда, OIBDA снизилась 4% кв/кв.

Баланс.

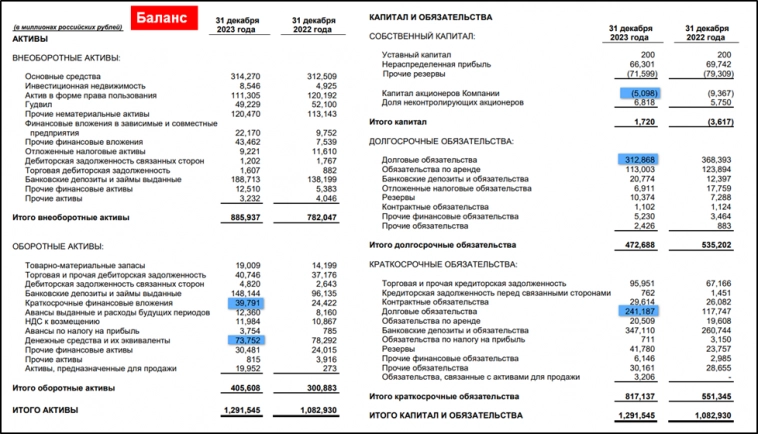

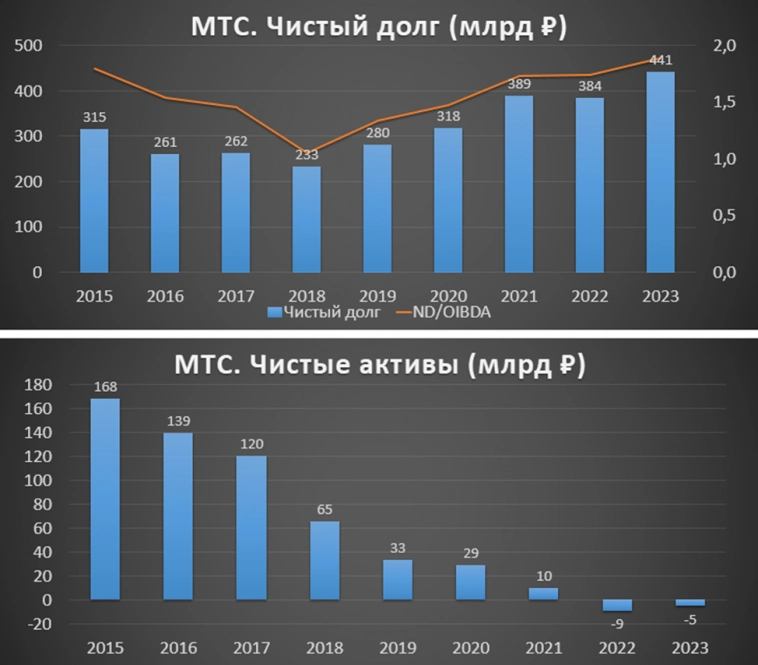

- Чистые активы -5 млрд. Т.е. на такую сумму обязательства превышают активы.

- Денежные средства и краткосрочные фин вложения 113,5 млрд (+10%).

- Суммарные кредиты и займы 554 млрд (+14%).

Чистый долг 441 млрд (+15%). ND/OIBDA = 1,9. Причём этот долг без учета арендных обязательств, которые составляют 133,5 млрд. Долговая нагрузка немаленькая. Только на проценты по долгу компания тратит около 60 млрд в год. Кстати, сопоставимые суммы компания отправляет и на дивиденды. Долг на 86% выражен в рублях. Текущая средняя ставка по долгу 10,8%. Но, в 2024 года нужно рефинансировать 241 млрд по высоким ставкам.

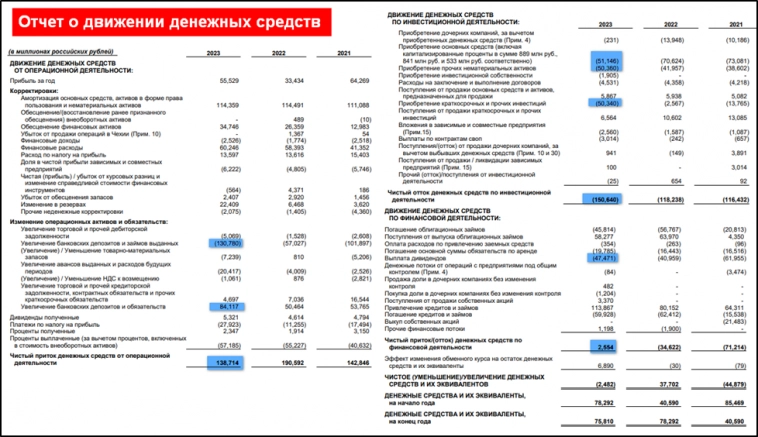

Денежные потоки.

- операционная деятельность 138,7 млрд (-27% г/г). Именно столько денег поступило в компанию за год. Падение в основном из-за снижения депозитов в МТС Банке.

- инвестиционная деятельность -150,6 млрд (+27% г/г). Из них 101 млрд – это капитальные затраты. Плюс еще 50 млрд – это различные инвестиции.

- финансовая деятельность 2,5 млрд. Здесь помимо роста долговой нагрузки, выделяется выплата дивидендов 47,5 млрд.

Операционный поток самый слабый за последние 4 года, но в целом на нормальном уровне.

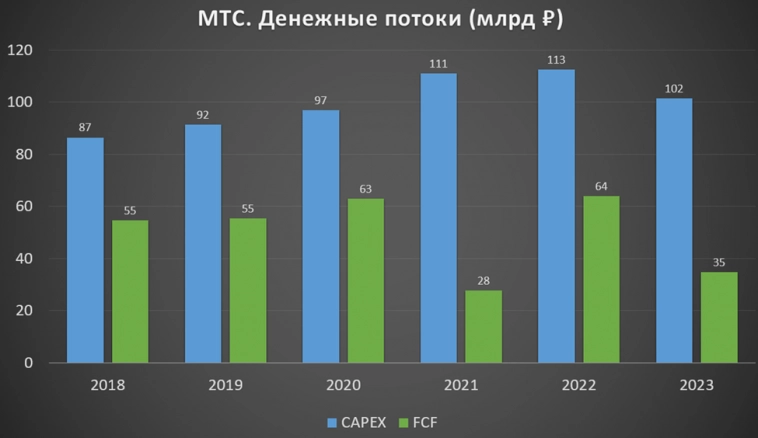

Капитальные затраты резко выросли в 4Q 23 до 42 млрд (+88% кв/кв), а по итогам года превысили 101 млрд. Из-за этого свободный денежный поток 35 млрд (-45% г/г).

Дивиденды.

Несмотря на большую долговую нагрузку, компания продолжает выплачивать дивиденды. Причем в размерах, превышающих ЧП. Например, объявленные дивиденды за 2022г. составили 67,2 млрд, что в два раза больше, чем ЧП за год. Именно из-за этого растет долг и уменьшается чистый капитал компании. Правда, нужно учесть, что реально выплатили только 47,5 млрд (это обусловлено наличием казначейских и квазиказначейских акций, а также невозможностью перевести дивиденды нерезидентам).

Главная причина таких щедрых выплат – это компания АФК Система, которой принадлежит 42% акций МТС. АФК Системе нужны деньги для покрытия своих долгов и наращивания инвестиций. Таким образом, из МТС она выжимает по максимуму.

МТС отложила принятие новой дивидендной политики. Если допустить, что на дивиденды уйдет 100% от ЧП по МСФО, то можно ожидать 27,3₽ на акцию. Это 9% к текущей цене акции, что не так уж и много. Но скорее всего, итоговые дивиденды за 2023 год снова превысят чистую прибыль и будут выплачены за счет дальнейшего роста долговой нагрузки. Думаю, что можно ориентироваться на 34₽, это 11% доходности.

К слову, до 2022 года компания еще активно осуществляла обратный выкуп своих акций.

Перспективы и риски.

Последние годы выручка компании растет темпами ниже инфляции.

Текущая стратегия компании CLV 2.0 (Customer Lifetime Value 2.0 ) связана с развитием цифровых продуктов и экосистемы на базе сильного телекоммуникационного бизнеса.

Но на данный момент главный драйвер роста – это увеличение тарифов. В конце сентября 2023г. МТС уведомила абонентов об очередном росте цен. Правда, этому регулярно препятствует Федеральная антимонопольная служба. В июле 2023г. суд поддержал решение ФАС оштрафовать МТС и снизить тарифы до обоснованного уровня.

Помимо действий ФАС, к дополнительным рискам относятся:

- Высокая конкуренция на телеком рынке. Причем рост абонентской базы уже исчерпан.

- Из-за геополитики могут возникнуть трудности с импортом необходимого оборудования. К слову, сейчас есть госпрограмма по разработке телекоммуникационного оборудования. И МТС ищет соинвестора в компанию по производству базовых станций.

- МТС платит высокие дивиденды за счет роста долговой нагрузки. Бесконечно эта ситуация продолжаться не может. Для уменьшения долга МТС рассматривает продажу своего башенного бизнеса и IPO дочерних компаний. В частности, в 2024 году планируется IPO МТС банка.

- Текущие высокие ставки по кредитам увеличивают процентные расходы, а также ускоряют рост долга. Плюс из-за высокой ключевой ставки снижаются темпы кредитования МТС Банка.

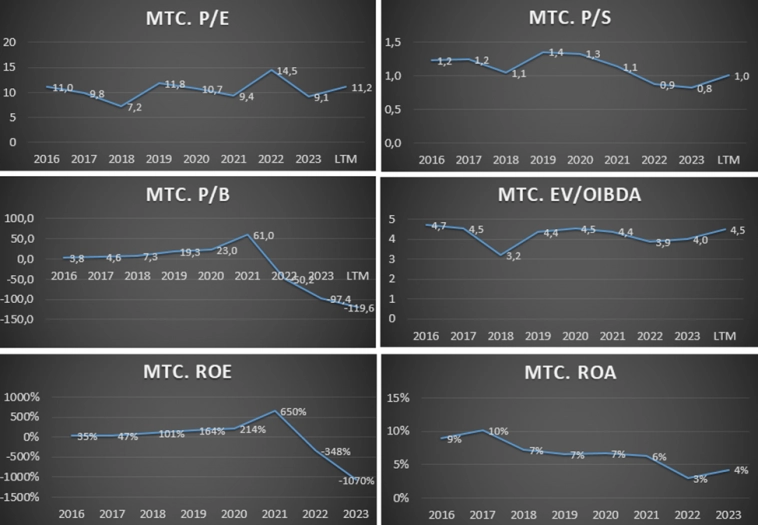

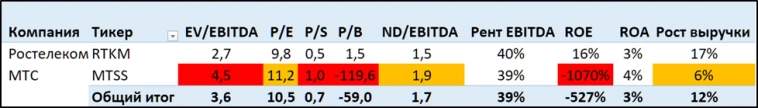

Мультипликаторы.

По мультипликаторам компания оценена недёшево:

- Текущая цена акции = 290 ₽; капитализация = 580 млрд ₽

- EV/OIBDA = 4,5;

- P/E = 11,2; P/S = 1; P/B = -

- Рентаб по OIBDA = 39%; ROA = 4%

И по всем мультипликаторам МТС дороже Ростелекома. Только дивиденды у МТС выше, но как мы видели, это из-за того, что компания выплачивает их за счет роста долговой нагрузки.

Выводы.

МТС – это ведущая компания в РФ по предоставлению услуг мобильной связи.

Операционные результаты за 2023 позитивные. Очень бурно развиваются новые направления, но их вклад в выручку пока небольшой.

Финансовые результаты за 2023 также неплохие. 4Q 23 лучше г/г и в целом лучше кв/кв. Но среднегодовой темп роста выручки и OIBDA ниже инфляции.

У компании высокая долговая нагрузка и отрицательные чистые активы. Денежные потоки и кап затраты 2023г. средние. Компания платит стабильно достаточно высокие дивиденды. Но для того, чтобы долг начал сокращаться, необходимо каким-то образом увеличить доходы, либо сильно урезать кап затраты/инвестиции/дивиденды.

Перспективы связаны с развитием экосистемы и ростом тарифов.

Риски сопряжены с действиями ФАС, конкуренцией и ростом ключевой ставки.

По мультипликаторам компания стоит недёшево.

Акции за 4 месяца снизились почти на 30% с исторических максимумов. Расчетная справедливая цена акции в районе 250₽.

Мои сделки.

В середине мая 2023 года я продал акции МТС с небольшой прибылью. Плюс получал достойные дивиденды. Текущая дивидендная доходность уже не так интересна по сравнению с вкладами. И главное, что напрягает – это растущий долг, рано или поздно он перерастёт в критическую проблему. Подумаю о покупке МТС, если акция упадёт ниже 240₽. Из телеком сектора пока держу акции Ростелекома. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы: