Евро пугает решительность ЕЦ

ЕЦБ не является 13-м федеральным округом США. Такое заявление позволил себе член Управляющего совета Олли Рен, и оно наиболее точно отражает происходящие. На своем апрельском заседании Европейский центробанк принял решение сохранить ставку по депозитам на уровне 4%, но сделал намеки на ее снижение в июне. Франкфурт может себе позволить стартовать раньше Вашингтона. Ему не обязательно оглядываться на ФРС. Тем хуже для EURUSD.

Кристин Лагард отметила, что несколько чиновников ЕЦБ готовы были снизить ставки, однако согласились с мнением большинства, что лучше это сделать в июне. Вкупе с заявлением, что удовлетворение Управляющего совета прогрессом в динамике инфляции позволит ослабить денежно-кредитную политику, это превращает снижение стоимости заимствований в июне в обязательство. Деривативы CME оценивают шансы корректировки ставки по федеральным фондам в начале лета в 24%. То бишь Франкфурт начнет первым.

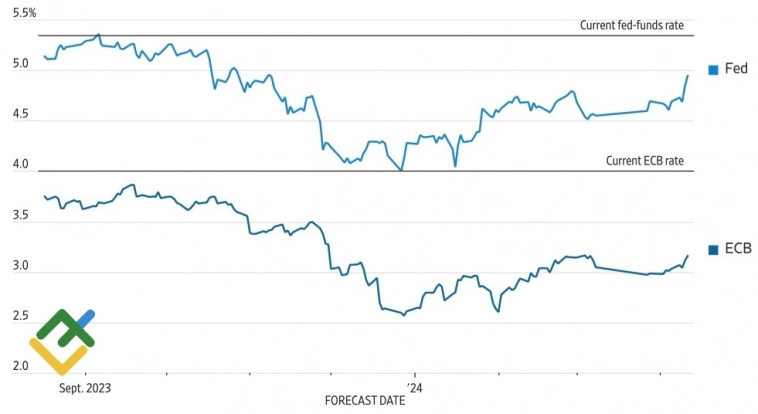

Несмотря на то, что ЕЦБ независим от Федрезерва, США являются крупнейшей экономикой мира, и новости из Штатов не могут не оказывать влияния на еврозону. По оценкам ING, последствия ускорения американской инфляции будут ощущаться в Старом Свете приблизительно через 6 месяцев. Неудивительно, что срочный рынок уменьшил предполагаемые масштабы монетарной экспансии не только ФРС, но и Европейского центробанка.

Динамика рыночных ожиданий по ставкам ФРС и ЕЦБ

Разгром EURUSD мог бы быть более серьезным, если бы ускорились не только потребительские цены, но и цены производителей. Тем не менее, PPI увеличился на 0,2% м/м, не дотянув до прогнозов. Базовый индикатор им соответствовал. Более того, расчеты индекса расходов на личное потребление на основе CPI показывают его рост в марте на 0,2%. Напомню, PCE является предпочитаемым ФРС показателем инфляции.

Для EURUSD это означает передышку, но не перелом нисходящего тренда. По словам президента ФРБ Бостона Сьюзан Коллинз, срочность в снижении ставок сейчас ниже, чем в начале года. Она пересмотрела свой мартовский прогноз и считает, что ФРС нужно сделать на один шаг меньше по дороге монетарной экспансии в 2024. Ее коллега из ФРБ Нью-Йорка Джон Уильямс утверждает, что корректировок денежно-кредитной политики в ближайшее время не требуется.

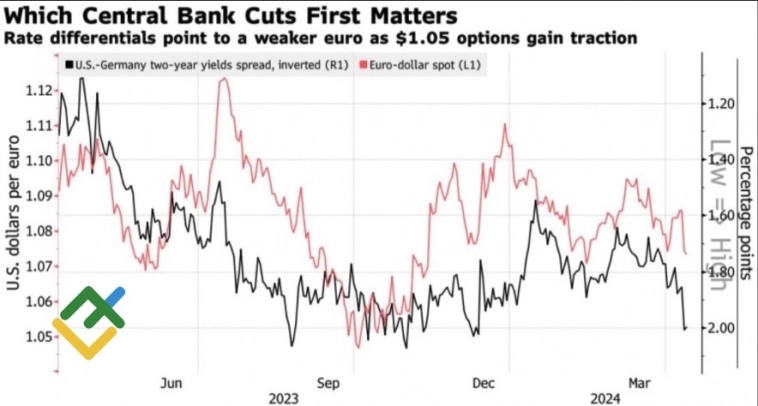

Разные сроки старта и скорость снижения ставок способствуют расширению дифференциала доходности облигаций США и Германии, создавая предпосылки для перелива капитала из Европы в Северную Америку и падения EURUSD в направлении 1,055.

Динамика EURUSD и дифференциала доходности облигаций

Безусловно, евро еще повоюет. На следующей неделе стартует сезон корпоративной отчетности в США, что может поддержать S&P 500, улучшить аппетит к риску и оказать давление на гринбэк как актив-убежище. Вероятнее всего, повысит свой прогноз роста мировой экономики МВФ, что протянет руку помощи про-циклическим валютам. Тем не менее, откат EURUSD создаст идеальную возможность для продаж пары в направлении 1,06 и 1,05.