25 марта 2024, 13:21

Хорошая книга про инвестиции, которую вы не читали, но которая может дать много новой пищи для размышлений

Рецензия на книгу:

«Больше, чем вы знаете»

— Майкл Мобуссин

Дочитал наконец книгу Майкла Мобуссина «Больше чем вы знаете» про инвестиции.

Сначала два слова про автора: Майкл Мобуссин возглавляет аналитику и исследования рынков в Counterpoint Global, открытый фонд под управлением Morgan Stanley Investment Management. В прошлом возглавлял ресерч BlueMountain Capital и был главной финансовой стратегии в Credit Suisse.

Книга вряд ли даст какие-то системные знания или конкретные лайфхаки по анализу компаний.

Оно и понятно — каждая глава книги как отдельное филосовское эссе.

Но для профессионала может служить неплохой пищей для ума и для расширения кругозора. Как таковой, какой-то идеи в голове после прочитанной книги не осталось, но какие-то обрывочные мысли можно все-таки выделить:

👉качества успеш. инвестора: любознательность, честность, терпение и способность к самокритике

👉успешность философии инвестирования больше зависит от темперамента, чем от интеллекта

👉лучше сфокусироваться на процессе, а не на результате

👉качественный процесс опирается на надежный фундамент, на теорию инвестирования

👉важно усвоить вероятностный подход

👉все фокусируются на результате, потому что его горааааздо проще измерить чем качество процесса

👉игры вероятностей приводят к тому, что плохие решения зачастую дают хороший результат

👉качеств. инвестиционный процесс: найти разницу между ценой и стоимостью акции

👉мораль: фокус на долгосрочном качественном процессе, а не на краткосрочном результате

👉Канеман и Тверски: боль потери $100 в 2,5 раза сильнее чем радость выигрыша $100

👉Понятие ожидаемой ценности (expected value, близко к матожиданию): потенциал роста или падения умножаем на его вероятность.

👉Баффет: умножьте вероятность прибыли на потенц. прибыль и вычтите вероятность убытка умноженную на потенц. убыток. Вот и ожидаемая ценность.

👉Долгосрочный успех 1: концентрация на том, что ты хорошо понимаешь, не распыляясь

👉Долгосрочный успех 2: собирать и анализировать много информации

👉Долгосрочный успех 3: использовать теорию, которая использует не только количеств. метрики, но и обстоятельства (глубокое изучение)

👉Доходность S&P500 с 1978 до 2007 составила +9,5%. Но без 50 лучших дней это был бы ноль. Это аргумент против маркет-тайминга, типа надо сидеть в акциях и ждать этих супер-дней.

👉Фондовый рынок — это система с большим числом степеней свободы с высокой неопределенностью (вероятностный подход). В таких системах эффективность отдельных экспертов в среднем существенно хуже, чем коллективного экспертного мнения. В таких системах отдельные эксперты вообще могут иметь противоположные мнения по одному и тому же вопросу.

👉В таких системах экспертность не гарантирует точность прогноза

👉Кто-нить прочел до этого момента? поставьте плюс в комментах если дочитали

👉Канеман и Тверски «Закон малых чисел» — люди склонны видеть закономерности там, где их нет. Типа небольшая выборка в точности соответствует качествам генеральной совокупности,, а это ошибка.

👉Для отдельного инвест фонда вероятность опережать рынок 15 лет подряд составляет 1 к 2,2 млн.

👉Готовый дольше ждать результаты инвестирования находит более рискованный актив более привлекательным, чем тот который рассчитывает на быстрые результаты.

👉Чем дольше держим акции, тем выше вероятность быть в плюсе

👉Чем чаще оцениваем результаты инвестирования, тем выше вероятность увидеть убытки

👉С 1926 по 2006 средняя доходность 10%, а стандартное отклонение 20,5%. Модель с такими параметрами дает вероятность 73% закончить год в плюсе и 99,9% вероятность закончить 10 лет в плюсе. А на интервале 1 час вероятность получить убыток 50%.

👉Риск со временем растет по закону квадратного корня (с замедлением) а доходность линейно

👉Полезность, которая позволяет преодолеть неприятие убытка, возникает на интервале более 1 года

👉Важно: долгосрочные, которые редко проводят переоценку портфеля, готовы больше платить за рискованный актив, чем краткосрочные

👉Фонды в более низкой оборачиваемостью портфеля показывают более высокую доходность

👉Очень важно грамотно оценить менеджмент — ключ к успеху компании. Но это крайне сложно сделать, особенно когда он непубличен

👉Когда выигрыш эмоционально привлекателен, люди начинают игнорировать крайне низкие их вероятности

👉Подражание играет большую роль на рынках

👉Синдром Суждения Задним Числом: после того как событие свершилось, оно кажется задним числом гораздо более предсказуемым

👉Прогнозы относительно отдаленного будущего могут абсолютно отличаться от реальности

👉Что можно гарантировать: это то что в будущем будут происходить инновации

👉Когда возникает новый рынок (например крипта), резко растет число компаний. Через 10-15 лет число компаний падает в разы, до 10 раз. Так было с телевизорами, жесткими дисками, автомобилями и т.п.

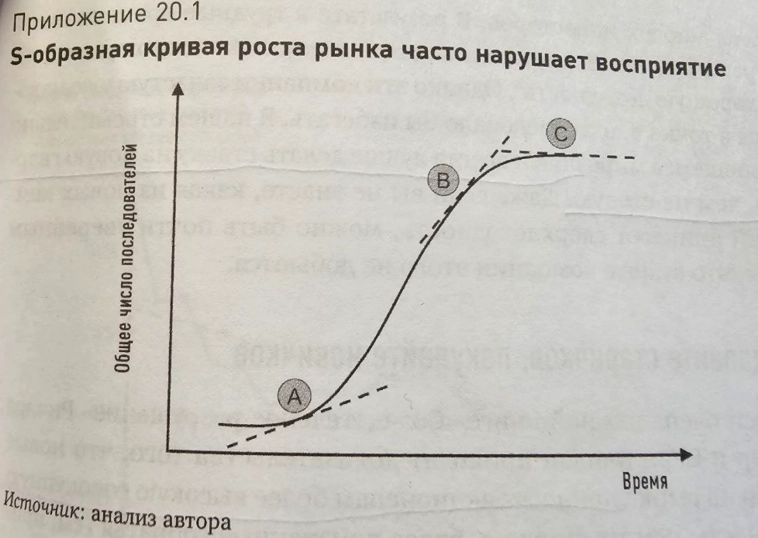

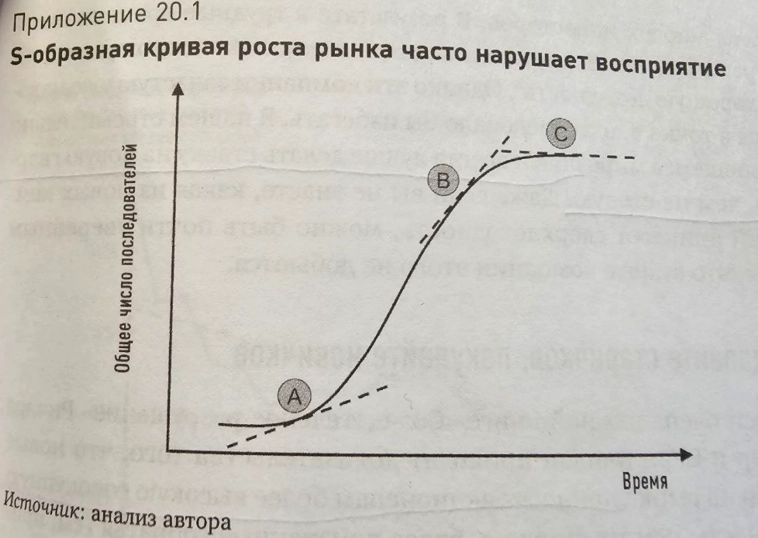

👉Инвесторы херово прогнозируют будущий рост, так как мыслят линейно и в точке А ожидают продолжение слабого роста.

👉Сверхдоходность у тех, кто умеет предвидеть переход A-B

👉В точке С 70% компаний теряют 50% своей капитализации в среднем

👉Исследования: компании с трудом удерживают двузначные темпы роста после выхода на выручку $20 млрд

👉Общее правило: сверхдоходность в первые 5 лет роста

👉В следующие 15 лет доходность выравнивается со средней по отрасли

👉После 20 лет после выхода на рынок доходность падает ниже средней

👉Очень мало компаний долго поддерживают высокие темпы роста

👉Инновации ускоряются. Среднее время удержания конкурентного преимущества уменьшается. (Как тут про Теслу не вспомнить).

👉Стратегия победителей — не быть слишком жесткими, принимать новые правила игры и адаптироваться

👉Исторические нормы P/E за 100 лет не сопоставимы: 50-100 лет назад гораздо больше было материальных активов, и прибыль (E) меньше конвертировалась в свободный денежный поток и доход акционеров. Сейчас выше RoE, а следовательно и компании заслуживают более высокий P/E. Во-вторых, в XX веке были существенно выше налоги, они обеспечивали более низкие коэффициенты P/E.

В-третьих, более высокая инфляция в прошлом делала P/E более низким.

👉Теорема: ROI со временем возвращается к стоимости капитала (если только нет уникального конкурентного преимущества).

👉40% компаний с самым низким CFROI перестают существовать

👉Только 13% из 1800 компаний соответствовали трем критериям устойчивого роста: 1. реальная выручка >+5,5%, 2. реальная прибыль >+5,5%, 3. TSR > стоимости капитала

👉Не существует систематического способа выявлять компании роста

👉Для очень больших компаний вероятность расти быстрее рынка сильно ниже (закон больших чисел)

👉Разнородная группа индивидов с широким кругозором решает задачу прогнозирования лучше, чем один эксперт только в области финансов.

👉Необходимо разнообразить кругозор и источники информации

👉Эвристика — использование приближенных подсчетов при решении проблем, которые оказываются неверными. Инвесторы могут придавать большее значение доступной информации, чем той, которая действительно относится к делу (эвристика доступности).

👉

*Пост продолжает редактироваться*

Сначала два слова про автора: Майкл Мобуссин возглавляет аналитику и исследования рынков в Counterpoint Global, открытый фонд под управлением Morgan Stanley Investment Management. В прошлом возглавлял ресерч BlueMountain Capital и был главной финансовой стратегии в Credit Suisse.

Книга вряд ли даст какие-то системные знания или конкретные лайфхаки по анализу компаний.

Оно и понятно — каждая глава книги как отдельное филосовское эссе.

Но для профессионала может служить неплохой пищей для ума и для расширения кругозора. Как таковой, какой-то идеи в голове после прочитанной книги не осталось, но какие-то обрывочные мысли можно все-таки выделить:

👉качества успеш. инвестора: любознательность, честность, терпение и способность к самокритике

👉успешность философии инвестирования больше зависит от темперамента, чем от интеллекта

👉лучше сфокусироваться на процессе, а не на результате

👉качественный процесс опирается на надежный фундамент, на теорию инвестирования

👉важно усвоить вероятностный подход

👉все фокусируются на результате, потому что его горааааздо проще измерить чем качество процесса

👉игры вероятностей приводят к тому, что плохие решения зачастую дают хороший результат

👉качеств. инвестиционный процесс: найти разницу между ценой и стоимостью акции

👉мораль: фокус на долгосрочном качественном процессе, а не на краткосрочном результате

👉Канеман и Тверски: боль потери $100 в 2,5 раза сильнее чем радость выигрыша $100

👉Понятие ожидаемой ценности (expected value, близко к матожиданию): потенциал роста или падения умножаем на его вероятность.

👉Баффет: умножьте вероятность прибыли на потенц. прибыль и вычтите вероятность убытка умноженную на потенц. убыток. Вот и ожидаемая ценность.

👉Долгосрочный успех 1: концентрация на том, что ты хорошо понимаешь, не распыляясь

👉Долгосрочный успех 2: собирать и анализировать много информации

👉Долгосрочный успех 3: использовать теорию, которая использует не только количеств. метрики, но и обстоятельства (глубокое изучение)

👉Доходность S&P500 с 1978 до 2007 составила +9,5%. Но без 50 лучших дней это был бы ноль. Это аргумент против маркет-тайминга, типа надо сидеть в акциях и ждать этих супер-дней.

👉Фондовый рынок — это система с большим числом степеней свободы с высокой неопределенностью (вероятностный подход). В таких системах эффективность отдельных экспертов в среднем существенно хуже, чем коллективного экспертного мнения. В таких системах отдельные эксперты вообще могут иметь противоположные мнения по одному и тому же вопросу.

👉В таких системах экспертность не гарантирует точность прогноза

👉Кто-нить прочел до этого момента? поставьте плюс в комментах если дочитали

👉Канеман и Тверски «Закон малых чисел» — люди склонны видеть закономерности там, где их нет. Типа небольшая выборка в точности соответствует качествам генеральной совокупности,, а это ошибка.

👉Для отдельного инвест фонда вероятность опережать рынок 15 лет подряд составляет 1 к 2,2 млн.

👉Готовый дольше ждать результаты инвестирования находит более рискованный актив более привлекательным, чем тот который рассчитывает на быстрые результаты.

👉Чем дольше держим акции, тем выше вероятность быть в плюсе

👉Чем чаще оцениваем результаты инвестирования, тем выше вероятность увидеть убытки

👉С 1926 по 2006 средняя доходность 10%, а стандартное отклонение 20,5%. Модель с такими параметрами дает вероятность 73% закончить год в плюсе и 99,9% вероятность закончить 10 лет в плюсе. А на интервале 1 час вероятность получить убыток 50%.

👉Риск со временем растет по закону квадратного корня (с замедлением) а доходность линейно

👉Полезность, которая позволяет преодолеть неприятие убытка, возникает на интервале более 1 года

👉Важно: долгосрочные, которые редко проводят переоценку портфеля, готовы больше платить за рискованный актив, чем краткосрочные

👉Фонды в более низкой оборачиваемостью портфеля показывают более высокую доходность

👉Очень важно грамотно оценить менеджмент — ключ к успеху компании. Но это крайне сложно сделать, особенно когда он непубличен

👉Когда выигрыш эмоционально привлекателен, люди начинают игнорировать крайне низкие их вероятности

👉Подражание играет большую роль на рынках

👉Синдром Суждения Задним Числом: после того как событие свершилось, оно кажется задним числом гораздо более предсказуемым

👉Прогнозы относительно отдаленного будущего могут абсолютно отличаться от реальности

👉Что можно гарантировать: это то что в будущем будут происходить инновации

👉Когда возникает новый рынок (например крипта), резко растет число компаний. Через 10-15 лет число компаний падает в разы, до 10 раз. Так было с телевизорами, жесткими дисками, автомобилями и т.п.

👉Инвесторы херово прогнозируют будущий рост, так как мыслят линейно и в точке А ожидают продолжение слабого роста.

👉Сверхдоходность у тех, кто умеет предвидеть переход A-B

👉В точке С 70% компаний теряют 50% своей капитализации в среднем

👉Исследования: компании с трудом удерживают двузначные темпы роста после выхода на выручку $20 млрд

👉Общее правило: сверхдоходность в первые 5 лет роста

👉В следующие 15 лет доходность выравнивается со средней по отрасли

👉После 20 лет после выхода на рынок доходность падает ниже средней

👉Очень мало компаний долго поддерживают высокие темпы роста

👉Инновации ускоряются. Среднее время удержания конкурентного преимущества уменьшается. (Как тут про Теслу не вспомнить).

👉Стратегия победителей — не быть слишком жесткими, принимать новые правила игры и адаптироваться

👉Исторические нормы P/E за 100 лет не сопоставимы: 50-100 лет назад гораздо больше было материальных активов, и прибыль (E) меньше конвертировалась в свободный денежный поток и доход акционеров. Сейчас выше RoE, а следовательно и компании заслуживают более высокий P/E. Во-вторых, в XX веке были существенно выше налоги, они обеспечивали более низкие коэффициенты P/E.

В-третьих, более высокая инфляция в прошлом делала P/E более низким.

👉Теорема: ROI со временем возвращается к стоимости капитала (если только нет уникального конкурентного преимущества).

👉40% компаний с самым низким CFROI перестают существовать

👉Только 13% из 1800 компаний соответствовали трем критериям устойчивого роста: 1. реальная выручка >+5,5%, 2. реальная прибыль >+5,5%, 3. TSR > стоимости капитала

👉Не существует систематического способа выявлять компании роста

👉Для очень больших компаний вероятность расти быстрее рынка сильно ниже (закон больших чисел)

👉Разнородная группа индивидов с широким кругозором решает задачу прогнозирования лучше, чем один эксперт только в области финансов.

👉Необходимо разнообразить кругозор и источники информации

👉Эвристика — использование приближенных подсчетов при решении проблем, которые оказываются неверными. Инвесторы могут придавать большее значение доступной информации, чем той, которая действительно относится к делу (эвристика доступности).

👉

*Пост продолжает редактироваться*

Тимофей Мартынов, да, список литературы — это всегда полезная страничка, я так много хорошего нашел. Когда книги начали повторяться в рекомендациях, меня это даже порадовало, значит уже прочитал немало.

В инвестициях начитанность — удивительная вещь! Можно не всегда понимать до конца, что хотел сказать гуру-автор, но чем больше читаешь, тем больше откладывается на подкорке. Даже если ты не осознаешь, что именно узнал, ты узнаешь — и в нужных триггерных ситуациях на рынке эти знания всплывают. Так что читать супер-полезно.

Отличная книга!

Очень много полезной информации для инвестора!

Добавить сюда Долгосрочные инвестиции в акции Джереми Сигела и еще порядка 10 книг, что будет вполне достаточно для генерации собственной долгосрочной стратегии инвестирования основанной на опыте предыдущих Коллег.

Которые можно будет закрепить собственными исследованиями, для более детального обоснования.

Во что вы собрались инвестировать?

И какой суммой?