ВТБ - описание компании

ВТБ — второй по размеру активов

банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).

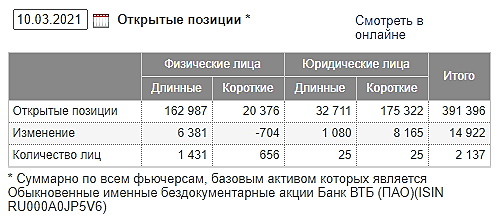

1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24,

Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской

биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный

капитал ВТБ составляет

651,34 млрд руб.

12,96 трлн обыкновенных

акций (на

130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций