| Число акций ао | 63 049 млн |

| Номинал ао | 0.4 руб |

| Тикер ао |

|

| Капит-я | 101,4 млрд |

| Выручка | 129,4 млрд |

| EBITDA | 22,8 млрд |

| Прибыль | 31,1 млрд |

| Дивиденд ао | – |

| P/E | 3,3 |

| P/S | 0,8 |

| P/BV | 0,5 |

| EV/EBITDA | 4,4 |

| Див.доход ао | 0,0% |

| Юнипро Календарь Акционеров | |

| 06/03 Отчет МСФО за 2025 год | |

| 06/03 Отчет РСБУ за 2025 год | |

| 29/04 Отчет РСБУ за 3 месяца 2026 года | |

| 29/07 Отчет РСБУ за 6 месяцев 2026 года | |

| 06/08 Отчет МСФО за 6 месяцев 2026 года | |

| 29/10 Отчет МСФО за 9 месяцев 2026 года | |

| Прошедшие события Добавить событие | |

Юнипро акции

-

Возобновление расследования ФАС в отношении Юнипро - негативный фактор для акций компании

Возобновление расследования ФАС в отношении Юнипро - негативный фактор для акций компании

ФАС возбудила дело в отношении Юнипро и системного оператора

ФАС (Федеральная антимонопольная служба) возбудила дело в отношении Юнипро и Системного оператора по подозрению в нарушении конкуренции, что могло привести к ущемлению интересов потребителей. Дело связано с энергоблоком Березовской ГРЭС, который был поврежден после пожара, а его работа была приостановлена в феврале 2016, в то время как Юнипро продолжала получать высокие платежи за мощность в рамках ДПМ в 2016, при этом не поставляя мощность с поврежденного энергоблока. Общий эффект для потребителей составил 1,0 млрд руб. Системный оператор должен был инициировать тестирование генерирующего оборудования, а Юнипро должна была заявить о необходимости повторной аттестации оборудования, но такие действия не были предприняты, что и стало причиной для иска ФАС. Первое слушание по делу намечено на 6 июля.

Хотя мы сомневаемся, что это дело приведет к каким-либо существенным убыткам для Юнипро, поскольку компания действовала в рамках текущего законодательства в части рынка электроэнергии, а значит имела право на получение этих платежей за мощность, возобновление расследования ФАС в отношении Юнипро, скорее всего, окажет давление на компанию и будет воспринято как НЕГАТИВНЫЙ фактор для акций.

АТОН

Интересно, а оценки экспертов учитывают возможные штрафные санкции к Юнипро в случае признания вины?

Интересно, а оценки экспертов учитывают возможные штрафные санкции к Юнипро в случае признания вины? Юнипро - ФАС 6 июля рассмотрит дело в отношении Юнипро и Системного оператора Единой энергосистемы России.

Юнипро - ФАС 6 июля рассмотрит дело в отношении Юнипро и Системного оператора Единой энергосистемы России.

ФАС 6 июля рассмотрит дело в отношении Юнипро и Системного оператора Единой энергосистемы России.

В феврале 2016 года в котельном отделении энергоблока Березовской ГРЭС произошла авария, в результате которой его эксплуатация прекращена.

Нначальник Управления регулирования электроэнергетики ФАС России Дмитрий Васильев:С момента аварии поставка мощности не осуществлялась, однако «Юнипро» продолжало получать оплату от потребителей по заключенным ранее договорам. В результате эффект для потребителей составил около 1 миллиарда рублей. Таким образом, потребители оплачивали мощность, которая фактически не поставлялась и не могла быть поставлена в связи с утратой работоспособности оборудования, что могло привести к ущемлению их интересов

Стоит отметить, что Системный оператор должен был инициировать процедуру проведения тестирования генерирующего оборудования, а «Юнипро» заявить о необходимости повторной аттестации этого оборудования, но такие действия не были предприняты. На основании этих фактов антимонопольное ведомство возбудило дело в отношении ПАО «Юнипро» и АО «СО ЕЭС» по признакам нарушения Закона о защите конкуренции (ч. 1 ст. 10, ч. 4 ст. 11). Первое рассмотрение дела состоится 6 июля

Прайм

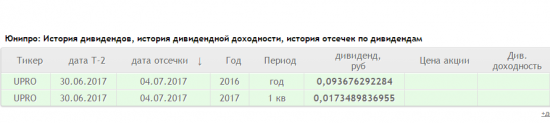

Акционеры «Юнипро» приняли решение выплатить дивиденды за 2016 год в размере 9,4 копейки на одну обыкновенную акцию, а по результатам первого квартала 2017 года — в размере 1,7 копейки, сообщила компания.

Акционеры «Юнипро» приняли решение выплатить дивиденды за 2016 год в размере 9,4 копейки на одну обыкновенную акцию, а по результатам первого квартала 2017 года — в размере 1,7 копейки, сообщила компания.

http://smart-lab.ru/q/UPRO/f/q/MSFO/dividend/

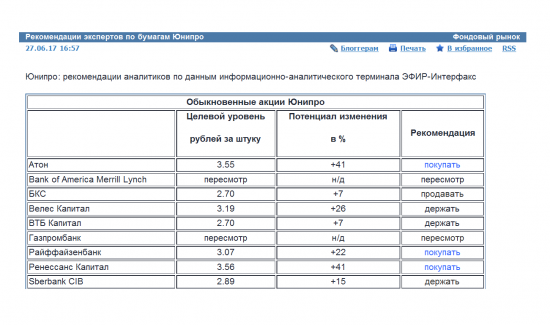

БКС понизил рекомендацию по акциям «Юнипро» с «покупать» до «продавать», прогнозная стоимость понизилась с 3,4 руб. до 2,7 руб.;

БКС понизил рекомендацию по акциям «Юнипро» с «покупать» до «продавать», прогнозная стоимость понизилась с 3,4 руб. до 2,7 руб.; Сегодня рост возможно на новости: «Франкфурт. 31 мая. ИНТЕРФАКС — Финская Fortum Oyj ведет переговоры с германским энергоконцерном EON SE о покупке его 47%-ной доли в Uniper SE, сообщает агентство Bloomberg.

Сегодня рост возможно на новости: «Франкфурт. 31 мая. ИНТЕРФАКС — Финская Fortum Oyj ведет переговоры с германским энергоконцерном EON SE о покупке его 47%-ной доли в Uniper SE, сообщает агентство Bloomberg.

По данным источников агентства, таким образом, Fortum готовит почву для покупки всей компании, оценивающейся в 6,1 млрд евро.

Переговоры продолжаются, и финального решения пока не принято, отмечают источники. По их словам, Uniper может привлечь интерес и других компаний или фондов прямых инвестиций.

Uniper была выделена в отдельную компанию из E.ON в 2016 году и объединила активы германского энергоконцерна в области электрогенерации и глобального трейдинга. В их число вошли долгосрочные контракты с „Газпромом“ на поставку российского газа в Германию, доля почти в 25% в Южно-Русском нефтегазовом месторождении в Западной Сибири, 15,5% в капитале действующего газопровода „Северный поток“, пять российских тепловых электростанций, а также около двух десятков ТЭЦ в Германии и Великобритании, генерирующие мощности в Швеции, Франции, Нидерландах, Бельгии и Венгрии (газовые, угольные, атомные и

гидроэлектростанции), немецкие и британские подземные газовые хранилища.

Формально юридическое разделение E.ON на две компании произошло 1 января 2016 года. Перед выходом на биржу E.ON распределила между нынешними своими акционерами 53,5%-ную долю в Uniper, предоставив им по 1 бумаге Uniper на каждые

10 принадлежащих им акций E.ON. Остальная доля Uniper, как заявляли представители E.ON, будет продана не ранее 2018 года.

По словам источников, EON может согласиться на сделку с Fortum, как в этом году, так и в следующем году.»

Юнипро - промежуточные дивиденды за 4К16-1К17 соответствуют выплате 7,0 млрд руб.

Юнипро - промежуточные дивиденды за 4К16-1К17 соответствуют выплате 7,0 млрд руб.

Юнипро объявила дивиденды за 4К16-1К17

Совет директоров Юнипро в пятницу объявил рекомендацию по дивидендам — компания предлагает выплатить 0,094 руб. на акцию за 4К16 и 0,017 руб. на акцию за 1К17, что в совокупности соответствует следующим промежуточным дивидендам около 0,11 руб. на акцию. Дата ГОСА намечена на 23 июня 2017, дата закрытия реестра для участия — на 29 мая 2017.

Промежуточные дивиденды за 4К16-1К17 полностью совпадают с нашими ожиданиями и соответствуют выплате 7,0 млрд руб., которую компания прогнозировала во время последней телеконференции 10 мая. Следующие промежуточные дивиденды будут выплачены за 2К17-3К17.

АТОН Юнипро - СД директоров рекомендовал дивиденды по итогам 2016 года в размере 0,0936762922840 руб/ао

Юнипро - СД директоров рекомендовал дивиденды по итогам 2016 года в размере 0,0936762922840 руб/аоСовет директоров Юнипро рекомендовал дивиденды по итогам 2016 года в размере 0,0936762922840 руб/ао

ГОСА — 23 июня

Отсечка для ГОСА — 29 мая

Отсечка под дивиденды — 4 июля(решение)

Юнипро - сильный рост прибыли и высокие дивиденды (прогноз компании предполагает дивидендную доходность ~8%)

Юнипро - сильный рост прибыли и высокие дивиденды (прогноз компании предполагает дивидендную доходность ~8%)

Юнипро провела оптимистичную телеконференцию по итогам 1К17

Телеконференцию провел заместитель гендиректора по финансам и экономике Ульф Баккмайер. Ниже мы выделяем наиболее важные моменты.

Капзатраты. Юнипро подтвердила свои капзатраты по восстановлению 3-го блока Березовской ГРЭС на уровне не менее 25 млрд руб., и ожидает, что начиная со 2К17 капзатраты вырастут, в то время как в 1К17 они остались примерно неизменными г/г. Компания находится в процессе демонтажа поврежденного оборудования, началась предварительная сборка нового оборудования.

Страховые выплаты. Компания рассчитывает получить 20 млрд руб. оставшихся страховых выплат в этом месяце, что полностью соответствует предыдущему прогнозу.

Хороший прогноз по EBITDA 2017П в размере 41-45млрд руб. Этот прогноз включает в себя 20 млрд руб. страховых выплат, что предполагает достаточно высокий показатель базовой EBITDA в размере 21-25 млрд руб. (против EBITDA в размере 17,7 млрд руб. с корректировкой на убыток от обесценения). Рост EBITDA в основном обеспечивается новыми мощностями (820 МВт), которые перешли на 7-ой год своих ДПМ в 2017, и в результате этого компания уже зафиксировала чистый экономический эффект на уровне примерно на 800 млн руб в 1К17. Мы в настоящий момент закладываем в нашу модель чуть более высокий показатель EBITDA — 27,7 млрд руб. — разница в основном объясняется более высокой оценкой выработки электроэнергии (выручка в 1К17 оказалась ниже, чем мы ожидали, из-за более низкой выработки).

Консервативный прогноз по дивидендам в декабре 2017. Юнипро прогнозирует, что следующие промежуточные дивиденды за 4К16-1К17 в размере 7,0 млрд руб. (~0,11 руб./акция) будут выплачены в июле 2017, а следующие дивиденды, которые оцениваются в 5,0 млрд руб. (0,08 руб. на акцию), будут выплачены в декабре 2017/январе 2018. Следующие промежуточные дивиденды в целом совпали с нашими оценками (0,10 руб. на акцию), но мы считаем, что Юнипро слишком осторожно и консервативно оценила дивиденды, которые будут выплачены в декабре 2017. Наш оптимистичный сценарий предполагает следующие промежуточные дивиденды в размере 0,15 руб. на акцию, и мы считаем, что компания имеет все возможности выплатить дивиденды выше ее текущего прогноза.

Мы считаем результаты телеконференции довольно оптимистичными и ПОЗИТИВНЫМИ для акций Юнипро, которые мы продолжаем считать нашим фаворитом в сегменте российских генерирующих компаний. Сильный рост прибыли и высокие дивиденды (прогноз компании предполагает дивидендную доходность ~8%, наша оценка — ~10%) — основные аргументы, объясняющие наш оптимизм в отношении акций Юнипро. Мы оставляем рекомендацию ПОКУПАТЬ и целевую цену без изменений.

АТОН Финансовые показатели являются сильными и позитивными для акций Юнипро.

Финансовые показатели являются сильными и позитивными для акций Юнипро.

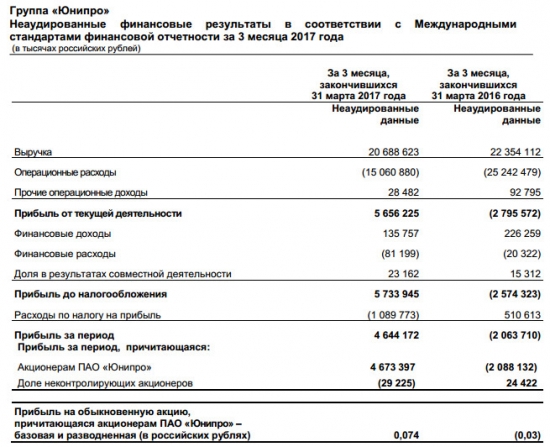

Юнипро опубликовала сильные финансовые результаты за 1К17, ожидает следующие дивиденды в размере около 0,11 руб./акция

Юнипро этим утром опубликовала финансовые результаты за 1К17 по МСФО. Выручка составила 20,7 млрд руб. (-6% по сравнению с нашими прогнозами), скорректированный показатель EBITDA составил 7,2 млрд руб., обогнав наш прогноз (без учета страховых выплат) на 8%. Чистая прибыль оказалась еще выше — 4,6 млрд руб. (+230% по сравнению с нашим прогнозом). Компания во время своей презентации раскрыла ожидаемый объем дивидендов — она прогнозирует, что следующие промежуточные дивиденды за 4К16-1К17 составят 7,0 млрд руб. (~0,11 руб. на акцию) и будут выплачены в июле 2017, а следующие дивиденды оцениваются в 5,0 млрд руб. (0,08 руб. на акцию). Компания ожидает получить 20 млрд руб. страховых выплат в мае, что скажется на финансовых показателях за 2К17.

Мы считаем показатели сильными и ПОЗИТИВНЫМИ для акций Юнипро. Нам приятно видеть, что контроль над затратами оказался более эффективным, чем ожидалось, что привело к более высокому показателю EBITDA. Более того, дивиденды за весь год в размере 0,19 руб. на акцию выглядят достаточно близкими к нашему прогнозу в 0,20 руб. на акцию, предполагая доходность 8%. Компания проведет телеконференцию сегодня в 9.30 мск.

АТОН Юнипро - Менеджмент предложил выплатить дивиденды в июле 2017 года в размере 7 млрд руб.

Юнипро - Менеджмент предложил выплатить дивиденды в июле 2017 года в размере 7 млрд руб.Менеджмент Юнипро предложил совету директоров рекомендовать дивиденды в июле 2017 года (за 4 квартал 2016 года и за 1 квартал 2017 года) в сумме 7 млрд руб., а в декабре 2017 года-январе 2018 года (за 2 и 3 кварталы 2017 года) – около 5 млрд руб.

Финанз Юнипро - чистая прибыль по МСФО в 1 квартале 2017 года составила 4,673 миллиарда рублей против убытка годом ранее

Юнипро - чистая прибыль по МСФО в 1 квартале 2017 года составила 4,673 миллиарда рублей против убытка годом ранее

Чистая прибыль Юнипро, приходящаяся на акционеров компании, по МСФО в 1 квартале 2017 года составила 4,673 миллиарда рублей против убытка в 2,088 миллиарда рублей годом ранее.

Выручка -7,5%, до 20,689 миллиарда рублей.

Прибыль до налогообложения составила 5,734 миллиарда рублей против убытка в 2,574 миллиарда рублей годом ранее.

EBITDA составила 7,2 миллиарда рублей против -981 млн рублей годом ранее.

пресс-релиз

отчет

редактор Боб, хрен поймешь еще, что за простой такой в холодном резерве)))

редактор Боб, хрен поймешь еще, что за простой такой в холодном резерве))) Юнипро — в 1 квартале 2017 года электростанции компании выработали 13,6 млрд кВт.ч, -12,2% г/г.

Юнипро — в 1 квартале 2017 года электростанции компании выработали 13,6 млрд кВт.ч, -12,2% г/г.

В 1 квартале 2017 года электростанции Юнипро выработали 13,6 млрд кВт.ч, -Основной фактор снижения выработки – простои генерирующего оборудования в холодном резерве в соответствии с диспетчеризацией Системного оператора.

Производство тепловой энергии +1,9 % г/г и составило 849,0 тыс. Гкал.

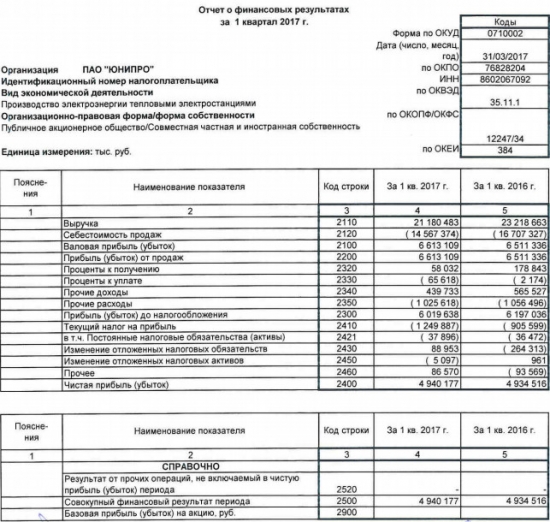

пресс-релиз Юнипро - выручка по итогам 1 квартала 2017 года -8,8% г/г РСБУ

Юнипро - выручка по итогам 1 квартала 2017 года -8,8% г/г РСБУВыручка Юнипро по РСБУ по итогам 1 квартала 2017 года -8,8% г/г и составила 21,2 млрд рублей.

Чистая прибыль осталась на уровне показателей прошлого года и составила 4,9 млрд рублей.

отчет

Роман Ранний, из лонгов там еще ИРАО, X5, мейл ру

Роман Ранний, из лонгов там еще ИРАО, X5, мейл ру

и куча рекомендаций на продажу

ИРАО и Х5 не могу по тех причинам добавить в вочлист

шорты тоже пока не могу)))

Юнипро - факторы роста и падения акций

- ИнтерРАО может купить долю немцев (27.11.2020)

- 3 энергоблок Березовской ГРЭС запущен в 2021 году и до 2024 года компания будет получать повышенную плату за мощность по ДПМ-1 (16.10.2023)

- Отрицательный чистый долг на 30.06.2023г. = -45,3 млрд.руб. (рекордный показатель по компании) (16.10.2023)

- 25.04.2023г. долю Uniper (83,73%) в акционерном капитале Юнипро передаются во временное управление Росимуществу (16.10.2023)

- Итоговый дивиденд за 20221 год отменен, а за 2022 год дивиденды не рекомендовали и не ясно, когда дивиденды возобновятся (16.10.2023)

Юнипро - описание компании

Юнипро (тикер UPRO) — бывшая компания Э.ОН Россия.Сейчас принадлежит на 83,7% немцам (Юнипер).

5 ГРЭС, мощность 11,2 ГВт.

http://www.unipro.energy/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций