| Число акций ао | 222 779 млн |

| Номинал ао | 0.001 руб |

| Тикер ао |

|

| Капит-я | 175,4 млрд |

| Выручка | 85,9 млрд |

| EBITDA | 35,6 млрд |

| Прибыль | 10,7 млрд |

| Дивиденд ао | – |

| P/E | 16,4 |

| P/S | 2,0 |

| P/BV | 3,2 |

| EV/EBITDA | 7,0 |

| Див.доход ао | 0,0% |

| Южуралзолото | ЮГК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Южуралзолото | ЮГК акции

0.7875₽ -0.24%

-

Что то не весело растет… никто не берет или хозяева быстро избавляются от бумаги?

Что то не весело растет… никто не берет или хозяева быстро избавляются от бумаги?

Дали треть. По 0.58 докупил много. Поехал отдыхать на недельку.

через недельку, будет 0.4

Макс Бодров, и тех кто у Вас купил на хаях тоже с профитом?

В.Ваучер, А это уже каждый сам решал как ему быть. Перед IPO были все равны, инфа у всех тоже одна была, кто хотел поучаствовал, я ведь писал что рост будет обязательно. Везде где есть переподписка, будет рост, где-то больше, где-то меньше, но рост будет.

Теперь следующие интересные IPO для заработка это — Кристалл и Мосгорломбард, больше жду Кристалл.

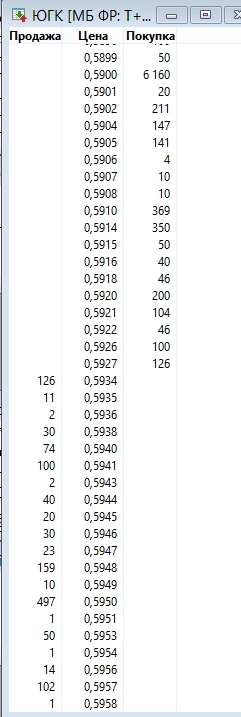

Стакан ЮГК в первую минуту торгов: котировки +8% от цены размещения

Стакан ЮГК в первую минуту торгов: котировки +8% от цены размещения

Стакан ЮГК в первую минуту торгов: котировки +8% от цены размещения

Авто-репост. Читать в блоге >>>

Сейчас приложения брокеров как начнут тупить и виснуть, во смеха то будет ...

ДЕН, сбер уже два часа висит

Макс Бодров, а технически как покупать — стакан есть? В Quik какой раздел?

Илья Нечаев, Точно также как любую другую бумагу, стакан есть, всё также. В квике не у всех есть, в Тиньке например вообще только в моб.приложении.

Смотря какой брокер у Вас, посмотрите вот тут www.moex.com/s3497 там указано какой брокер, где торгуется и какие бумаги доступны сейчас.

Илья Нечаев, Распродал в первые дни после старта, баловался в Новошипе обычке и префах, еще была Уфаоргсинтез.

Ждал пока остынут все бумаги,...

Макс Бодров, а технически как покупать — стакан есть? В Quik какой раздел?

Макс Бодров, на внебиржевом что покупаете?

Илья Нечаев, Распродал в первые дни после старта, баловался в Новошипе обычке и префах, еще была Уфаоргсинтез.

Ждал пока остынут все бумаги, в принципе уже нормально остыли некоторые, начал по чуть-чуть подбирать Уфу.

Может быть неплохой выстрел в Удмуртнефти, слухи ходят что дивы должны обьявить вот-вот, могут быть 3-5 т.р., но бумага тяжёлая, дорогая, не все могут позволить себе. В этих бумагах надо ждать пока подключат остальных брокеров — Альфа, Сбер, Газпромбанк, как только их подключат, будет оживление, как было после подключения Тинькова. Вот тогда и можно будет подкупать.

Южуралзолото в ходе IPO привлекло 7 млрд рублей и более 70 тысяч новых инвесторов - Финам

Южуралзолото в ходе IPO привлекло 7 млрд рублей и более 70 тысяч новых инвесторов - Финам

«Южуралзолото ГК» (ЮГК) установило цену в рамках IPO на Мосбирже — 55 копеек за бумагу, сообщила компания.

Изначально ориентир цены размещения составлял 55-60 копеек за акцию, что соответствует стоимости акционерного капитала ЮГК 110-120 млрд рублей без учета ожидаемого привлечения средств на IPO. По текущей цене размещения, с учетом выпуска новых акций, рыночная капитализация ЮГК составит 117 млрд рублей. В ходе IPO компания привлекла 7 млрд рублей и более 70 тысяч новых инвесторов в структуру акционерного капитала. Компания привлекла спрос крупнейших институциональных инвесторов, их доля в размещении составила около 50% от всего объема. Всего, с учетом стабилизационного пакета, было размещено 12,7 млрд акций. По результатам размещения акционерный капитал компании состоит из 212,8 млрд акций.

Ожидаемый размер IPO — около 5% от акционерного капитала компании.

Торги акциями компании на бирже должны стартовать 22 ноября под тикером UGLD. Акции были включены во второй котировальный список. Один торговый лот будет содержать 1000 акций компании. В результате IPO доля акций в свободном обращении (free float) ЮГК составит около 6% от увеличенного уставного капитала.

«Финам»

Авто-репост. Читать в блоге >>>

Степан Грозный, мы будем покупать эту допку, как говорят, чем дороже тем вкуснее

газпром тоже будете покупать по 300 руб?

Южуралзолото | ЮГК - факторы роста и падения акций

- компания планирует удвоить добычу золота к 2028 году (20.11.2023)

- Главный акционер г-н Струков платил сам себе зарплату в миллиарды рублей, неизвестно, продолжится ли такая практика после IPO (20.11.2023)

- Суд 10 сентября начнет рассматривать иски к ЮГК о вреде экологии на 4,6 млрд рублей (03.09.2024)

- Ростехнадзор ограничил добычу на четырёх активах Южуралзолота. (03.09.2024)

- Компания не выполнила свой прогноз добычи который давала перед IPO (03.09.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Южуралзолото | ЮГК - описание компании

ЮГК разместила свои акции на Мосбирже 22 ноября 2023 года.smart-lab.ru/finansoviy-slovar/IPO-UGK

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций