| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 845,8 млрд |

| Опер.доход | 4 510,3 млрд |

| Прибыль | 1 661,3 млрд |

| Дивиденд ао | 34,84 |

| Дивиденд ап | 34,84 |

| P/E | 4,1 |

| P/B | 0,9 |

| ЧПМ | 6,1% |

| Див.доход ао | 11,5% |

| Див.доход ап | 11,5% |

| Сбербанк Календарь Акционеров | |

| 10/02 SBER - РПБУ январь 2026 г. | |

| 26/02 SBER - МСФО 2025 г. | |

| Прошедшие события Добавить событие | |

Сбербанк акции

-

Грех, 16800 -16000 = 800 пп вниз от 16000 800 пп получаем цель 15200… 15500 так что реальная цель… хотя можем и два отрезка пройти… откровенно неделя закрылась медвежьим сигналом… если пробиваем 15500 (15200) то откладываем вниз 18500-15500 = 3000 пп

Грех, 16800 -16000 = 800 пп вниз от 16000 800 пп получаем цель 15200… 15500 так что реальная цель… хотя можем и два отрезка пройти… откровенно неделя закрылась медвежьим сигналом… если пробиваем 15500 (15200) то откладываем вниз 18500-15500 = 3000 пп

и того 12500 так что… самое время быть готовым к сливу рынка или рынок опять всех сделает и тогда 200 по акции не за горами…

smart-lab.ru/blog/tradesignals/386210.php

smart-lab.ru/blog/tradesignals/386210.php

smart-lab.ru/blog/391370.php

smart-lab.ru/blog/391497.php

ребята шортите с умом… честно вчера уже сам перестал верить в свой прогноз от 14 марта… посмотрим… судя по графикам всё таки немного позже он может и произойдёт… есть конечно вероятность что за выходные все пожмут руки и в понедельник окажется что всё сегодняшнее падение выкупил большой дядя… доживём до понедельника… войны вроде бы не будет… по крайней мере американца подчеркнули что били исключительно по ввс сирии дабы не задеть российские войска… не думаю что им нужен конфликт ядерный… а так в принципе возможно нашим ситауция и выгодная, щас сириийским войскам можно продать ПВО и новые самолёты… рубль временно ослабнет что на руку нашим… так что не думаю что Путин сказал Трампу что он не против чтобы тот ударил по аэродрому в Сирии… нас же кстати предупредили… так что…

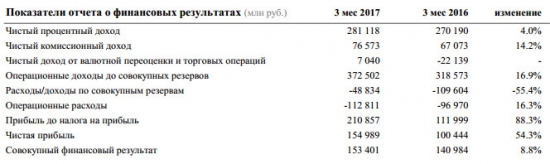

Велес КапиталПрибыль Сбербанка по РСБУ в 1К17 выросла на 54% г/г и составила 155 млрд руб.

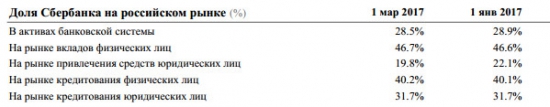

В 1К17 совокупный доход Сбербанка вырос на 17% г/г, что было обеспечено увеличением всех статей доходов (ЧПД вырос на 4% г/г из-за снижения стоимости фондирования, увеличение комиссионных доходов на 14% г/г было обеспечено доходами от операций с банковскими картами).

Стоимость риска по итогам 1К 2017 г. выросла до 1,3 пп (по сравнению с 1 пп за 2М17) из-за создания резервов по крупному корпоративному заемщику (данный кредит находится в стадии реструктуризации). При этом, доля просроченной задолженности осталась неизменной м/м и составила 2,6%.

Отношение операционных расходов к доходам практически не изменилось г/г, хотя рост OPEX был достаточно существенным (+16% г/г). Данное увеличение было обеспечено индексацией заработной платы сотрудников и изменением методологии учета операционных издержек.

Рост баланса был слабым на фоне 3,6% укрепления рубля в марте. Кредитный портфель сократился на 1% м/м за счет падения корпоративных кредитов. Достаточность основного капитала выросла на 90 бп м/м.

Мы оцениваем результаты Сбербанка за 3М 2017 г. НЕЙТРАЛЬНО. Мы позитивно оцениваем рост доходов компании, однако уровень просроченной задолженности может вырасти в будущем на фоне реструктуризации крупных корпоративных клиентов.

Сбербанк - официально покидает Украину

Сбербанк - официально покидает Украину

Сбербанк официально объявляет об уходе с украинского рынка. Об этом объявлено на сайте украинской дочки банка:

Долгосрочные негативные тенденции в экономической жизни Украины создали предпосылки для принятия Сбербанком решения о выходе с украинского рынка.

События последнего месяца - введение санкций СНБО, а также агрессивные и настойчивые действия со стороны «Национального корпуса» активизировали переговорный процесс с покупателем актива Сбербанка в Украине.

Сбербанк открыто заявил о своей готовности корректно выйти с украинского рынка, при этом максимально защищая интересы украинских клиентов и сотрудников.

В контексте этих обязательств, 27 марта 2017 года Сбербанк объявил о заключении юридически обязывающего договора о продаже ПАО «Сбербанк» (Украина) консорциуму иностранных инвесторов.

Мы надеемся, что процесс перехода актива Сбербанка в Украине консорциуму новых собственников пройдет в соответствии с действующим законодательством Украины и в рамках международного права.

После подписания Украиной меморандума с МВФ и принятия Сбербанком решения о добровольном выходе с рынка, любые последующие агрессивные действия в отношении ПАО «Сбербанк» банк расценивает как умышленное нанесение вреда интересам украинских клиентов и государству Украина.

С новыми акционерами банк продолжит развитие в Украине, выполняя все обязательства перед клиентами и сохраняя высокое качество сервиса.

пресс-релиз

Сбербанк - за январь- март 2017 года чистая прибыль по РСБУ составила 155 млрд руб. (+54% г/г)

Сбербанк - за январь- март 2017 года чистая прибыль по РСБУ составила 155 млрд руб. (+54% г/г)

За март 2017 года Сбербанк заработал 50,4 млрд руб. чистой прибыли по РСБУ.

Банк сократил в марте объем просроченной задолженности на 7,5 млрд руб.

Достаточность основного и базового капитала увеличилась на 0,7 п.п. до 11,2% после аудита отчетности за 2016 год.

пресс-релиз

Сбербанк = прибыль будет расти быстрее, чем у других банков, в ближайшие 12-18 месяцев (Moody`s)

Сбербанк = прибыль будет расти быстрее, чем у других банков, в ближайшие 12-18 месяцев (Moody`s)

По мнению международного рейтингового агентства Moody`s Investors Service, прибыль Сбербанка будет расти быстрее, чем у других банков, в ближайшие 12-18 месяцев на фоне улучшения операционных условий и ожидаемого роста нового кредитованияМы ожидаем, что этот разрыв сохранится в течение ближайших 12-18 месяцев. Этому будут способствовать исключительная способность Сбербанка генерировать доходы, снижение его кредитных потерь и более высокие, чем в целом по сектору, показатели операционной эффективности

Прайм Сбербанк - продает свою украинскую дочку по цене ниже капитала

Сбербанк - продает свою украинскую дочку по цене ниже капитала

Глава Сбербанка Г. Греф о продаже украинского дочернего банка:Там не за один капитал, а меньше, чем один капитал мы продаем, конечно. Один капитал сегодня банки (на Украине — ред.) не стоят

Недавно Коммерсант писал, что сумма сделки по продаже украинской «дочки» Сбербанка составила примерно $130 миллионов. По состоянию на 30 сентября 2016 года капитал банка составил $138,8 миллиона.

На цену повлияли санкции против российских банков и блокирование офисов Сбербанка радикалами.

Прайм

Приветствую всех любителей Сбера. Тем, кого ориентировал на рост, кто писал мне, я ставил на пробой вверх, отчитываюсь — уровень 165,80 руб. достигнут. (верхняя красная линия на моем графике). Брал перезаход после печальных событий по 160,80 и закрылся точно по 165,80.

Приветствую всех любителей Сбера. Тем, кого ориентировал на рост, кто писал мне, я ставил на пробой вверх, отчитываюсь — уровень 165,80 руб. достигнут. (верхняя красная линия на моем графике). Брал перезаход после печальных событий по 160,80 и закрылся точно по 165,80.

Заметьте, сегодня мы пробили нисходящий под-канал (ок. 162,50). И время задуматься — или мы продолжаем идти вперед (пока не понятно, на чем) или это был ложный прокол и мы скоро вернемся назад. trader_95, я этим баловался еще в прошлом году. Осваивал функционал мобильного банкинга Сбера и положил немного денег на депозит, ради прикола. Они, тогда еще начали понижать. Причем для информации, ты можешь положить в приложении деньги на депозит. Однако, чтобы их снять необходимо опять идти в отделение. И в чем тогда смысл этой операции. Гении блин. Вон Citibank, положил онлайн и снял, никуда ходить не надо.

trader_95, я этим баловался еще в прошлом году. Осваивал функционал мобильного банкинга Сбера и положил немного денег на депозит, ради прикола. Они, тогда еще начали понижать. Причем для информации, ты можешь положить в приложении деньги на депозит. Однако, чтобы их снять необходимо опять идти в отделение. И в чем тогда смысл этой операции. Гении блин. Вон Citibank, положил онлайн и снял, никуда ходить не надо.

Сбербанк снизил ставки по вкладам в рублях

Сбербанк снизил ставки по вкладам в рублях

Вслед за другими банками Сбербанк снизил с 7,7% до 6,1% ставки по депозитам открытым удаленно.

Максимальная ставке же в отделении банка составляет 5,6%.

Существенно скажу я вам. Что это означает? Ликвидность перетечет или в ОФЗ или в доллар.

Скорее всего в доллар, так как ОФЗ для розничных клиентов вещь диковинная.

Кроме того, не за горами сезон отпусков, когда возрастает спрос на валюту.

пока сижу в лонге, зашел сегодня 161. Вот и думаю, взять сегодня 50-60% АТР либо перенести и пересидеть до 165. Сегодня будет понятно, если закрепимся выше 162,5 думаю, есть шанс сходить к 165.

пока сижу в лонге, зашел сегодня 161. Вот и думаю, взять сегодня 50-60% АТР либо перенести и пересидеть до 165. Сегодня будет понятно, если закрепимся выше 162,5 думаю, есть шанс сходить к 165.

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций