| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 4 233,4 млрд |

| Выручка | 8 773,0 млрд |

| EBITDA | 2 349,0 млрд |

| Прибыль | 435,0 млрд |

| Дивиденд ао | 26,24 |

| P/E | 9,7 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 1,8 |

| Див.доход ао | 6,6% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

Топ-3 акций ноября

Топ-3 акций ноябряПодготовили для вас долгосрочные инвестиционные идеи для покупки в ноябре

Роснефть: цель 661 руб., доходность 15%

Бумаги нефтяных компаний сохраняют привлекательность на фоне высоких цен на нефть, но в то же время укрепляющийся рубль несколько усложняет ситуацию. Акции Роснефти сейчас интересны по причине того, что в ноябре совет директоров компании может дать рекомендацию по дивидендам. Выплаты по итогам I полугодия могут составить около 31 руб. на акцию.

НоваБев Групп: 7000 руб., +25%

Акции компании остаются нашим фаворитом в потребсекторе. У НоваБев устойчивое финансовое положение, низкий долг и агрессивная стратегия развития, при этом компания платит хорошие дивиденды. Акции НоваБев выглядят достаточно устойчиво, несмотря на снижение всего рынка. Кроме того, после весенней дивидендной отсечки бумаги НоваБев Групп почти 2 месяца никуда не двигались. Если провести паралели с текущим периодом, то акции компании должны вернуться к росту в начале декабря.

Полиметалл: цель 790 руб., +49%

Авто-репост. Читать в блоге >>> Индия в октябре сократила импорт российской нефти

Индия в октябре сократила импорт российской нефтиИмпорт российской нефти в Индию упал в октябре в условиях роста цен. В то же время, поставки нефти в Индию из Саудовской Аравии увеличились, свидетельствуют предварительные данные Kpler и Refinitiv.

Индия является третьим по величине в мире импортером нефти. Индийские нефтеперерабатывающие заводы (НПЗ) активно покупали российскую нефть, продававшуюся с дисконтом из-за введенных странами Запада ограничительных мер. На достигнутом ранее в текущем году пике импорт из России составлял около 2 млн баррелей в день, однако в последние месяцы ввоз сокращается из-за уменьшения дисконта.По данным Kpler, импорт российской нефти в Индию в октябре упал на 12% в месячном сопоставлении, до 1,57 млн баррелей в день, по данным Vortexa — на 8%, до 1,49 млн баррелей в день.

Напротив, данные LSEG демонстрируют небольшое повышение импорта в месячном сопоставлении, так как аналитики компании пересмотрели в сторону понижения сентябрьские показатели.

Авто-репост. Читать в блоге >>> Добыча нефти ОПЕК в октябре выросла на 180 000 баррелей в сутки с сентября до 27,90 млн баррелей в сутки — Опрос ОПЕК

Добыча нефти ОПЕК в октябре выросла на 180 000 баррелей в сутки с сентября до 27,90 млн баррелей в сутки — Опрос ОПЕК

Добыча нефти ОПЕК в октябре выросла на 180 000 баррелей в сутки с сентября до 27,90 млн баррелей в сутки, лидерами являются Нигерия, Ангола, Иран и Ирак — Опрос RTRS

Авто-репост. Читать в блоге >>>

660 к середине декабря 2023

Livia Bolivia, не будет ни дивов достойных, ни счастья… стороной обходил и обходить буду…

по сути:

— Застрявшая выручка в рупиях эквивалентная 30+ млрд долларов,

— черная дыра Восток ойла и трубы в Китай,

— одиозный менеджмент,

— инорезов акционеров 40%, в тч 20% недружественная ВР., с которыми делится дивами зазорно… Дочки Роснефти бьют рекорды! Прекрасные результаты по итогам 1 полугодия 2023 года!

Дочки Роснефти бьют рекорды! Прекрасные результаты по итогам 1 полугодия 2023 года!Добрый день, уважаемые читатели канала! Летом мы писали о дочерних структурах Роснефти, когда компании рекомендовали выплату дивидендов. Тогда мы подчеркивали, что несмотря на рекордные результаты 2022 года, 2023 год может сложится для компаний еще ЛУЧШЕ! Фактически, так и произошло, дочерние структуры Роснефти недавно опубликовали отчетность за 6 месяцев 2023 года, где наблюдается ДВУЗНАЧНЫЙ, а где-то ТРЕХЗНАЧНЫЙ рост чистой прибыли! В сегодняшней короткой подборке мы решили представить вам ТОП-3 компании, которые продемонстрировали самые впечатляющие результаты по итогам полугодия

Саратовнефтепродукт

Выручка сбытовой компании по итогам 1-го полугодия 2023 года увеличилась на 7,1% до 13,48 млрд. руб. Чистая прибыль Саратовнефтепродукта выросла на 37,9% до 1,38 млрд. руб. за счет органического увеличения выручки. Чистые активы на акцию на конец июня 2023 года теперь составляют 6566 руб. на акцию.

Авто-репост. Читать в блоге >>> Консультанты из США мешают Индии инвестировать в проект Роснефти "Восток Ойл" — СМИ

Консультанты из США мешают Индии инвестировать в проект Роснефти "Восток Ойл" — СМИ

Индия не может инвестировать в проект Роснефти «Восток Ойл», поскольку проводящие комплексную проверку американские консультанты избегают отношений с Россией из-за санкций против нее, сообщает издание Live Mint.

В 2021 году консорциум государственных фирм ONGC Videsh Ltd (OVL), Indian Oil Corp. Ltd (IOCL) и Oil India Ltd (OIL) завершили техническую оценку 30 из 52 лицензионных участков проекта Восток.

«Мы рассматриваем возможность инвестирования в другие активы в России, но есть проблемы из-за отсутствия там консультантов для проведения комплексной проверки. Большинство консультантов, которые проводят сторонние исследования, находятся в США», — рассказал изданию источник.

«Эти дискуссии продолжаются уже долгое время. Всякий раз, когда мы хотим продвинуться вперед по этим сделкам, прежде всего, нужна оценка. Всякий раз, когда страна находится в ситуации, напоминающей войну, проводить транзакции становятся более трудными», — добавил другой собеседник издания.

Авто-репост. Читать в блоге >>>

Казахстан может нарастить экспорт нефти в германию по нефтепроводу Дружба до 2 млн тонн в год - глава минэнерго Казахстана

Казахстан может нарастить экспорт нефти в германию по нефтепроводу Дружба до 2 млн тонн в год - глава минэнерго Казахстана

КАЗАХСТАН МОЖЕТ НАРАСТИТЬ ЭКСПОРТ НЕФТИ В ГЕРМАНИЮ ПО НЕФТЕПРОВОДУ «ДРУЖБА» ДО 2 МЛН ТОНН В ГОД — ГЛАВА МИНЭНЕРГО КАЗАХСТАНА — ИФ

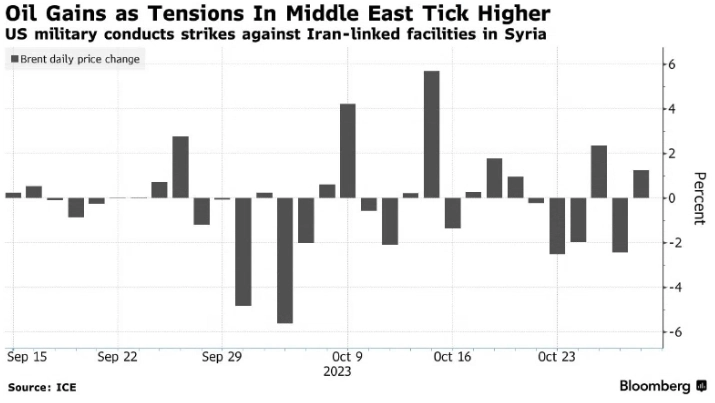

Авто-репост. Читать в блоге >>> 📈 Нефть подорожала после ударов США по Сирии — Bloomberg

📈 Нефть подорожала после ударов США по Сирии — Bloomberg

Нефть выросла, когда США нанесли удары по двум связанным с Ираном объектам в Сирии, что вновь усилило опасения инвесторов о том, что война между Израилем и ХАМАС может спровоцировать более широкий конфликт и нарушить поставки сырой нефти.

Мировой эталонный сорт Brent поднялся выше 89 долларов за баррель, компенсируя недельные потери, а нефть West Texas Intermediate поднялась до 85 долларов. США нанесли удары в ответ на нападения на американские войска после того, как Пентагон объявил о вводе в регион дополнительного военного персонала. Тем временем Иран провел военные учения и заявил, что США не останутся равнодушными, если конфликт расширится.

Нефть подорожала после нападения Хамаса на Израиль 7 октября. Первоначально она выросла из-за опасений более широкого конфликта, но затем свела эти выгоды на нет, поскольку наземная операция Израиля в Газе пока не началась, и появились опасения по поводу возможности ослабления физического спроса. Удары США, которые считаются первой наступательной акцией Вашингтона с 7 октября, и признаки того, что Израиль начнет наземное вторжение в сектор Газа, будут поддерживать высокий уровень напряженности в регионе, на который приходится около трети мировых поставок сырой нефти.

Авто-репост. Читать в блоге >>> Ребят, по Роснефти пишите мысли, если есть. Ругаться не надо здесь. Это мешает читать форум.

Ребят, по Роснефти пишите мысли, если есть. Ругаться не надо здесь. Это мешает читать форум.

Иран предложил создать фонд финансирования нефтегазовых проектов в рамках ШОС

Иран предложил создать фонд финансирования нефтегазовых проектов в рамках ШОСВласти Ирана предлагают создать фонд совместного финансирования нефтегазовых проектов в рамках Шанхайской организации сотрудничества (ШОС). Об этом заявил первый вице-президент Ирана Мохаммад Мохбер на заседании Совета глав правительств государств — членов ШОС в расширенном составе.

«Мы предлагаем основать фонд совместного финансирования нефтегазовых проектов между заинтересованными странами. Также мы готовы экспортировать технико-инженерные средства на первом этапе создания нефтегазового оборудования», — сказал он.

Мохбер также отметил, что Иран заинтересован в создании регионального хаба «энергетики и торговли», который, «будет включать и возобновляемые источники энергии».

Иран обладает третьими по величине доказанными запасами нефти (12% от мировых запасов) и вторыми в мире запасами газа (17%).

tass.ru/ekonomika/19118407

Авто-репост. Читать в блоге >>>

Сергей, пора уже СД по дивам объявлять

Тазик Огурцов,

Ба!!!

«Полнажопа огурцов»!!!

Ты уже здесь загонщиком?

На лучке хорошо сработал, обещая рост до 8000? Сколько вам платят, если не секрет?

Я заработал на шорте.

Надо посмотреть, какую волну ты тут гонишь, чтобы на противоходе тебе заработать.

Спасибо тебе, что ты есть такой.

Минфин получил обращение Роснефти по уравниванию роста НДПИ на газ для Газпрома и независимых производителей, кабмин его прорабатывает — Сазанов

Минфин получил обращение Роснефти по уравниванию роста НДПИ на газ для Газпрома и независимых производителей, кабмин его прорабатывает — Сазанов

Минфин получил обращение Роснефти по уравниванию роста НДПИ на газ для Газпрома и независимых производителей, кабмин его прорабатывает — замглавы Минфина Сазанов

Авто-репост. Читать в блоге >>> Повышение НДПИ предложено скорректировать

Повышение НДПИ предложено скорректировать

Как выяснил “Ъ”, «Роснефть» недовольна решением о росте налогов на добычу газа с 2024 года, считая несправедливым, что размер НДПИ увеличивается для независимых производителей газа больше, чем для «Газпрома». Законопроект уже принят Госдумой в первом чтении. Компания предложила свои правки ко второму чтению: уравнять повышение НДПИ для независимых производителей и «Газпрома», не повышать НДПИ для газа, который идет на нужды энергетики и ЖКХ, а для закрытия дефицита бюджета присмотреться к «сверхдоходам» банковского сектора.

Подробнее — в материале «Ъ».

Авто-репост. Читать в блоге >>> Goldman Sachs прогнозирует дефицит на рынке нефти в 4 квартале 2023 и 2024 году

Goldman Sachs прогнозирует дефицит на рынке нефти в 4 квартале 2023 и 2024 годуАналитики Goldman Sachs Group сохраняют прогноз дефицита на рынке нефти, несмотря на «зашумленные и возвращающиеся к среднему значению» оперативные данные о запасах, указывающие на риск избыточного предложения.

Аналитики банка прогнозируют дефицит в размере 1,1 млн баррелей в сутки в четвертом квартале и 0,8 млн баррелей в сутки в 2024 году.

К июню следующего года цена на нефть марки Brent достигнет 100 долларов за баррель, при этом цены на нефть, вероятно, останутся в диапазоне 80–105 долларов за баррель.

За последние пять недель модель оперативного отслеживания изменения запасов, применяемая Goldman, не выявила укрупнения запасов, «которых мы и большинство других аналитиков ожидали, основываясь на оценках баланса спроса и предложения», отметили эксперты в аналитической записке.

Риск более мягкого баланса «не обусловлен ни постоянным падением спроса, ни постоянным ростом предложения в странах, не входящих в ОПЕК», что указывает на то, что он носит временный характер.

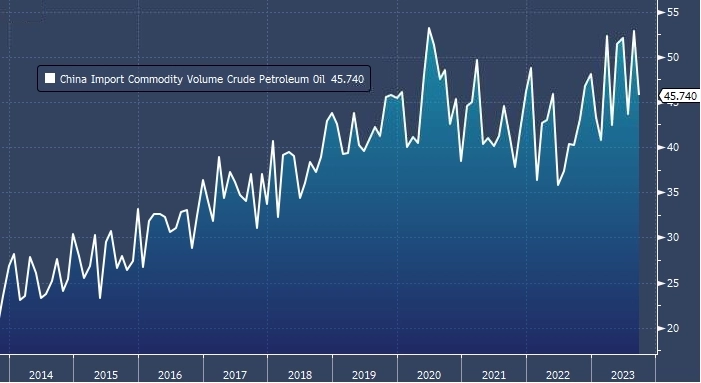

Авто-репост. Читать в блоге >>> Китай имеет возможность не увеличивать импорт нефти даже при росте внутреннего спроса

Китай имеет возможность не увеличивать импорт нефти даже при росте внутреннего спроса

Высокие цены на нефть, вероятно, ограничат закупки сырой нефти в Китае для наращивания запасов, и страна, вероятно, сократит внутренние запасы нефти, заявили аналитики Citi.Это могло бы более чем компенсировать рост внутреннего спроса, а это означает, что импорт сырой нефти «останется более умеренным».

Ожидается, что импорт в среднем составит 11 млн баррелей в сутки, хотя показатель может колебаться между 10 млн и 12 млн баррелей в сутки.

Экспорт нефтепродуктов может оставаться ограниченным из-за более высокого внутреннего спроса до тех пор, пока правительство не повысит экспортные квоты или не разрешит заменить экспортные квоты на мазут на более чистое топливо.

Что касается природного газа, то еженедельные данные указывают на повышение спроса, но высокие запасы и цены, а также потенциально мягкая погода из-за сильного Эль-Ниньо этой зимой могут пока ограничить импорт.

Авто-репост. Читать в блоге >>>

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций