эх и трэш в казино уже

просто смешно

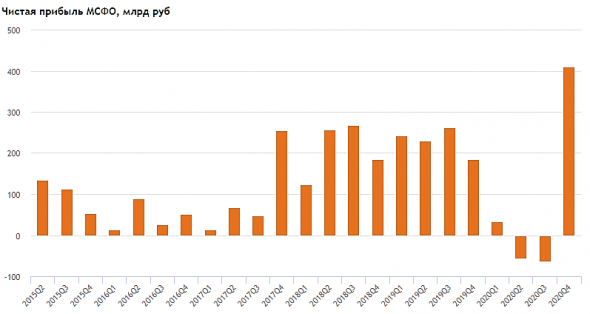

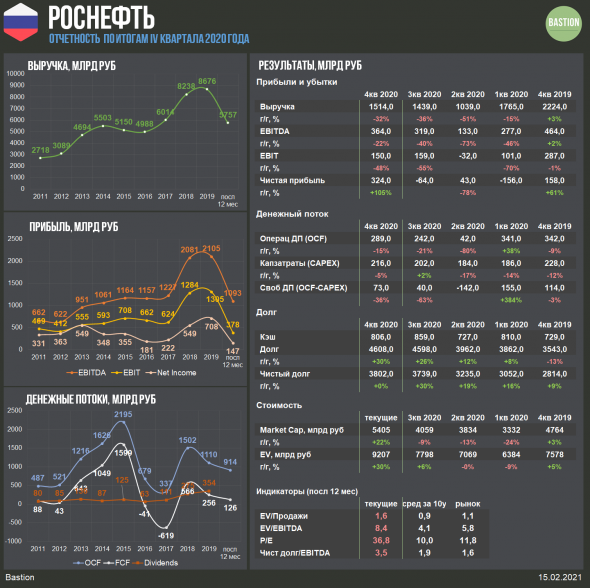

операционные показатели для цены в дай бог 300 р за сток

фантик рисуют как хотят

в +са закидывают уже, что только могут, продажи активов, слияния, курсовые разницы и так далее. но только не операционку. покажи реальный резалт… это будет смех тогда :-)))))

Павел, да нам то какая разница на их резалт, мы не женимся на бумаге. Движение взять и до свидания. А график у бумаги лонговый.

Дмитрий Рассадин, да кто сказал, что он лонговый. за какой период. смешно. любой график в любое время в этом казино нарисуют. что очень хорошо показал прошедший год

Павел, сказал я, глядя на график, вот прямо на тот, что сейчас перед нами. Сегодня вообще уже исторический максимум и лонговый паттерн на любом таймфрейме.

Дмитрий Рассадин, исторический максимум сегодня? серьезно? ГДЕ? паттерн… хоспади как смешно это слушать в текущей реальности

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций