сегодня ожидаем: годовое собрание акционеров

см. календарь по акциям

| Число акций ао | 113 млн |

| Номинал ао | — |

| Капит-я | 1,9 млрд |

| Выручка | 8,2 млрд |

| EBITDA | -3,7 млрд |

| Прибыль | -4,2 млрд |

| P/E | -0,4 |

| P/S | 0,2 |

| P/BV | 0,2 |

| EV/EBITDA | -3,9 |

| OR Group (Обувь России) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

OR Group (Обувь России) акции

-

Письмо к Обувь России накануне Собрания Акционеров. Опубликовано.

Письмо к Обувь России накануне Собрания Акционеров. Опубликовано.Здравствуйте, предлагаю выкупить возможное колличество акций Обувь России, акции такие дешевые, что за год окупаются прибылью 2019го.

Ответ Константин Колесников «Обувь России»:

Если на примере основного владельца их выкупить(большую часть), это как своё p/e в 2 раза поднять.

Так же вернуть практику 20% от прибыли инвесторам. Это повышение престижа, расширение кредитной линии на более лояльных условиях.

Паралельно реструктурировать кредит, но второй скрипкой. Эта работа уже проводится.

Добрый день!

Спасибо за письмо, наш комментарий ниже:

Мы не рассматриваем программу обратного выкупа как инструмент по возвращению котировки на желаемый уровень, так как проведение bayback снизит ликвидность акций, также сейчас для компании первоочередным является финансирование операционной деятельности, а проведение обратного выкупа окажет давление на оборотный капитал. В период с 2018 года и до конца 2019 года количество инвесторов в акциях ПАО «ОР» было очень ограничено, и бумага была низколиквидная. Если оборот за 2018 год был чуть больше 460 млн рублей, в 2019 году более 1 млрд рублей, то по итогам 2020 года объем торгов оставил почти 4 млрд рублей (кол-во частных инвесторов составило около 20 тысяч). На текущий момент наша капитализация это цена консервативного обувного бизнеса. Мы считаем, что дальнейшая трансформация нашего бизнеса должна положительно сказаться на финансовых показателях компании. А хорошие финансовые показатели — это драйвер для роста котировки.

С 2017 года мы активно реализовывали инвестпрограмму, расширяли торговую сеть. Соответственно, основным направлением операционного денежного потока было пополнение оборотных средств. С прошлого года по завершении инвестцикла, Компания завершила активное расширение сети и дополнительно стала развивать формат маркетплейс, товары по которому предоставляют поставщики и они не требуют дополнительного фондирования со стороны компании. Таким образом, с 2021 г. мы планируем направлять формируемый свободный операционный денежный поток по итогам 2021 года на снижение долговой нагрузки, до комфортного в среднесрочной перспективе уровня менее 3х Чистый долг/EBITDA.

На текущий момент мы сосредоточены на повышению эффективности каждой торговой точки и снижению долговой нагрузки.

Дивидендная политика в Компании утверждена. С момента выхода на IPO в октябре 2017 г. Компания заявляла о выплате дивидендов в размере 20% от чистой прибыли по МСФО по итогам года. По итогам 2020 года, учитывая особенные обстоятельства, связанные с пандемией, СД рекомендовал не выплачивать дивиденды. В дальнейшем, по мере выхода на устойчивую траекторию роста, Компания планируется вернуться к рассмотрению вопроса о выплате дивидендов.

Best regards,

Konstantin Kolesnikov

Head of Capital Markets Department

Obuv Rossii Group

Авто-репост. Читать в блоге >>>

по моему скромному мнению, Компания недооценена в 3 раза фундаментально, справедливая цена 75 руб.

В случае качественной реструктуризации кредитов, недооцененность повыситься до 5 раз, т.е. до 125 руб за акцию, при возврате к допандемийным показателям.

Надо избавляться от запасов. Реструктурировать кредиты. Платить дивиденды, либо выкупать акции. Наверняка, надо стимулировать продавцов реально материально долей от продаж. Над компанией надо работать руководству.

В свою очередь, по отчёту редактора Боба убытки в 1 кв были выше убытков г/г.

При чём, по основной деятельности по продажам, они выросли в 2,68 раз. Подумать только!

smart-lab.ru/blog/news/695674.php

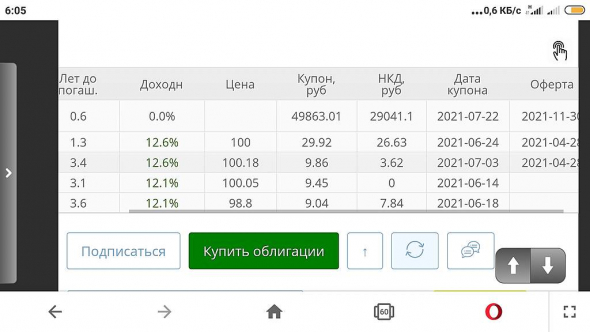

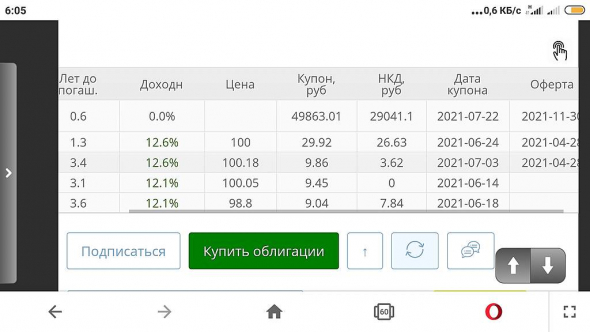

По мнению А.С. Галицкий, уровень инвестиционного риска(доля портфеля под облигации), 2,14%.

smart-lab.ru/blog/698111.php

Кстати, в Москве ужесточили масочный режим.СМИ трубили.

Это не способствуют комфорту покупателей. На работу то всех выпустили?

Ситуация продляется на год, по прикидкам. Хотят, чтобы население вакцинировалось, цель 60%(+) порядка.

Обувь! Вакцинация в подарок.

Izhik, народ беднеет: всё в цене выросло — квартиры, машины, продукты, стройматериалы (сами по мелочи на даче строимся). Для компании ориентированной на внутренний спрос это сильный негатив — покупательская способность людей упала, теперь год или два ждать когда уровни зарплат подтянут до цен. Собственно, отчёты это и показываю, выбраться на доковидный уровень пока не получается.

ZaPutinNet, Еду, одежду и обувь — будут покупать!!! Тем более сейчас вся обувь на один сезон. А вот строй-материалы могут и подождать до конца осени (с окончанием летнего строительного сезона, прогнозируется падение цен до 50%).

Warlock75, «до конца осени»? Кто зимой строится? Если только крупные организации. Физики по теплу строятся, а речь о них идёт

ZaPutinNet, «Правильные физики» строй-материалы закупают зимой, а строятся весной-летом.

по моему скромному мнению, Компания недооценена в 3 раза фундаментально, справедливая цена 75 руб.

В случае качественной реструктуризации кредитов, недооцененность повыситься до 5 раз, т.е. до 125 руб за акцию, при возврате к допандемийным показателям.

Надо избавляться от запасов. Реструктурировать кредиты. Платить дивиденды, либо выкупать акции. Наверняка, надо стимулировать продавцов реально материально долей от продаж. Над компанией надо работать руководству.

В свою очередь, по отчёту редактора Боба убытки в 1 кв были выше убытков г/г.

При чём, по основной деятельности по продажам, они выросли в 2,68 раз. Подумать только!

smart-lab.ru/blog/news/695674.php

По мнению А.С. Галицкий, уровень инвестиционного риска(доля портфеля под облигации), 2,14%.

smart-lab.ru/blog/698111.php

Кстати, в Москве ужесточили масочный режим.СМИ трубили.

Это не способствуют комфорту покупателей. На работу то всех выпустили?

Ситуация продляется на год, по прикидкам. Хотят, чтобы население вакцинировалось, цель 60%(+) порядка.

Обувь! Вакцинация в подарок.

Izhik, народ беднеет: всё в цене выросло — квартиры, машины, продукты, стройматериалы (сами по мелочи на даче строимся). Для компании ориентированной на внутренний спрос это сильный негатив — покупательская способность людей упала, теперь год или два ждать когда уровни зарплат подтянут до цен. Собственно, отчёты это и показываю, выбраться на доковидный уровень пока не получается.

ZaPutinNet, Еду, одежду и обувь — будут покупать!!! Тем более сейчас вся обувь на один сезон. А вот строй-материалы могут и подождать до конца осени (с окончанием летнего строительного сезона, прогнозируется падение цен до 50%).

Warlock75, «до конца осени»? Кто зимой строится? Если только крупные организации. Физики по теплу строятся, а речь о них идёт

Не для обиды верующих, не принимайте лично и близко к сердцу.

Но финансовое состояние компании — полное дерьмище.

Чистый долг нарастает и уже под 13 ярдов. Процентный отчисления уже более 1,2 ярда.

Операционный денежный поток отрицательный много лет.

Диверсификация бизнеса — не приносит абсолютно никакого положительного эффекта.

Ситуация ухудшается, и просвета не видно.

О каком выкупе своих акций может идти речь? О каких дивидендах?

Проснитесь. Снимите розовые очки. Взгляните на реальность трезво.

P/S/ И пожалуйста, не давайте советы Титову. Это выглядит здесь, на мой взгляд, слишком уж наивно.

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ, Чистый долг вырос из-за облиг. Их они пустили на арифметику. Купоны по облигам платятся исправно. Все должно измениться в лучшую сторону — в 3, 4 квартале.

по моему скромному мнению, Компания недооценена в 3 раза фундаментально, справедливая цена 75 руб.

В случае качественной реструктуризации кредитов, недооцененность повыситься до 5 раз, т.е. до 125 руб за акцию, при возврате к допандемийным показателям.

Надо избавляться от запасов. Реструктурировать кредиты. Платить дивиденды, либо выкупать акции. Наверняка, надо стимулировать продавцов реально материально долей от продаж. Над компанией надо работать руководству.

В свою очередь, по отчёту редактора Боба убытки в 1 кв были выше убытков г/г.

При чём, по основной деятельности по продажам, они выросли в 2,68 раз. Подумать только!

smart-lab.ru/blog/news/695674.php

По мнению А.С. Галицкий, уровень инвестиционного риска(доля портфеля под облигации), 2,14%.

smart-lab.ru/blog/698111.php

Кстати, в Москве ужесточили масочный режим.СМИ трубили.

Это не способствуют комфорту покупателей. На работу то всех выпустили?

Ситуация продляется на год, по прикидкам. Хотят, чтобы население вакцинировалось, цель 60%(+) порядка.

Обувь! Вакцинация в подарок.

Izhik, народ беднеет: всё в цене выросло — квартиры, машины, продукты, стройматериалы (сами по мелочи на даче строимся). Для компании ориентированной на внутренний спрос это сильный негатив — покупательская способность людей упала, теперь год или два ждать когда уровни зарплат подтянут до цен. Собственно, отчёты это и показываю, выбраться на доковидный уровень пока не получается.

ZaPutinNet, Еду, одежду и обувь — будут покупать!!! Тем более сейчас вся обувь на один сезон. А вот строй-материалы могут и подождать до конца осени (с окончанием летнего строительного сезона, прогнозируется падение цен до 50%). Посмотрел отчёт ОР, это просто ор, но мало того, ещё и получайте доп. эмиссию господа акционеры!

Посмотрел отчёт ОР, это просто ор, но мало того, ещё и получайте доп. эмиссию господа акционеры! Не для обиды верующих, не принимайте лично и близко к сердцу.

Не для обиды верующих, не принимайте лично и близко к сердцу.

Но финансовое состояние компании — полное дерьмище.

Чистый долг нарастает и уже под 13 ярдов. Процентный отчисления уже более 1,2 ярда.

Операционный денежный поток отрицательный много лет.

Диверсификация бизнеса — не приносит абсолютно никакого положительного эффекта.

Ситуация ухудшается, и просвета не видно.

О каком выкупе своих акций может идти речь? О каких дивидендах?

Проснитесь. Снимите розовые очки. Взгляните на реальность трезво.

P/S/ И пожалуйста, не давайте советы Титову. Это выглядит здесь, на мой взгляд, слишком уж наивно.

18/06 годовое собрание акционеров

Компания стоит так дёшево, что за одну EBITDA(условно) может быть выкуплена назад, если на такой шаг пойдёт руководство.

Izhik, А по какой цене — средней за 6 последних месяцев или не ниже номинала?

khornickjaadle, на месте руководства, я бы тщательно взвесил план по выкупу, если компания действительно стоит своего баланса. Тут стратегическая, но подлая мысль. За 6 последних месяцев конечно логичнее, но подлее.

Опять же, глупо этого не сделать.

Как руководство, уважающее своих инвесторов и не боящееся будующего(я бы платил как обещал 20% от прибыли) как обещал на IPO. Этого нету( мне помнится такое было, несколько дней назад читал)

Долг 1(1,5) к 13 %%, не вижу срочности его гасить, только по срокам. Сколько там краткосрочных кредитов( к исполнению в этом году)? Кредиты, или их реструктуризация краткосрочные(1-2 года) приоритетнее выкупа, конечно. Впрочем, одно другому не мешает.

Izhik, О каком выкупе вы говорите?

Принудительный выкуп — невозможен. Для этого нужно 95 % акций. Поэтому не имеет значения какая там средняя за 6 мес и т.п. Этого не будет.

Добровольный выкуп? По 26 руб не отдадут. По более высокой цене отдадут, но проблема в том, что у компании нет ликвидности. Зачем им самоубийственный выкуп? Есть еще вариант выкупа акций сторонним инвестором (недружественное поглощение). Пример — недавний выкуп акций детского мира компанией Altus Capital. Мне сложно представить, кому может быть интересна ОР, хотя полностью исключить подобный вариант конечно нельзя. Мы все видим, что ритейл консолидируется, Магнит покупает Дикси, Лента покупает Биллу и т.д. Так, что всё возможно.

Растем на анонсировании новых новых фантастических возможностей создания умной одежды и обуви, по типу той, которая была в фильме «Назад в будущее». Лаборатория инновационного дизайна из Новосибирска создает умную одежду и обувь NeuroScan, которая может следить за состоянием здоровья владельца. К проекту планируют привлечь Обувь России.

Одна из разработок — CWT Feet (умная термостелька). Она мониторит состояние опорно-двигательного аппарата, состояние внутренних органов и организма в целом.

Ольга Бурдейная, мне думается что все намного банальнее Растем на анонсировании новых новых фантастических возможностей создания умной одежды и обуви, по типу той, которая была в фильме «Назад в будущее». Лаборатория инновационного дизайна из Новосибирска создает умную одежду и обувь NeuroScan, которая может следить за состоянием здоровья владельца. К проекту планируют привлечь Обувь России.

Растем на анонсировании новых новых фантастических возможностей создания умной одежды и обуви, по типу той, которая была в фильме «Назад в будущее». Лаборатория инновационного дизайна из Новосибирска создает умную одежду и обувь NeuroScan, которая может следить за состоянием здоровья владельца. К проекту планируют привлечь Обувь России.

Одна из разработок — CWT Feet (умная термостелька). Она мониторит состояние опорно-двигательного аппарата, состояние внутренних органов и организма в целом.

по моему скромному мнению, Компания недооценена в 3 раза фундаментально, справедливая цена 75 руб.

В случае качественной реструктуризации кредитов, недооцененность повыситься до 5 раз, т.е. до 125 руб за акцию, при возврате к допандемийным показателям.

Надо избавляться от запасов. Реструктурировать кредиты. Платить дивиденды, либо выкупать акции. Наверняка, надо стимулировать продавцов реально материально долей от продаж. Над компанией надо работать руководству.

В свою очередь, по отчёту редактора Боба убытки в 1 кв были выше убытков г/г.

При чём, по основной деятельности по продажам, они выросли в 2,68 раз. Подумать только!

smart-lab.ru/blog/news/695674.php

По мнению А.С. Галицкий, уровень инвестиционного риска(доля портфеля под облигации), 2,14%.

smart-lab.ru/blog/698111.php

Кстати, в Москве ужесточили масочный режим.СМИ трубили.

Это не способствуют комфорту покупателей. На работу то всех выпустили?

Ситуация продляется на год, по прикидкам. Хотят, чтобы население вакцинировалось, цель 60%(+) порядка.

Обувь! Вакцинация в подарок.

Izhik, народ беднеет: всё в цене выросло — квартиры, машины, продукты, стройматериалы (сами по мелочи на даче строимся). Для компании ориентированной на внутренний спрос это сильный негатив — покупательская способность людей упала, теперь год или два ждать когда уровни зарплат подтянут до цен. Собственно, отчёты это и показываю, выбраться на доковидный уровень пока не получается. по моему скромному мнению, Компания недооценена в 3 раза фундаментально, справедливая цена 75 руб.

по моему скромному мнению, Компания недооценена в 3 раза фундаментально, справедливая цена 75 руб.

В случае качественной реструктуризации кредитов, недооцененность повыситься до 5 раз, т.е. до 125 руб за акцию, при возврате к допандемийным показателям.

Надо избавляться от запасов. Реструктурировать кредиты. Платить дивиденды, либо выкупать акции. Наверняка, надо стимулировать продавцов реально материально долей от продаж. Над компанией надо работать руководству.

В свою очередь, по отчёту редактора Боба убытки в 1 кв были выше убытков г/г.

При чём, по основной деятельности по продажам, они выросли в 2,68 раз. Подумать только!

smart-lab.ru/blog/news/695674.php

По мнению А.С. Галицкий, уровень инвестиционного риска(доля портфеля под облигации), 2,14%.

smart-lab.ru/blog/698111.php

Кстати, в Москве ужесточили масочный режим.СМИ трубили.

Это не способствуют комфорту покупателей. На работу то всех выпустили?

Ситуация продляется на год, по прикидкам. Хотят, чтобы население вакцинировалось, цель 60%(+) порядка.

Обувь! Вакцинация в подарок.

18/06 годовое собрание акционеров

Компания стоит так дёшево, что за одну EBITDA(условно) может быть выкуплена назад, если на такой шаг пойдёт руководство.

Izhik, А по какой цене — средней за 6 последних месяцев или не ниже номинала?

khornickjaadle, на месте руководства, я бы тщательно взвесил план по выкупу, если компания действительно стоит своего баланса. Тут стратегическая, но подлая мысль. За 6 последних месяцев конечно логичнее, но подлее.

Как руководство, уважающее своих инвесторов и не боящееся будующего(я бы платил как обещал 20% от прибыли) как обещал на IPO. Этого нету( мне помнится такое было, несколько дней назад читал)

Долг 1 к 13 %%, не вижу срочности его гасить, только по срокам. Сколько там краткосрочных кредитов( к исполнению в этом году)?

Izhik, а в выкупе какой смысл? Выкупить чтобы потом разместить допку по 100 рублей?

ZaPutinNet, Так точно, в виде Арифметики. Или облигаций.

Izhik, ну не знаю, первоочередной задачей мне видится снижение долговой нагрузки, а смысла выкупать из стакана или каким-то другим образом никакого нет, кроме морального и психологического успокоения миноров. Выкупом, как правило, занимаются «крепко стоящие на ногах» компании, которым особо больше деньги тратить некуда

18/06 годовое собрание акционеров

Компания стоит так дёшево, что за одну EBITDA(условно) может быть выкуплена назад, если на такой шаг пойдёт руководство.

Izhik, А по какой цене — средней за 6 последних месяцев или не ниже номинала?

khornickjaadle, на месте руководства, я бы тщательно взвесил план по выкупу, если компания действительно стоит своего баланса. Тут стратегическая, но подлая мысль. За 6 последних месяцев конечно логичнее, но подлее.

Как руководство, уважающее своих инвесторов и не боящееся будующего(я бы платил как обещал 20% от прибыли) как обещал на IPO. Этого нету( мне помнится такое было, несколько дней назад читал)

Долг 1 к 13 %%, не вижу срочности его гасить, только по срокам. Сколько там краткосрочных кредитов( к исполнению в этом году)?

Izhik, а в выкупе какой смысл? Выкупить чтобы потом разместить допку по 100 рублей?

ZaPutinNet, Так точно, в виде Арифметики. Или облигаций.

18/06 годовое собрание акционеров

Компания стоит так дёшево, что за одну EBITDA(условно) может быть выкуплена назад, если на такой шаг пойдёт руководство.

Izhik, А по какой цене — средней за 6 последних месяцев или не ниже номинала?

khornickjaadle, на месте руководства, я бы тщательно взвесил план по выкупу, если компания действительно стоит своего баланса. Тут стратегическая, но подлая мысль. За 6 последних месяцев конечно логичнее, но подлее.

Как руководство, уважающее своих инвесторов и не боящееся будующего(я бы платил как обещал 20% от прибыли) как обещал на IPO. Этого нету( мне помнится такое было, несколько дней назад читал)

Долг 1 к 13 %%, не вижу срочности его гасить, только по срокам. Сколько там краткосрочных кредитов( к исполнению в этом году)?

Izhik, а в выкупе какой смысл? Выкупить чтобы потом разместить допку по 100 рублей?

18/06 годовое собрание акционеров

Компания стоит так дёшево, что за одну EBITDA(условно) может быть выкуплена назад, если на такой шаг пойдёт руководство.

Izhik, А по какой цене — средней за 6 последних месяцев или не ниже номинала?

khornickjaadle, на месте руководства, я бы тщательно взвесил план по выкупу, если компания действительно стоит своего баланса. Тут стратегическая, но подлая мысль. За 6 последних месяцев конечно логичнее, но подлее.

Опять же, глупо этого не сделать.

Как руководство, уважающее своих инвесторов и не боящееся будующего(я бы платил как обещал 20% от прибыли) как обещал на IPO. Этого нету( мне помнится такое было, несколько дней назад читал)

Долг 1(1,5) к 13 %%, не вижу срочности его гасить, только по срокам. Сколько там краткосрочных кредитов( к исполнению в этом году)? Кредиты, или их реструктуризация краткосрочные(1-2 года) приоритетнее выкупа, конечно. Впрочем, одно другому не мешает.

18/06 годовое собрание акционеров

Компания стоит так дёшево, что за одну EBITDA(условно) может быть выкуплена назад, если на такой шаг пойдёт руководство.

Izhik, А по какой цене — средней за 6 последних месяцев или не ниже номинала?

«Совет директоров Обуви России одобрил допэмиссию (но не ниже 100 руб. за акцию) в объеме 2,8 млрд рублей.» 11.08.2020

Таким образом, если верить информации, руководство официально заинтересованно в увеличении стоимости акций в 4 раза.

Хотя не понятно, зачем допэмиссия в 2,8 млрд, когда у Вас одних запасов в 18 млрд. 6 млрд привлекли на IPO в 2017. Между прочим говорили о том, что будут ежегодно платить 20% от прибыли — соответственно 2 года не платят.

Интересно, какое состояние Титова. Хотя проблема интернетов и потом еще короновируса понятна, американцы к примеру многие разорились на уходе потребителей в интернет. Сейчас идёт серьёзная смена бизнес-моделей, конечно. Это надо учитывать. По меньшей мере Титов обувщик и отец его этим же занимался.

Надо уже начинать быть эффективным бизнесом. Или я чего то не знаю(мне что то не договаривают).

Я бы, конечно посмотрел отчетность Обуви России по складам и магазинам, сделал неожиданный аудит в ту точку, где залежи обуви от миллиона до 5 миллионов руб на м2. В качестве заинтересованного лица. А у ОР есть такая отчётность по балансам точек. Сразу бы всё стало ясно, где правда, а где ложь, в смысле залежь.

Доля генерального директора «Обуви России» Антона Титова в компании после IPO 2017 снизилась с 68,3757% до 42,7348%. Хе, можно откупить назад за 1/6 цены теперь, а потом снова IPO провести.

Картина маслом с определенным смыслом. Аэрофлот падает в два раза медленнее, чем Обувь России(а вдруг и подниматься вместе будут;))

Izhik, Он уже докупал в 2018 году акции с рынка примерно по 60 рублей и довёл долю в компании до 50%.

khornickjaadle, да, только было 68% изначально.

«Совет директоров Обуви России одобрил допэмиссию (но не ниже 100 руб. за акцию) в объеме 2,8 млрд рублей.» 11.08.2020

Таким образом, если верить информации, руководство официально заинтересованно в увеличении стоимости акций в 4 раза.

Хотя не понятно, зачем допэмиссия в 2,8 млрд, когда у Вас одних запасов в 18 млрд. 6 млрд привлекли на IPO в 2017. Между прочим говорили о том, что будут ежегодно платить 20% от прибыли — соответственно 2 года не платят.

Интересно, какое состояние Титова. Хотя проблема интернетов и потом еще короновируса понятна, американцы к примеру многие разорились на уходе потребителей в интернет. Сейчас идёт серьёзная смена бизнес-моделей, конечно. Это надо учитывать. По меньшей мере Титов обувщик и отец его этим же занимался.

Надо уже начинать быть эффективным бизнесом. Или я чего то не знаю(мне что то не договаривают).

Я бы, конечно посмотрел отчетность Обуви России по складам и магазинам, сделал неожиданный аудит в ту точку, где залежи обуви от миллиона до 5 миллионов руб на м2. В качестве заинтересованного лица. А у ОР есть такая отчётность по балансам точек. Сразу бы всё стало ясно, где правда, а где ложь, в смысле залежь.

Доля генерального директора «Обуви России» Антона Титова в компании после IPO 2017 снизилась с 68,3757% до 42,7348%. Хе, можно откупить назад за 1/6 цены теперь, а потом снова IPO провести.

Картина маслом с определенным смыслом. Аэрофлот падает в два раза медленнее, чем Обувь России(а вдруг и подниматься вместе будут;))

Izhik, Он уже докупал в 2018 году акции с рынка примерно по 60 рублей и довёл долю в компании до 50%. Интересная информация из публичных источников. О сущности запасов Обуви России и судьбе не распределенной прибыли прошлых лет. Много ли там такого.

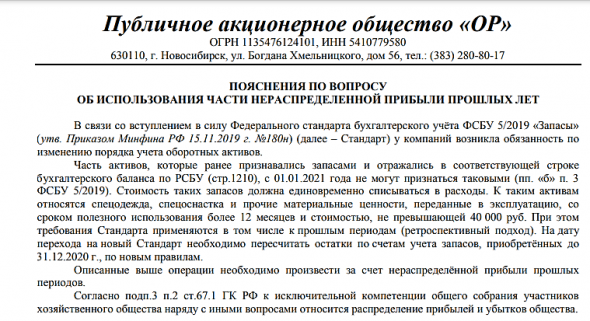

Интересная информация из публичных источников. О сущности запасов Обуви России и судьбе не распределенной прибыли прошлых лет. Много ли там такого.

obuvrus.ru/investors/for_shareholders_investors/materials_meeting/materials_20210519/doc/9.%20пояснения%20об%20использования%20части%20прибыли%20прошлых%20лет.pdf

«Совет директоров Обуви России одобрил допэмиссию (но не ниже 100 руб. за акцию) в объеме 2,8 млрд рублей.» 11.08.2020

«Совет директоров Обуви России одобрил допэмиссию (но не ниже 100 руб. за акцию) в объеме 2,8 млрд рублей.» 11.08.2020

Таким образом, если верить информации, руководство официально заинтересованно в увеличении стоимости акций в 4 раза.

Хотя не понятно, зачем допэмиссия в 2,8 млрд, когда у Вас одних запасов в 18 млрд. 6 млрд привлекли на IPO в 2017. Между прочим говорили о том, что будут ежегодно платить 20% от прибыли — соответственно 2 года не платят.

Интересно, какое состояние Титова. Хотя проблема интернетов и потом еще короновируса понятна, американцы к примеру многие разорились на уходе потребителей в интернет. Сейчас идёт серьёзная смена бизнес-моделей, конечно. Это надо учитывать. По меньшей мере Титов обувщик и отец его этим же занимался.

Надо уже начинать быть эффективным бизнесом. Или я чего то не знаю(мне что то не договаривают).

Я бы, конечно посмотрел отчетность Обуви России по складам и магазинам, сделал неожиданный аудит в ту точку, где залежи обуви от миллиона до 5 миллионов руб на м2. В качестве заинтересованного лица. А у ОР есть такая отчётность по балансам точек. Сразу бы всё стало ясно, где правда, а где ложь, в смысле залежь.

Доля генерального директора «Обуви России» Антона Титова в компании после IPO 2017 снизилась с 68,3757% до 42,7348%. Хе, можно откупить назад за 1/6 цены теперь, а потом снова IPO провести.

Картина маслом с определенным смыслом. Аэрофлот падает в два раза медленнее, чем Обувь России(а вдруг и подниматься вместе будут;))

Бренд Westfalika Обуви России изменил схему работы на Ozon

OR GROUP, развивающая современную торговую платформу, сеть торговых и сервисных точек Westfalika и экосистему сервисов, в мае начала работать с ведущим маркетплейсом Ozon по системе FBS (fulfillment by seller).

На площадке маркетплейса автоматически подгружаются остатки магазинов Westfalika в Новосибирске. В течение лета Группа планирует подключить к проекту торговые точки из других регионов — всего более 330 городов.

Ранее OR GROUP работала с Ozon по модели FBO (fulfillment by Ozon), когда товар заранее отгружался на склад онлайн-площадки и доставлялся с него.

В дальнейшем по модели интернет-витрины компания планирует начать работать и с другими крупными онлайн-ритейлерами

источник

Авто-репост. Читать в блоге >>>

редактор Боб, Ну вот, начали подгружать остатки товара Вестфалики на Озон, так и поглотить Озон ОР может. Одежды и обуви у Озона мало, а у ОР запасы большие.

khornickjaadle, как ты видишь подгоузку по общему количеству наименований?

Андрей, Программа, наверное, у Озона стоит и каждый день сбрасывать остатки будут.

khornickjaadle, Передавать инфу по компу рациональнее, чем гонять, груженный обувью и одеждой, грузовик на склад Озона.

Бренд Westfalika Обуви России изменил схему работы на Ozon

OR GROUP, развивающая современную торговую платформу, сеть торговых и сервисных точек Westfalika и экосистему сервисов, в мае начала работать с ведущим маркетплейсом Ozon по системе FBS (fulfillment by seller).

На площадке маркетплейса автоматически подгружаются остатки магазинов Westfalika в Новосибирске. В течение лета Группа планирует подключить к проекту торговые точки из других регионов — всего более 330 городов.

Ранее OR GROUP работала с Ozon по модели FBO (fulfillment by Ozon), когда товар заранее отгружался на склад онлайн-площадки и доставлялся с него.

В дальнейшем по модели интернет-витрины компания планирует начать работать и с другими крупными онлайн-ритейлерами

источник

Авто-репост. Читать в блоге >>>

редактор Боб, Ну вот, начали подгружать остатки товара Вестфалики на Озон, так и поглотить Озон ОР может. Одежды и обуви у Озона мало, а у ОР запасы большие.

khornickjaadle, как ты видишь подгоузку по общему количеству наименований?

Андрей, Программа, наверное, у Озона стоит и каждый день сбрасывать остатки будут.

OR Group (Обувь России) - факторы роста и падения акций

- Значительная часть выручки формируется за счет продажи обуви в кредит и процентов по нему (18.02.2020)

- Высокий уровень оборотного капитала = 122% от выручки за 2019 год (03.08.2020)

- Высокий уровень долговой нагрузки EV/EBITDA(2019)=3,3, от корона-кризиса может долг вырасти еще сильнее (03.08.2020)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

OR Group (Обувь России) - описание компании

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций