Россети Урал продолжает радовать отличной отчетностью. В операционной деятельности все хорошо и стабильно, без сюрпризов.

Самое интересное здесь в будущих дивидендах. По МСФО заработано 5,4 млрд, что по текущей инвестпрограмме (50% от прибыли минус корректировки на финансирование инвестпрограммы и нюансы по оплате прибыли по техприсоединению) дают пока примерно 2,4 копейки, и это только за 3 квартала.

4 квартал у энергетиков — обычно пора списаний, но в МРСК достаточно много было списано всего в предыдущие годы, а в этом наоборот резервы раскрываются, так что хорошие дивы здесь очень вероятны. Мой прогноз — 3 копейки на акцию.

| Число акций ао | 87 431 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 46,1 млрд |

| Выручка | 123,4 млрд |

| EBITDA | 27,4 млрд |

| Прибыль | 9,5 млрд |

| Дивиденд ао | 0,03741 |

| P/E | 4,9 |

| P/S | 0,4 |

| P/BV | 0,6 |

| EV/EBITDA | 2,5 |

| Див.доход ао | 7,1% |

| Россети Урал Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети Урал акции

0.5276₽ -1.75%

-

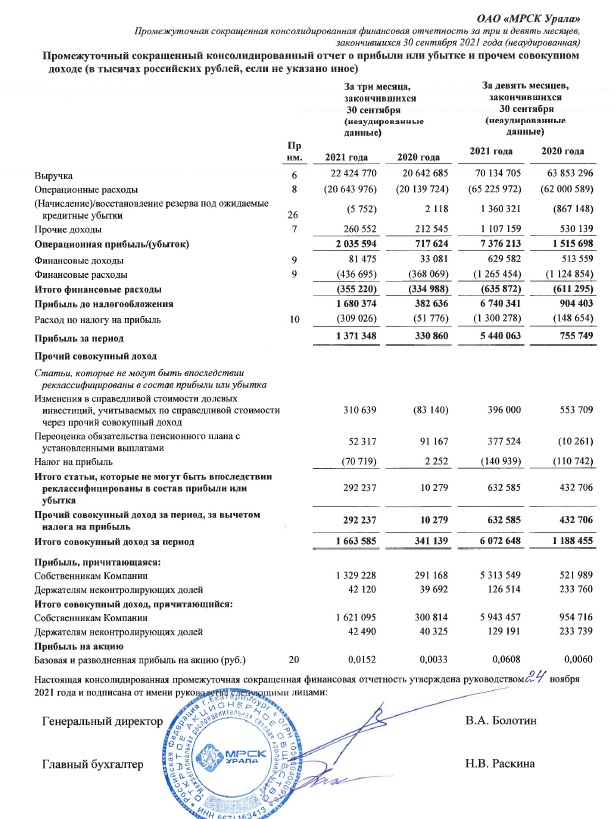

Выручка за 9мес2021 выросла до 70.1 млрд (+10% к 63.9 млрд за 9мес2020)

Выручка за 9мес2021 выросла до 70.1 млрд (+10% к 63.9 млрд за 9мес2020)

Операционные расходы выросли до 65 млрд (+5% 62 млрд)

Значительный рост показали восстановление резервов (1.4 млрд вместо начисления резервов 0.9 млрд по Мечел-Энерго) и прочие доходы

Чистая прибыль выросла на порядок до 5.3 млрд (0.5 млрд за 9мес2020) или 0.06 руб на акцию

Продолжает расти дебиторская задолженность 6.8 млрд (6.5 млрд на начало года). Впрочем, в 3кв она снизилась почти на 2 млрд

Долг снизился до 20.9 млрд (22.8 млрд)

EBITDA 13.6 млрд руб (7.5 млрд)

Операционный денежный доход вырос до 10.9 млрд руб, капзатраты 9.1 млрд (7.7 млрд за 9мес2020), полученные дивиденды (ЛенПреф) 0.3 млрд

В результате денежные средства снизились на 0.2 млрд до 2 млрд руб

Даже с учетом резкого роста котировок можно ожидать двузначной дивидендной доходности по итогам 2021 года (ожидал бы около 0.025 коп на акцию) во многом благодаря разовому эффекту от роспуска резервов по Мечел-Энерго ОАО "МРСК Урала" Проведение заседания совета директоров и его повестка дня

ОАО "МРСК Урала" Проведение заседания совета директоров и его повестка дня

Сообщение о существенном факте

«О проведении заседания совета директоров (наблюдательного совета) эмитента и его повестке дня» (раскрытие инсайдерской информации)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента Открытое акционерное общество «Межрегиональная распределительная сетевая компания Урала»

1....

Авто-репост. Читать в блоге >>> Прибыль Россети Урал за 9 месяцев по МСФО составила ₽5 440,1 млн или рост в 7,2 раза

Прибыль Россети Урал за 9 месяцев по МСФО составила ₽5 440,1 млн или рост в 7,2 разаВыручка Россети Урал по итогам 9 мес. 2021 г. составила 70 134,7 млн рублей, что на 6 281,4 млн рублей выше, чем за 9 мес. 2020 г.

Операционные расходы по итогам 9 мес. 2021 г. составили 65 226,0 млн руб., что на 3 225,4 млн рублей выше, чем за 9 мес. 2020 г.

Операционная прибыль по итогам 9 мес. 2021 г. составила 7 376,2 млн рублей (9 мес. 2020 г.: 1 515,7 млн рублей).

Прибыль до налогообложения по итогам 9 мес. 2021 г. составила 6 740,3 млн рублей (9 мес. 2020 г.: 904,4 млн рублей).Прибыль за период составила 5 440,1 млн рублей (9 мес. 2020 г.: 755,7 млн рублей).

Общий совокупный доход за период составил 6 072,6 млн рублей (9 мес. 2020 г.: 1 188,5 млн рублей).

Результаты 9 мес. 2021 года по МСФО — ОАО “МРСК Урала” (mrsk-ural.ru)

Авто-репост. Читать в блоге >>>

ОАО "МРСК Урала" Решения совета директоров

ОАО "МРСК Урала" Решения совета директоров

Сообщение о существенном факте

«О решениях, принятых советом директоров (наблюдательным советом) эмитента» (раскрытие инсайдерской информации)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента Открытое акционерное общество «Межрегиональная распределительная сетевая компания Урала»

1....

Авто-репост. Читать в блоге >>> ОАО "МРСК Урала" Проведение заседания совета директоров и его повестка дня

ОАО "МРСК Урала" Проведение заседания совета директоров и его повестка дня

Сообщение о существенном факте

«О проведении заседания совета директоров (наблюдательного совета) эмитента и его повестке дня» (раскрытие инсайдерской информации)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента Открытое акционерное общество «Межрегиональная распределительная сетевая компания Урала»

1....

Авто-репост. Читать в блоге >>>

МРСК Урала – рсбу/ мсфо

МРСК Урала – рсбу/ мсфо

87 430 485 711 обыкновенных акций

www.mrsk-ural.ru/company/documents/

Капитализация на 28.10.2021г: 16,962 млрд руб

Общий долг на 31.12.2018г: 32,022 млрд руб/ мсфо 36,442 млрд руб

Общий долг на 31.12.2019г: 35,649 млрд руб/ мсфо 43,498 млрд руб

Общий долг на 31.12.2020г: 38,442 млрд руб/ мсфо 45,885 млрд руб

Общий долг на 30.06.2021г: 38,720 млрд руб/ мсфо 46,323 млрд руб

Общий долг на 30.09.2021г: 37,240 млрд руб

Выручка 2018г: 89,625 млрд руб/ мсфо 100,303 млрд руб

Выручка 9 мес 2019г: 72,794 млрд руб/ мсфо 81,490 млрд руб

Выручка 2019г: 94,042 млрд руб/ мсфо 106,149 млрд руб

Выручка 9 мес 2020г: 54,914 млрд руб/ мсфо 81,490 млрд руб

Выручка 2020г: 76,064 млрд руб/ мсфо 88,621 млрд руб

Выручка 1 кв 2021г: 22,209 млрд руб/ мсфо 25,908 млрд руб

Выручка 6 мес 2021г: 40,991 млрд руб/ мсфо 47,710 млрд руб

Выручка 9 мес 2021г: 60,138 млрд руб

Прибыль 9 мес 2018г: 1,081 млрд руб/ Прибыль мсфо 697,97 млн руб

Прибыль 208г: 797,53 млн руб/ Прибыль мсфо 640,83 млн руб

Прибыль 9 мес 2019г: 2,131 млрд руб/ Прибыль мсфо 2,226 млрд руб

Прибыль 2019г: 2,155 млрд руб/ Прибыль мсфо 2,761 млрд руб

Прибыль 9 мес 2020г: 412,45 млн руб/ Прибыль мсфо 2,226 млрд руб

Прибыль 2020г: 19,33 млн руб/ Прибыль мсфо 621,91 млн руб

Прибыль 1 кв 2021г: 1,038 млрд руб/ Прибыль мсфо 1,394 млрд руб

Прибыль 6 мес 2021г: 4,032 млрд руб/ Прибыль мсфо 4,069 млрд руб

Прибыль 9 мес 2021г: 5,265 млрд руб

МРСК Урала – Дивидендная история

Период ** Реестр дата * Дивиденды

2020 год * Дивиденды не объявлялись

2019 год * 09.06.2020 * 0,0073 руб

9 м 2019 * 14.01.2020 * 0,0032 руб

2018 год * 03.06.2019 * 0,0030 руб

www.mrsk-ural.ru/ir/shares/dividends/

ОАО "МРСК Урала" Решения совета директоров

ОАО "МРСК Урала" Решения совета директоров

Сообщение о существенном факте

«О решениях, принятых советом директоров (наблюдательным советом) эмитента» (раскрытие инсайдерской информации)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента Открытое акционерное общество «Межрегиональная распределительная сетевая компания Урала»

1....

Авто-репост. Читать в блоге >>> Не долго музыка играла, не долго фраер танцевал. Поставил ордер на продажу по 0.249, самому смешно.

Не долго музыка играла, не долго фраер танцевал. Поставил ордер на продажу по 0.249, самому смешно. ОАО "МРСК Урала" Проведение заседания совета директоров и его повестка дня

ОАО "МРСК Урала" Проведение заседания совета директоров и его повестка дня

Сообщение о существенном факте

«О проведении заседания совета директоров (наблюдательного совета) эмитента и его повестке дня» (раскрытие инсайдерской информации)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента Открытое акционерное общество «Межрегиональная распределительная сетевая компания Урала»

1....

Авто-репост. Читать в блоге >>>

думаю, следует ждать 0.16 в течении месяца,

после этого возможного события открывается крайне малая вероятность похода к 0.17-0.2

набирать — как обычно, возле 0.14 и ниже

Alex Petrov, чуть дольше ждать пришлось, зато и выше ) жаль правда что теперь 0.14 опять долго ждать придется, но будет ) ОАО "МРСК Урала" Решения совета директоров

ОАО "МРСК Урала" Решения совета директоров

Сообщение о существенном факте

«О решениях, принятых советом директоров (наблюдательным советом) эмитента» (раскрытие инсайдерской информации)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента Открытое акционерное общество «Межрегиональная распределительная сетевая компания Урала»

1....

Авто-репост. Читать в блоге >>> ОАО "МРСК Урала" Проведение заседания совета директоров и его повестка дня

ОАО "МРСК Урала" Проведение заседания совета директоров и его повестка дня

Сообщение о существенном факте

«О проведении заседания совета директоров (наблюдательного совета) эмитента и его повестке дня» (раскрытие инсайдерской информации)

1. Общие сведения

1.1. Полное фирменное наименование эмитента (для некоммерческой организации – наименование) Открытое акционерное общество «Межрегиональная распределительная сетевая компания Урала»

1....

Авто-репост. Читать в блоге >>>

Вышел отчет по МСФО Россети Урал за 2 квартал 2021 г.

Отчет очень даже не плохой!!!

Чистая прибыль составила 2.6 млрд. руб.!!! Это при том, что в 1 квартале 2021 г. -1.35 млрд. руб., а во 2 квартале 2020 г. был убыток — 0,740 млрд. руб. Результат впечатляет.

И все это при том, что выручка по сравнению со вторым кварталом 2020 г. примерно такая же. 2 квартал 2020 г. — 19.1 млрд. руб., 2 квартал 2021 г. — 22 млрд. руб. А в 1 квартале 2021 г. выручка составляла даже больше, чем во втором квартале 2021 г. — 25,9 млрд. руб.

Как следствие, растет и чистая рентабельность (ну и Рентаб EBITDA, разумеется). Причем рост устойчивый. Компания прибавляет от квартала к кварталу. Не буду переписывать цифры (загляните в отчет — это того стоит).

На данный момент p/e компании составляет всего 3!!! А во втором квартале 2020 г. — было 15!!! Да и вообще, на данный момент p/e компании на исторических минимумах!!!

Можно подумать о покупке.

Dur, Второй приз твой! Спасибо за комментарии

Выручка за 6мес2021 выросла до 47.7 млрд руб (+10% к 43.2 млрд за 6мес2020)

Операционные расходы выросли до 44.6 млрд (+6% 41.9 млрд)

Значительный рост показали восстановление резервов (1.4 млрд вместо начисления резервов 0.9 млрд, Мечел-Энерго начал платить)

и прочие доходы

В итоге чистая прибыль выросла почти в 10 раз до 4.1 млрд руб или 0.046 руб на акцию (котировки около 0.15 руб)

Продолжает расти дебиторская задолженность 8.7 млрд (6.5 млрд на начало года),

что в данном случае отчасти радует, т.к. рост во многом произошел из-за роспуска резервов

Долг фактически остался на прежне уровне 22.9 млрд (22.8 млрд)

EBITDA 9.6 млрд руб(4.9 млрд)

Операционный денежный поток 6.3 млрд, капзатраты 6.3 млрд

В результате денежные средства снизились на 0.2 млрд до 2 млрд руб

Отличные новости и результаты. Вряд ли многого можно ожидать от 3-4 кварталов, но с учетом уже заработанного в 1-2 кварталов можно ожидать неплохие (двузначные?) дивиденды за 2021 год

Михаил П, ну тут молодец, вне конкуренции, +750 руб

ОАО "МРСК Урала" Решения совета директоров (наблюдательного совета)

ОАО "МРСК Урала" Решения совета директоров (наблюдательного совета)

Сообщение о существенном факте

«О решениях, принятых советом директоров (наблюдательным советом) эмитента» (раскрытие инсайдерской информации)

1. Общие сведения

1.1. Полное фирменное наименование эмитента (для некоммерческой организации – наименование) Открытое акционерное общество «Межрегиональная распределительная сетевая компания Урала»

1....

Авто-репост. Читать в блоге >>> ОАО "МРСК Урала"

ОАО "МРСК Урала"

Сообщение о существенном факте

«О решениях, принятых советом директоров (наблюдательным советом) эмитента» (раскрытие инсайдерской информации)

1. Общие сведения

1.1. Полное фирменное наименование эмитента (для некоммерческой организации – наименование) Открытое акционерное общество «Межрегиональная распределительная сетевая компания Урала»

1....

Авто-репост. Читать в блоге >>>

В 1 полугодии 2021 года компания увеличила чистую прибыль по МСФО в 9,6 раз (до 4,06 млрд руб.) г/г. Общий совокупный доход за полгода составил 4,4 млрд руб., что в пять раз больше, чем в прошлом году.

В 1 полугодии 2021 года компания увеличила чистую прибыль по МСФО в 9,6 раз (до 4,06 млрд руб.) г/г. Общий совокупный доход за полгода составил 4,4 млрд руб., что в пять раз больше, чем в прошлом году.

Выручка за 6 мес. составила 47,7 млрд руб., что на 4,5 млрд руб. больше, чем за аналогичный период 2020 года. Это связано с ростом котлового полезного отпуска и ростом ставок единых тарифов на услуги по передаче электроэнергии.

Операционные расходы компании составили 44,5 млрд руб., что на 2,7 млрд руб. выше, чем в прошлом году. Рост обусловлен увеличением затрат на услуги сетевых компаний по передаче электроэнергии и затрат на покупную электроэнергию на компенсацию потерь.

Возможно все же прикуплю маленько, ради интереса. Уж очень хорошая череда отчета и низкий p/e

Dur, ЧП 4 млрд, инвестпрограмма 2.5 млрд, остается 1.5 млрд. Если не пожадничают и пустят 1.5 млрд на дивиденды будет около двузначной доходности.Но могут и пожадничать и 0.75 млрд пустить, тогда 5% доходности. 3-й квартал мало что изменит, в 4-м могут что-нибудь под конец года списать

Михаил П, инвестка не только из ЧП финансируется.

Возможно все же прикуплю маленько, ради интереса. Уж очень хорошая череда отчета и низкий p/e

Dur, ЧП 4 млрд, инвестпрограмма 2.5 млрд, остается 1.5 млрд. Если не пожадничают и пустят 1.5 млрд на дивиденды будет около двузначной доходности.Но могут и пожадничать и 0.75 млрд пустить, тогда 5% доходности. 3-й квартал мало что изменит, в 4-м могут что-нибудь под конец года списать

Выручка за 6мес2021 выросла до 47.7 млрд руб (+10% к 43.2 млрд за 6мес2020)

Операционные расходы выросли до 44.6 млрд (+6% 41.9 млрд)

Значительный рост показали восстановление резервов (1.4 млрд вместо начисления резервов 0.9 млрд, Мечел-Энерго начал платить)

и прочие доходы

В итоге чистая прибыль выросла почти в 10 раз до 4.1 млрд руб или 0.046 руб на акцию (котировки около 0.15 руб)

Продолжает расти дебиторская задолженность 8.7 млрд (6.5 млрд на начало года),

что в данном случае отчасти радует, т.к. рост во многом произошел из-за роспуска резервов

Долг фактически остался на прежне уровне 22.9 млрд (22.8 млрд)

EBITDA 9.6 млрд руб(4.9 млрд)

Операционный денежный поток 6.3 млрд, капзатраты 6.3 млрд

В результате денежные средства снизились на 0.2 млрд до 2 млрд руб

Отличные новости и результаты. Вряд ли многого можно ожидать от 3-4 кварталов, но с учетом уже заработанного в 1-2 кварталов можно ожидать неплохие (двузначные?) дивиденды за 2021 год

Михаил П, почему вы считаете, что от 3 и 4 квартала нельзя ожидать такой же прибыли? Если посмотреть на отчет по МСФО за 2020 г., то как раз 3 квартал у Россети Урал значительно лучше, чем 2 квартал, да и 4 квартал лучше чем второй (жаль нет за этот период капитальных затрат).

Возможно все же прикуплю маленько, ради интереса. Уж очень хорошая череда отчета и низкий p/e

Dur, у сетей хорошие это 1 и 4 кварталы. 2 и 3 мало прибыли приносят либо убытки. Прибыли такой быть не может потому что раскрыли резерв во втором квартале на почти 3 млрд

Россети Урал - факторы роста и падения акций

- низкая рентабельность (09.07.2021)

- Низкая дивидендная доходность до 2028 года, согласно утвержденной инвестиционной программы (05.09.2024)

- Итоговый дивиденд за 2024 год будет низким, потому что уже платили за Q1 2024г. (05.09.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций