сегодня ожидаем: ЛУКОЙЛ: фин рез 9 мес МСФО

см. календарь по акциям

| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 3 828,8 млрд |

| Выручка | 7 890,0 млрд |

| EBITDA | 1 406,4 млрд |

| Прибыль | 545,3 млрд |

| Дивиденд ао | 938 |

| P/E | 7,0 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 17,0% |

| Лукойл Календарь Акционеров | |

| 29/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 397 руб/акция | |

| 09/01 LKOH: последний день с дивидендом 397 руб | |

| 12/01 LKOH: закрытие реестра по дивидендам 397 руб | |

| Прошедшие события Добавить событие | |

Лукойл акции

5526₽ -0.52%

-

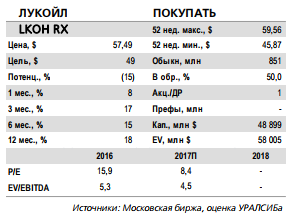

Лукойл отчитается 29 ноября. Аналитики полагают, что компания продолжит наращивать долю добычи, пользующейся налоговыми льготами

Лукойл отчитается 29 ноября. Аналитики полагают, что компания продолжит наращивать долю добычи, пользующейся налоговыми льготами

Завтра, 29 ноября, ЛУКОЙЛ планирует отчитаться по МСФО за 3 кв. 2017 г.

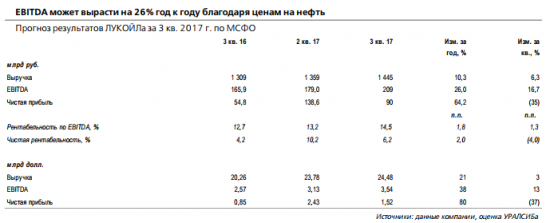

Мы ожидаем, что выручка компании составит 1 445 млрд руб. (24,5 млрд долл.), увеличившись на 10% год к году и 6% квартал к кварталу. EBITDA, согласно нашему прогнозу, вырастет на 26% год к году и 17% квартал к кварталу до 209 млрд руб. (3,54 млрд долл.). В долларовом выражении EBITDA увеличится на 38% год к году и на 113% за квартал. Должна повыситься и рентабельность по EBITDA – на 1,8 п.п. год к году и на 1,3 п.п. квартал к кварталу до 14,5%. Что касается чистой прибыли, мы полагаем, что она вырастет на 64% год к году, но снизится на 35% квартал к кварталу, составив 90 млрд руб. (1,52 млрд долл.).

Динамика EBITDA год к году близка к российским компаниям-аналогам.

Мы связываем ожидающийся рост выручки и EBITDA компании с ростом цен и нетбэков нефти и нефтепродуктов, а также благоприятной конъюнктурой внутреннего рынка нефтепродуктов. По нашим оценкам, цена месячного контракта Brent выросла на 5% квартал к кварталу до 52,1 долл./барр., цена Urals – на 4% до 51 долл./барр. В рублевом выражении цена Urals увеличилась на 8% квартал к кварталу до 3,01 тыс. руб./барр., а цена за вычетом экспортной пошлины (экспортный нетбэк) – на 11% до 2,37 тыс. руб./барр. Прогнозируемый рост EBITDA на 26% год к году близок к фактическому росту EBITDA Газпром нефти и Роснефти (24%). Чистая прибыль ЛУКОЙЛа сократится квартал к кварталу как следствие отрицательных курсовых разниц в 3 кв. в противоположность положительным во 2 кв. 2017 г., а также из-за отражения в отчетности за 2 кв. прибыли от продажи Архангельскгеолдобычи.

Ожидаем комментариев по добыче в связи с продлением пакта ОПЕК+. Инвестиционная программа ЛУКОЙЛа на 2018 г. еще не утверждена советом директоров, однако менеджмент может прокомментировать подход компании к ограничению добычи в рамках обязательств РФ по соглашению ОПЕК+. Мы полагаем, что при сохранении текущего налогового режима компания продолжит по возможности наращивать долю добычи, пользующейся налоговыми льготами. В то же время мы не исключаем, что некоторые месторождения ЛУКОЙЛа в Западной Сибири могут получить с 2019 г. льготы как высокообводненные по образцу Самотлорского месторождения, что способно повлиять на планы ЛУКОЙЛа по инвестициям и добыче уже в 2018 г. Мы рекомендуем ПОКУПАТЬ акции ЛУКОЙЛа.

Уралсиб ЛУКОЙЛ - намерен внести 6,2 млрд евро в свою "дочку" для обеспечения инвестиций за рубежом

ЛУКОЙЛ - намерен внести 6,2 млрд евро в свою "дочку" для обеспечения инвестиций за рубежом

Совет директоров ЛУКОЙЛ предлагает акционерам внести 6,2 миллиарда евро в свою 100%-ную дочернюю компанию Lukoil International.«Внесение „Лукойл“, являющимся единственным участником Lukoil International GmbH, дополнительного денежного вклада в размере 6,2 миллиарда евро в целях увеличения уставного капитала общества на 150 тысяч евро, с увеличением номинальной стоимости доли „Лукойл“ на 150 тысяч евро. После внесения дополнительного вклада номинальная стоимость доли „Лукойла“ в уставном капитале Lukoil International GmbH составит 300 тысяч евро»

Целью внесения этого влада является обеспечение необходимого уровня собственных источников финансирования инвестиционной программы развития за рубежом.

Прайм Лукойл отчитается 29 ноября и проведет телеконференцию 30 ноября

Лукойл отчитается 29 ноября и проведет телеконференцию 30 ноября

Аналитики Атона прогнозируют чистую прибыль на уровне 89,5 млрд руб.:

Компания опубликует финансовые результаты по МСФО за 3К17 в среду, 29 ноября. Вслед за другими нефтяными компаниями ЛУКОЙЛ продемонстрирует рост выручки за счет благоприятных макроэкономических условий (рост цен на нефть в рублевом выражении, положительный лаг экспортной пошлины) и улучшения операционной динамики, в основном, в части переработки (+4,7% кв/кв в целом, в то время как рост объемов переработки у российских активов достиг 4,2% кв/кв), добыча газа также внесла свою долю, увеличившись на 5,5% кв/кв (основными драйверами стали Пякяхинское месторождение в России и проект Гиссар в Узбекистане). С учетом вышесказанного, мы ожидаем, что выручка ЛУКОЙЛа составит 1 444,3 млрд руб. (+6% кв/кв, +10% г/г). Это должно привести к росту EBITDA до 208,3 млрд руб. в 3К17 (+16% кв/кв, +26% г/г), отражая увеличение рентабельности переработки и дальнейший рост добычи на гринфилдах с льготным режимом налогообложения. На чистую прибыль скорее всего оказал давление убыток от курсовых разниц в размере 11 млрд руб. в 3К17 на фоне некоторого укрепления рубля — мы прогнозируем, что чистая прибыль составит 89,5 млрд руб., что соответствует снижению на 35% кв/кв, но росту на 63% г/г. Компания проведет телеконференцию по результатам за 3К17 в четверг в 16:00 по московскому времени. Мы ожидаем услышать обновленный прогноз по добыче и капзатратам на 2017-2018, особенно в контексте возможного продления соглашения ОПЕК+, и информацию о том, как оно может повлиять на планы ЛУКОЙЛа в отношении гринфилдов (если оно вообще повлияет). Информация для набора: Москва: +7 495 249 9843; Великобритания: 0808 109 0700; США: +1 866 966 5335, пароль:LUKOIL.

Ха. За 5 минут купили/продали 38 000 лотов, видимо адресно, до этого минуты три мигали котировками — то сняли 100 лотов, то убрали, как на покупке, таки на продаже. Коридор оговаривали?

Ха. За 5 минут купили/продали 38 000 лотов, видимо адресно, до этого минуты три мигали котировками — то сняли 100 лотов, то убрали, как на покупке, таки на продаже. Коридор оговаривали?

К чему бы это?

ЛУКОЙЛ — структуры, связанные с Алекперовым и Федуном, продали акции компании на 20,6 млн рублей

Управляющая компания «КапиталЪ», связанная с Алекперовым и Федуном, продала акции нефтяной компании на 20,585 млн рублей.

Компания совершила несколько сделок 15-16 ноября на Московской бирже. При этом из интервального паевого инвестиционного фонда компании, связанного с Алекперовым, были проданы акции на 4,735 млн рублей.

В интервью ТАСС Леонид Федун говорил, что менеджеры компании пользуются конъюнктурой, увеличивают свои доли и проводят ребалансировку портфеля. Сам Федун не планирует переходить планку в 10% акций.

ТАСС

редактор Боб, 20,585 млн рублей — это двадцать с половиной миллионов или двадцать с половиной миллиардов? ЛУКОЙЛ - структуры, связанные с Алекперовым и Федуном, продали акции компании на 20,6 млн рублей

ЛУКОЙЛ - структуры, связанные с Алекперовым и Федуном, продали акции компании на 20,6 млн рублей

Управляющая компания «КапиталЪ», связанная с Алекперовым и Федуном, продала акции нефтяной компании на 20,585 млн рублей.

Компания совершила несколько сделок 15-16 ноября на Московской бирже. При этом из интервального паевого инвестиционного фонда компании, связанного с Алекперовым, были проданы акции на 4,735 млн рублей.

В интервью ТАСС Леонид Федун говорил, что менеджеры компании пользуются конъюнктурой, увеличивают свои доли и проводят ребалансировку портфеля. Сам Федун не планирует переходить планку в 10% акций.

ТАСС

Увеличение добычи углеводородов Лукойлом обусловлено запуском Пякяхинского месторождения и производственных объектов в рамках проекта Гиссар

Увеличение добычи углеводородов Лукойлом обусловлено запуском Пякяхинского месторождения и производственных объектов в рамках проекта Гиссар

ЛУКОЙЛ увеличил добычу углеводородов за 9 мес. на 2,3%, добыча нефти снизилась на 1%

Группа ЛУКОЙЛ за 9 месяцев 2017 года увеличила добычу углеводородов (исключая добычу на проекте Западная Курна — 2 в Ираке) на 2,3%, до 2,218 млн баррелей нефтяного эквивалента в сутки, говорится в сообщении компании. Добыча в третьем квартале осталась на уровне предыдущего квартала и составила 2,219 млн барр. н.э./с. Добыча нефти за 9 месяцев без учета проекта Западная Курна составила 64,1 млн тонн, снизившись на 1,1% по сравнению с 2016 годом. В третьем квартале добыча составила 21,4 млн тонн нефти, увеличившись по сравнению со вторым кварталом на 0,5%.

С начала этого года добыча нефти ЛУКОЙЛом ограничена соглашением ОПЕК+. В целом, добыча углеводородов за 9 мес. выросла – за счет газовых проектов, где добыча за 9 мес. составила 20,7 млрд куб. м, что на 12,4% г/г выше пр.года. В плюс сыграл запуск газового промысла Пякяхинского месторождения в январе этого года, а также ввод в эксплуатацию в 3 кв. 2017 г. основных производственных объектов в рамках проекта Гиссар в Узбекистане.

Промсвязьбанк Лукойл - добыча нефти за 9 месяцев 2017 года снизилась на 5,4% - до 65,5 млн тонн

Лукойл - добыча нефти за 9 месяцев 2017 года снизилась на 5,4% - до 65,5 млн тонн

Добыча нефти "Лукойла" в январе-сентябре этого года, по предварительным данным, снизилась по сравнению с аналогичным периодом предыдущего года на 5,4% — до 65,5 миллиона тонн.Добыча нефти «Лукойла» в третьем квартале выросла по сравнению со вторым кварталом на 0,8% — до 21,95 миллиона тонн.

Прайм Лукойл, Роснефть, Газпром нефть - продление соглашения может нарушить планы по добыче на высокорентабельных гринфилдах

Лукойл, Роснефть, Газпром нефть - продление соглашения может нарушить планы по добыче на высокорентабельных гринфилдах

ОПЕК И Россия скорее всего продлят соглашение о сокращении добычи

Ведомости со ссылкой на Bloomberg и Reuters сегодня утром сообщают, что ОПЕК и 11 стран, не входящих в ОПЕК, скорее всего продлят соглашение о сокращении добычи до конца 2018 года. Есть две опции: принять соответствующее решение на следующей встрече ОПЕК, которая намечена на 30 ноября, или подождать до конца 1К2018 (текущее соглашение действует до конца марта 2018). По имеющейся информации, Оман, ОАЭ и Саудовская Аравия предпочитают первый вариант. Текущее соглашение ОПЕК+ предусматривает сокращение добычи нефти на 1,8 млн барр. в сутки. Ранее президент России Владимир Путин не исключил продления соглашения до конца 2018. Министр энергетики Александр Новак планирует встретиться с представителями российских нефтяных компаний до заседания ОПЕК, вероятнее всего, на этой неделе.

Продление соглашения скорее всего уже учтено в ценах, принимая во внимание, что Brent стоит $64/барр., хотя эта цена частично отражает некоторые геополитические риски, связанные с Саудовской Аравией, Венесуэлой и Ираком. Таким образом, продление соглашения вряд ли спровоцирует ралли в ценах на нефть, хотя решение не продлять соглашение станет негативным сюрпризом для цен на нефть. Для российских нефтяных компаний продление соглашения может стать проблемой, поскольку оно может нарушить планы по добыче на высокорентабельных гринфилдах (например, в случае с ЛУКОЙЛом и Газпром нефтью) для соблюдения условий соглашения. ЛУКОЙЛу и Газпром нефти удалось избежать влияния на добычу на их гринфилдах в этом году за счет сокращения добычи на менее рентабельных зрелых месторождениях. Кроме того, Роснефть, которая имеет самую большую долю в российской добыче нефти (свыше 40%) может столкнуться с очень серьезной нагрузкой в виде снижения добычи в следующем году.

АТОН Лукойл сможет направлять в Иран порядка 40–50 млрд рублей в виде инвестиций

Лукойл сможет направлять в Иран порядка 40–50 млрд рублей в виде инвестиций

Российские игроки не готовы заплатить $20 млрд за месторождения в Иране

Иран выставляет на конкурс четыре месторождения: Аб-Теймур (Ab-Teymour), Мансури (Mansouri), Шангуле (Changuleh) и Южный Парс (South Pars). Проектами в исламской республике интересуются шесть российских компаний, в их числе помимо «ЛУКОЙЛа» «Татнефть», «Роснефть» и «Газпром нефть».

Месторождения перспективны благодаря низкой операционной рентабельности, которая составляет менее доллара за баррель без учета налогов и пошлин. Также привлекательность этого проекта связана с тем, что инвестиции в его разработку ниже, чем в подобные активы в России. С этого года Иран меняет форму сотрудничества: нефть будет продаваться по так называемому Iran Petroleum Contract. Государство удлиняет срок окупаемости проектов с семи до 25 лет, но взамен ждет крупных, до $100 млрд, инвестиций, в том числе не менее $20 млрд рассчитывает привлечь от российских компаний.

Отечественные игроки, на мой взгляд, пока не готовы к таким затратам. CAPEX по международным проектам «ЛУКОЙЛа» не превышал 190 млрд в год. Причем я полагаю, что капзатраты в ближайший год не окажутся больше 150 млрд. Сейчас сокращается финансирование проектов в Ираке и нарастает объем капзатрат в Узбекистане. После ввода в действие проектов в этой среднеазиатской стране «ЛУКОЙЛ» сможет направлять в Иран порядка 40–50 млрд рублей в виде инвестиций. «ЛУКОЙЛ», на мой взгляд, рассчитывает, что рентабельность проектов в случае начала их реализации окажется не менее 24% и будет расти вместе с ценой на нефть.

Ващенко Георгий

ИК «Фридом Финанс»

Ярослав Найданов, думаете по 3100 шоколадно можно будет взять?

avanes5555, думаю да, но вряд ли дадут

Ярослав Найданов, вот и бкс об этом пишет, ну ладно что уж нет так посижу в облигах

Ярослав Найданов, думаете по 3100 шоколадно можно будет взять?

avanes5555, думаю да, но вряд ли дадут

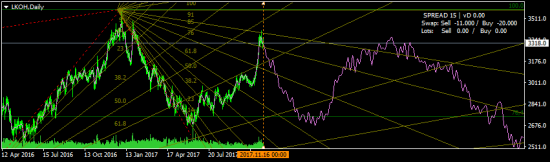

ЛУКОЙЛ. Сценарий.

Всем привет.

Кратко обновлюсь по ЛУКОЙЛу. В конце сентября здесь представил свой сценарий по бумаге на горизонте до середины ноября. Почти полтора месяца прошло, можно проанализировать. Рабочая модель (составлена была в августе, на неё опирался в сценарии):

Текущая ситуация по бумаге:

Выводы: сценарий успешно отрабатывается, корреляция модели с рынком высокая (0,9 на интервале два последних года), модель продолжает работать. Обновил модель с учётом последних данных и увеличил горизонт прогнозирования до конца года:

Линия прогноза модели предполагает дальнейший рост котировок ЛУКОЙЛа на всём горизонте прогнозирования. Учитывая отсечку под дивиденды в декабре, это может скорректировать рост по бумаге. Таков сценарий. (примечание: модель показывает направление движения (куда?) и временные рамки для его реализации (когда?). Линия прогноза модели не показывает ценовых уровней, т.к. не привязана к ценовой шкале).

Всем успехов!

Ярослав Найданов, думаете по 3100 шоколадно можно будет взять? Евгений Богдановский, я так понимаю что если лить 95й то там будет октановое 85 примерно, а 98й будешь лить, может ближе к 90 будет))

Евгений Богдановский, я так понимаю что если лить 95й то там будет октановое 85 примерно, а 98й будешь лить, может ближе к 90 будет))

В Питере самый качественный 98й бензин на Лукойле. (из форумов БМВ КЛАБ Питер). Подтверждаю,3 года заливай только там.

Евгений Богдановский, ты на чем ездишь что 98й заливать приходится? В Питере самый качественный 98й бензин на Лукойле. (из форумов БМВ КЛАБ Питер). Подтверждаю,3 года заливай только там.

В Питере самый качественный 98й бензин на Лукойле. (из форумов БМВ КЛАБ Питер). Подтверждаю,3 года заливай только там.

Владимир Б., посмотри на ютубе любое видео из серии «тест бензина»

Тимофей Мартынов, не смотрел, но осуждаю )))

Менял тут недавно фильтр топливный в машине. Бак чистый, фильтр грубой очистки (сеточка) как новый. Заправляюсь только на Луке, у нас самые распространенные заправки. Когда в Поволжье езжу (стабильно раз в год), заправляюсь и на Роснефти, и на Татнефти. Субъективно разницы никакой.

Мини-позитив для Лукойла zen.yandex.ru/media/crmlist/kak-iandeks-uprostil-jizn-avtomobilistam-5a0454fa3dceb76c4cafd58d

Владимир Б., Чет поговаривают что бензин у ЛУКойла говно

Тимофей Мартынов, чёрт его знает, машину летом продал, а когда ездил особо не заморачивался с заправками. Правило было одно — не заправляться на днищенских и непонятных станциях. Но чаще лил лукойл и роснефть, т.к. есть их топливные карты, если видел газпромнефть, то по-возможности заправлялся там. Но фишка с заправкой авто не выходя из салона очень приятна, на мой взгляд, особенно зимой)

Мини-позитив для Лукойла zen.yandex.ru/media/crmlist/kak-iandeks-uprostil-jizn-avtomobilistam-5a0454fa3dceb76c4cafd58d

Владимир Б., Чет поговаривают что бензин у ЛУКойла говно

ЛУКОЙЛ. Сценарий.

ЛУКОЙЛ. Сценарий.

Всем привет.

Кратко обновлюсь по ЛУКОЙЛу. В конце сентября здесь представил свой сценарий по бумаге на горизонте до середины ноября. Почти полтора месяца прошло, можно проанализировать. Рабочая модель (составлена была в августе, на неё опирался в сценарии):

Текущая ситуация по бумаге:

Выводы: сценарий успешно отрабатывается, корреляция модели с рынком высокая (0,9 на интервале два последних года), модель продолжает работать. Обновил модель с учётом последних данных и увеличил горизонт прогнозирования до конца года:

Линия прогноза модели предполагает дальнейший рост котировок ЛУКОЙЛа на всём горизонте прогнозирования. Учитывая отсечку под дивиденды в декабре, это может скорректировать рост по бумаге. Таков сценарий. (примечание: модель показывает направление движения (куда?) и временные рамки для его реализации (когда?). Линия прогноза модели не показывает ценовых уровней, т.к. не привязана к ценовой шкале).

Всем успехов!

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций