| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 3 940,0 млрд |

| Выручка | 7 890,0 млрд |

| EBITDA | 1 406,4 млрд |

| Прибыль | 545,3 млрд |

| Дивиденд ао | 938 |

| P/E | 7,2 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 16,5% |

| Лукойл Календарь Акционеров | |

| 29/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 397 руб/акция | |

| 09/01 LKOH: последний день с дивидендом 397 руб | |

| 12/01 LKOH: закрытие реестра по дивидендам 397 руб | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

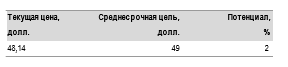

(ИК) «Ренессанс Капитал» пересмотрела прогнозные цены акций и депозитарных расписок анализируемых компаний нефтегазового сектора РФ, сообщается в обзоре ИК.

(ИК) «Ренессанс Капитал» пересмотрела прогнозные цены акций и депозитарных расписок анализируемых компаний нефтегазового сектора РФ, сообщается в обзоре ИК.

Рекомендация «покупать» была подтверждена аналитиками для акций «ЛУКОЙЛа» (MOEX: LKOH) Лучок хорошо сегодня отпрыгнул.

Лучок хорошо сегодня отпрыгнул.

Лук и Газпромнефть — мои фавориты в нефтесекторе.

И тот и тот дешево оценены в общем Tatiana

Tatiana

28.06.2017 12:10

На чем так растет Лукойл? Стоит ли его шортить?

БКС Экспресс

28.06.2017 13:23

Василий Карпунин

Рост фундаментально оправдан. Шортить не рекомендуется. Долгое время акции были в рамках down-тренда. Сейчас эту тенденцию сломали, пробив сопротивление на уровне 2800 руб. Длинные позиции можно держать. ЛУКОЙЛ - компания, связанная с Алекперовым, купила акции и АДР ЛУКОЙЛА на $24 млн

ЛУКОЙЛ - компания, связанная с Алекперовым, купила акции и АДР ЛУКОЙЛА на $24 млнКомпании, связанные с президентом ЛУКОЙЛ Алекперовым и вице-президентом Федуном, 22 июня купили акции и АДР ЛУКОЙЛа на общую сумму почти $24 млн.

Крупнейшую сделку провела компания Алекперова Morcell Limited — на внебиржевом рынке было куплено 500 тыс. расписок на общую сумму $23,5 млн.

Интерфакс

Алексей

Алексей

21.06.2017 09:35

Здравствуйте, что купить на долгосрок из нашего нефтегаза? Лукойл или Газпромнефть? Как мне кажется в Газпромнефти потенциал для роста выше.

БКС Экспресс

22.06.2017 08:25

Василий Карпунин

Положительный взгляд на Лукойл и Роснефть. Газпром нефть можно рассмотреть после дивидендного гэпа. Дивидендная политика Лукойла - выплаты не менее 25% прибыли по МСФО

Дивидендная политика Лукойла - выплаты не менее 25% прибыли по МСФО

Акционеры ЛУКОЙЛа утвердили дивиденды за 2016г в размере 195 руб. на акцию

Акционеры НК ЛУКОЙЛ на годовом собрании акционеров одобрил дивиденды по итогам 2016 года в размере 195 руб. на акцию с учетом промежуточных дивидендов, передал корреспондент с мероприятия. Реестр на получение дивидендов компании закрывается 10 июля. Одобренный размер дивидендов превышает аналогичный показатель предыдущего года (177 рублей) на 10,2%.

Исходя из текущей рыночной стоимости акций ЛУКОЙЛа, дивидендная доходность по ним составит 7,1%, Это выше, чем среднее значение по акциям входящих в индекс ММВБ. Чистая прибыль ЛУКОЙЛа по МСФО в 2016 году составила 206,8 млрд руб. Таким образом, по итогам 2016 года компания направит на дивиденды порядка 80% прибыли по МСФО. Дивидендная политика компании — выплаты не менее 25% прибыли по МСФО.

Промсвязьбанк ЛУКОЙЛ — выступая на ГОСА, президент компании В. Алекперов заявил, что стратегия ЛУКОЙЛа предусматривает «непрерывный рост» дивидендов как минимум на уровень годовой инфляции. За последний год выплаты выросли на 10%, а за последние пять лет — в два раза. (РБК)

ЛУКОЙЛ — выступая на ГОСА, президент компании В. Алекперов заявил, что стратегия ЛУКОЙЛа предусматривает «непрерывный рост» дивидендов как минимум на уровень годовой инфляции. За последний год выплаты выросли на 10%, а за последние пять лет — в два раза. (РБК)

(Ведомости)

Также ЛУКОЙЛ планирует успешно завершить переговоры о сервисном контракте в Ираке(компании принадлежит 75% месторождения Западная Курна-2 на юге Ирака). Помимо этого, ЛУКОЙЛ планирует инвестировать в новый проект в Мексике. (Коммерсант) Лукойла начнут сторониться осторожные?

Лукойла начнут сторониться осторожные?

Неожиданно прочитал у Рейтер, что новые американские санкции могут коснуться одного из акционеров компании Леонида Федуна и вдруг затронуть Лукойл из-за него, мол поэтому сегодня Лукойл и продавали чуток.

"ИФД Капиталъ и гендиректор этой компании Ольга Плаксина были включены в американский санкционный список. Об этом накануне сообщила структура Минфина США OFAC (Office of Foreign Assets Control).

Российские СМИ сегодня процитировали Леонида Федуна, совладельца Лукойла и председателя совета директоров ИФД КапиталЪ, который назвал санкции США в отношении группы бюрократической ошибкой."

Интересно, но объемы маловаты для продаж, но инвестдома могут начать пугать :). ЛУКОЙЛ - акции компании существенно недооценены рынком (Алекперов)

ЛУКОЙЛ - акции компании существенно недооценены рынком (Алекперов)Акции ЛУКОЙЛа существенно недооценены рынком — считает глава компании В. Алекперов, выступая на ГОСА

Это связано с опасением инвесторов в связи с увеличением доли государства в ТЭК

«ЛУКОЙЛ» способен защитить интересы своих акционеров и продолжить работу в нынешней структуре",

Финам

Другой объект интереса ЛУКОЙЛа достался DEA и Pemex

Другой объект интереса ЛУКОЙЛа достался DEA и Pemex

ЛУКОЙЛ выиграл тендер на участок в Мексиканском заливе

ЛУКОЙЛ выиграл тендер на прибрежный блок 12 в рамках второго раунда лицензирования в Мексике.

Новая лицензия на мелководный офшорный участок. По сообщению РИА Новости, дочерняя компания ЛУКОЙЛа вчера выиграла тендер по одному из 15 нефтегазовых блоков в мелководной прибрежной зоне Мексиканского залива, выставленных на торги в Мексике. Заявка ЛУКОЙЛа на блок 12 была единственной, предложенный роялти составил 75%.

Другой объект интереса ЛУКОЙЛа достался DEA и Pemex. Всего в рамках первого этапа второго лицензионного раунда (так называемый этап 2.1) выставлялось 15 прибрежных участков, из которых 10 были распределены. ЛУКОЙЛ в консорциуме с ENI также претендовал на блок 2, но уступил совместной заявке DEA Deutsche и Pemex.

Уралсиб Шакиров Артём

Шакиров Артём

19.06.2017 13:40

Добрый день. Я Ваша текущая рекомендация по ЛукОйл? Возможен ли на этой неделе спуск к 2680? Или все таки рост от 2750 к дивидендной отсечке 06 июля?

ФГ БКС

20.06.2017 09:34

Администратор

Очень важны уровни 2790-2800. Потенциальное закрепление выше этих отметок будет означать слом down-тренда. При таком раскладе станет возможным движение к 2900 с промежуточной остановкой около 2835. Что касается уровня 2670-2680, то этот как раз нижняя граница коридора консолидации. Если не будет пройдена отметка 2800, то боковик может развернуться вниз именно до 2670-2680. Долгосрочный взгляд аналитиков ФГ БКС положительный, рекомендация «покупать». 20.06.2017 Сколько "Лукойл" потратит в Мексике?

20.06.2017 Сколько "Лукойл" потратит в Мексике?

Объем инвестиций со стороны «Лукойла» в разработку нефтяного блока, выигранного на тендере в Мексике, оценивается в размере не менее 50 миллионов долларов, сообщил РИА Новости глава представительства в Мексике LUKOIL International Павел Супрунов.

Дочерняя компания российского «Лукойла» LUKOIL International Upstream Holding в понедельник стала победителем тендера по нефтяному блоку в прибрежных водах Мексиканского залива — одному из пятнадцати, выставленных на торги. «Лукойл» предложил долю роялти в размере 75%. Участок расположен в нефтяной провинции Куэнкас-дел-Сурэсте, площадь его составляет 521 квадратный километр.

«Пока речь идет об одной скважине, проект носит геологоразведочный характер, и о добыче пока речи нет. Мы оцениваем инвестиции в размере не менее 50 миллионов долларов», — сказал Супрунов.

По словам главы представительства, на подписание контракта есть 90 дней. «С завтрашнего дня (вторника) мы начнем работу с государственными органами Мексики по этому вопросу», — сказал Супрунов. Он отметил, что точная дата начала работ пока не определена, но это будет после 2017 года.

«Мы будем продолжать участвовать (в тендерах), так как Мексика обладает большим потенциалом. Уже объявлен ряд тендеров, будем анализировать, но пока решения (о дальнейших конкурсах) у нас нет», — заметил Супрунов. Лукойл - общий дивиденд за 2017 г. может составить по 200 руб./акция (3,5 долл.) доходность 7,4% исходя из цены закрытия в пятницу

Лукойл - общий дивиденд за 2017 г. может составить по 200 руб./акция (3,5 долл.) доходность 7,4% исходя из цены закрытия в пятницу

Ограничение добычи в рамках ОПЕК+ не скажется на дивидендах

Рисков для дивидендов нет, налоговые изменения откроют новые возможности. В интервью Интерфаксу первый вицепрезидент ЛУКОЙЛа Александр Матыцын подтвердил, что не видит риска для дивидендной политики компании, связанного с продлением договоренностей по ограничению нефтедобычи между ОПЕК, РФ и другими производителями. Он также надеется, что НДД, льготы для обводненных месторождений и другие налоговые новации позволят вовлечь в разработку месторождения, неэффективные при текущем налоговом режиме.

Нетрадиционная нефть — на ранней стадии. Проекты освоения нетрадиционных залежей находятся в основном на стадии опытно-промышленной разработки, поэтому пока не требуют значительных инвестиций. Бюджет научно-технических разработок составляет около 6 млрд руб. в год (105 млрд долл.), всего 1-2% от общих инвестиций. Мы полагаем, что в условиях ограничения добычи и невысоких цен ЛУКОЙЛ стремится нарастить добычу на льготируемых месторождениях, таких как им. Филановского и Ярегское, при этом управляя падением добычи в Западной Сибири.

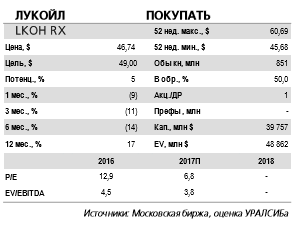

Доходность за 2017 г. — выше 7%. Дивидендная политика ЛУКОЙЛа предусматривает выплату от 25% чистой прибыли по МСФО и рост год к году темпами не ниже инфляции. Исходя из этого, мы полагаем, что общий дивиденд за 2017 г. может составить по крайней мере 200 руб./акция (3,5 долл.) доходность 7,4% исходя из цены закрытия в пятницу. Мы не исключаем также частичного распределения средств от продажи алмазного бизнеса за 1,45 млрд долл. в мае 2017 г. Мы рекомендуем ПОКУПАТЬ акции компании.

Уралсиб БКС провел переоценку компаний нефтегазового сектора — повысил рекомендацию по акциям «Лукойла» с «держать» до «покупать», а прогнозную стоимость – с $58 до $60;

БКС провел переоценку компаний нефтегазового сектора — повысил рекомендацию по акциям «Лукойла» с «держать» до «покупать», а прогнозную стоимость – с $58 до $60; Credit Suisse провел переоценку нефтяных компаний — понизил прогнозную стоимость акций «Лукойла» с $65 до $60, рекомендация «покупать» не изменилась;

Credit Suisse провел переоценку нефтяных компаний — понизил прогнозную стоимость акций «Лукойла» с $65 до $60, рекомендация «покупать» не изменилась; Лукойл: покупаем..раз и навсегда

Лукойл: покупаем..раз и навсегдаДобрый день!

Сегодняшний обзор и идея будут немного отличаться и вот с чем это связано. На днях мы добавили на financemarker.ru данные по дивидендам по всем компаниям, которые отображаем в виде удобной диаграммы. Эта информация позволила получить очень много новых идей и интересной информации.

Сегодня разбираем Лукойл.

1. Карточка компании Лукойл

2. Мультипликаторы компании Лукойл.

Сразу взглянем на мультипликаторы и динамику их изменения.

Что можем отметить из позитивного:

Во-первых мультипликаторы в целом положительные. По P/BV компания недооценена, Долг/EBITDA ниже 3.

Во-вторых мы видим стабильный рост капитализации на протяжении 2 лет.

Теперь негативные факторы:

Сокращение прибыли на протяжении 2 лет, сокращение ROE.

Достаточно высокие P/E и EV/EBITDA

3. Финансовые показатели Лукойл

Выше представлены финансовые данные за 2016 год (клик по калькулятору). Все соответствует мультипликаторам.

В целом, покупать и рекомендовать данную компанию на основе нашей стоимостной оценки нельзя, т.к. в отрасли есть лучшие компании, тот же Газпром. Однако как я уже сказал, идея сегодняшняя имеет немного другой фундамент. Здесь же мы выяснили, что компания показывает рост, а мультипликаторы уверенные.

4. График компании Лукойл

Здесь уже становится интереснее. Наши текущие мультипликаторы рассчитаны на конец 2016 года, когда цена была на пике, в районе 3 500 рублей. Сейчас цена 2 800 и мультипликаторы будут уже другие. Скоро мы сделаем на financemarker.ru чтобы вы видели мультипликаторы, рассчитанные по текущей цене, а пока скачиваем файл с расчетами (ссылка на доп. информацию в окне с финансовыми данными) и просто вставляем новую цену — все пересчитается автоматически.

Вот новые значения. Улучшения заметны, то есть сейчас покупка выглядит более привлекательно, тем более что цена ушла ниже MA50 и MA200. Однако главная идея и не в этом.

Итак, наконец, новая диаграмма дивидендов, которая должна прояснить все.

5. История дивидендных выплат компании Лукойл.

Здесь у нас зеленые столбики — это размер дивидендов в рублях. Красные столбики — это доходность данного дивиденда, отображается она там где есть.

Что главное вы видите на этом графике? Вот что вижу я

1. Размер дивидендов стабильно растет на протяжении вот уже 15 лет.

2. Сама дивидендная выплата регулярна (на графике 21 зеленый столбик или 21 дивидендная выплата).

А теперь немного занимательной арифметики и собственного того настоящего преимущества, который могут дать дивиденды.

В 2002 году вы купили 1 акцию Лукойл за 1 000 рублей. Вам заплатили за нее 20 рублей, то есть 2% доходности. Вы эту акцию как купили, так и забыли.

Далее шло время, больше вы ничего не делали, весь ваш расход — это 1000 рублей. Через 5 лет вы получили дивиденд по акции 40 рублей, и не важно какая в этот момент была цена акции, сейчас мы на это не смотрим. Вы ее покупали за 1000 рублей, это все что вам важно знать. Таким образом 40 рублей это уже 4% доходности для вас. Еще через 5 лет в 2012 году вы получаете за нее 70 рублей или 7% доходности. Расход ваш при этом все тот же. И наконец в 2017 году вам заплатят 120% за эту акцию или 12% доходности. И такой каждый раз немного увеличенный дивиденд вы получаете каждый год.

А что будет еще через 5, 10 или 20 лет? Если экстраполировать ряд, на наше вложение мы будем получать 20, 30, 40% годовых. Это ли не финансовая свобода и независимость, это ли не достойная пенсия или может вообще решение финансовых проблем ваших детей. Что если вообще не продавать эти акции (конечно следя за делами компании и контролируя ее стабильный рост на протяжении многих лет). Когда все говорят про инвестирование, особенно эффектно вспоминать сложный процент. Это настоящее чудо на длинных дистанциях. Но ключевое здесь — это срок инвестиций, а тут дальше слов обычно не идет.

1 год или 2 год это не долгосрочная инвестиция. Когда речь идет о десятках лет, 1 год можно даже назвать спекуляций. Но с какой спекуляцией вы сможете получить 20 или 30% годовых практически гарантированного дохода, которые еще и с каждым годом будет расти.

Таким образом, что я хочу сейчас попробовать, так это купить акции Лукойл. Купить и забыть. И вспоминать только для того, чтобы по итогам выхода нового годового отчета проверять, что компания еще не банкрот и дела идут нормально. Кстати я думаю, что таких компаний как Лукойл найду несколько, штук 5 и составлю из них отдельный портфель. А дивиденд пусть приходит.

А кстати тем кто вспомнит про инфляцию, можно сказать что да, но ведь в 2002 году цена акции была 500 рублей, а сегодня она 2 800 рублей. 600% за 15 лет.

Так что просто покупаем Лукойл.

Кстати ближайший дивиденд будет 10 июля — уже будет что положить в нашу инвестиционную копилку. Мне кажется это не просто хорошая идея, но и хороший подход. Мы столько говорим про сложный процент, инвестиции на долгий срок, что пора попробовать действительно сделать это.

Спасибо. Тем кто разделяет эту идею, сейчас отличная возможность для входа, учитывая увиденную коррекцию.

Ну и подписчики financemarker.ru увидели этот обзор минимум на неделю раньше остальных.

Слова Лукойла радуют

Слова Лукойла радуют

А.Матыцын (вице-президент Лукойла) сообщил, что «ЛУКОЙЛ» не намерен продавать казначейские акции на рынке и планирует вскоре объявить о своих планах по поводу этих акций. Целевая цена бумаг – 2 912 рублей. Люблю такие новости — это по сути средне-долгосрочный инсайд. https://www.finam.ru/analysis/marketnews/dobycha-lukoiyla-v-zapadnoiy-sibiri-prodolzhit-snizhatsya-20170615-12200/

Не забывайте подписываться на нашу группу Вконтакте! https://vk.com/DeHoMi

Казначейские акции ЛУКОЙЛа составляют 16% от УК. Размещение такого пакета на открытом рынке было бы проблематично

Казначейские акции ЛУКОЙЛа составляют 16% от УК. Размещение такого пакета на открытом рынке было бы проблематично

ЛУКОЙЛ не намерен продавать казначейские акции на рынке, вскоре объявит о своих планах

ЛУКОЙЛ не намерен продавать казначейские акции на рынке, планирует вскоре объявить о своих планах по поводу этих акций, сообщил журналистам первый вице- президент ЛУКОЙЛа Александр Матыцын. «Вопрос продажи казначейских акций в рынок вообще не стоит, в том числе на каких-то биржах. Поступают предложения о приобретении пакета, в том числе с премией к рынку. Мы рассчитываем, что в обозримой перспективе компания объявит рынку о своих планах с операциями по этим акциям», — сказал он.

Казначейские акции ЛУКОЙЛа составляют 16% от УК. Размещение такого пакета на открытом рынке было бы действительно проблематично. В этой связи поиск стратега или обмен этого пакета на другой актив (как компания хотела поступить с Башнефтью) было бы вполне логично. Отметим, что текущая рыночная стоимость 16% ЛУКОЙЛа составляет 6,4 млрд долл.

Промсвязьбанк ЛУКОЙЛ - предстоит погасить около $2 млрд в 2018 г.

ЛУКОЙЛ - предстоит погасить около $2 млрд в 2018 г.

ЛУКОЙЛу предстоит погасить около $2 млрд в 2018 г.

Первый вице-президент компании А. Матыцын:Что касается нашего 2018 года пикового, то в настоящий момент у нас осталось к погашению примерно $2,1 млрд, это 114 млрд рублей. Мы потихонечку аккуратно срезали пик дальнейшего погашения с помощью имеющихся у нас ресурсов, что позволит более уверенно смотреть в финансовое будущее. Необходимость серьезных выплат не должна стать препятствием для наших амбициозных инвестиционной, операционной и дивидендной программ.

Кроме этого, мы с начала года погасили кредит на 70 млрд рублей и привлекли кредит на $1 млрд. То есть по существу мы заменили рублевый на долларовый в связи с волатильностью рубля и тем самым снизили процентную ставку. Все это происходит в рамках оптимизации портфеля

Компания не планирует размещать евробонды и досрочно погашать.

В этом году компания планирует увеличить кап. вложения на 7,5% до 550 млрд. руб.

Планы по добыче:С точки зрения текущих производственных показателей, без учета соглашения с ОПЕК, в этом году мы бы увеличили добычу углеводородов примерно на 4-5% по сравнению с 2016 годом. Текущий план снижен до 1-2%. В принципе, с нашей точки зрения, у нас минимальное влияние на финансовый результат и капитальные затраты.

ТАСС редактор Боб, спасибо за инфу кстати. А то я нигде не мог найти сколько принадлежит Алекперову

редактор Боб, спасибо за инфу кстати. А то я нигде не мог найти сколько принадлежит Алекперову

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций