Интересная новость, особенно в свете возможного выкупа.

АПИ видит в действиях мажоритариев Уралкалия признаки занижения цены squeeze out, просит ЦБ вмешаться

(расширенная версия, добавлен комментарий акционера «Уралкалия»)

Москва. 6 августа. ИНТЕРФАКС — Ассоциация профессиональных инвесторов (АПИ) просит ЦБ обеспечить защиту интересов миноритариев «Уралкалия» (MOEX: URKA) в рамках объявленного накануне принудительного выкупа акций по цене, которая, по мнению инвестиционного сообщества, могла быть искусственно занижена.

Текст соответствующего письма АПИ в адрес главы регулятора Эльвиры Набиуллиной имеется в распоряжении «Интерфакса».

В понедельник компания Rinsoco Trading, бенефициаром которой является бизнесмен Дмитрий Лобяк, направила требование о выкупе акций «Уралкалия» по цене 120 руб. за бумагу, с премией 20% к рыночным котировкам.

АПИ, формально как акционер «Уралкалия», владеющий 10 акциями, просит ЦБ обратить внимание на предшествовавшие этому сделки между «дочкой» Сбербанка (MOEX: SBER) — «Сбербанк Инвестиции» — и Rinsoco Trading. В рамках этих сделок компания Лобяка сначала продала структуре Сбербанка, а затем выкупила обратно 10,18% обыкновенных акций калийной компании через механизм обязательного предложения (по цене 89,3 руб. за бумагу).

«По мнению инвестиционного сообщества, действия „Сбербанк Инвестиции“, ПАО „Уралкалий“ и его существенных акционеров создали ситуацию, которая может быть истолкована как искусственное манипулирование ценой выкупа в целях последующего принудительного выкупа у миноритарных акционеров акций по заниженной цене», — говорится в письме.

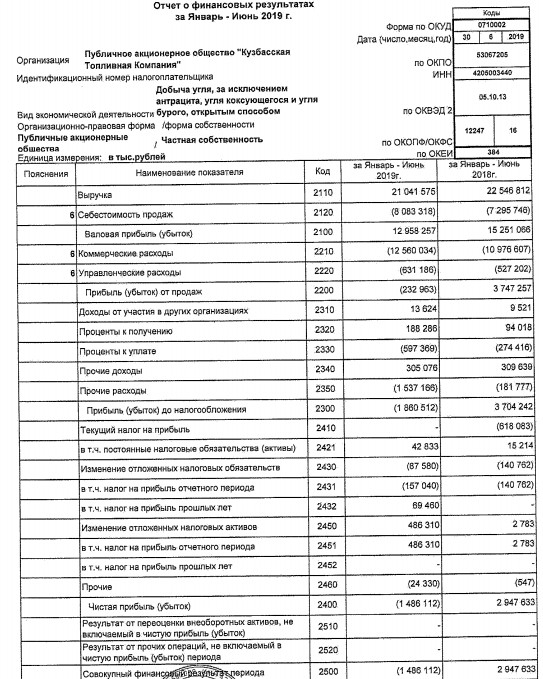

АПИ отмечает, что «несмотря на премию к текущим котировкам на бирже, в условиях полного отсутствия ликвидности цена выкупа значительно ниже цены, по которой ранее проводился „рыночный выкуп“. В письме также говорится, что цена обязательного предложения в 89,3 руб. за акцию и цена принудительного выкупа в размере 120 руб. за акцию соответствуют мультипликаторам Р/Е 1,5х и 2х, не отражая их действительную стоимость. „Акции компаний российских аналогов — производителей удобрений торгуются в разы дороже. Например, мультипликатор P/E “ФосАгро» (MOEX: PHOR) на 2019 год 7х, иностранные компании торгуются с мультипликаторами 15-20х, в том числе Mosaic Co. Даже самые консервативные оценки ПАО «Уралкалий» соответствуют цене в 200 руб. за акцию и более", — считают в ассоциации.

«Складывается крайне негативная ситуация для оценки реальных механизмов защиты инвестиций институциональных инвесторов в российские компании при изменении структуры акционерного капитала. Задача АПИ — повысить привлекательность инвестирования в российские акции относительно других рынков капитала. Данный случай может сформировать очередной прецедент негативной оценки эффективности действующего законодательства, регулирующего добровольные и обязательные оферты», — отмечается в письме.

В Rinsoco Trading «Интерфаксу» сказали, что считают цену, предложенную в рамках процедуры выкупа, справедливой. «Она превышает средние цены реальных сделок на бирже за последние полгода более чем на 40%. По крайней мере, до появления на рынке информации о выкупе. Это значительная премия», — отметили в компании.

В АПИ тем временем напоминают историю выкупа акций «Уралкалия» с рынка. Начиная с 2011 года «Уралкалий» выкупал свои акции с рынка, в результате чего компания сформировала значительный пакет квазиказначейских акций — и затем, в 2015 году, осуществила делистинг GDR с Лондонской биржи. " В порядке ст. 84.1 и 84.2 Федерального закона «Об акционерных обществах» акционерам не направлялись предложения о выкупе при консолидации квазиказначейского пакета акций. Цена, по которой осуществлялся выкуп, находилась в пределах от 78 рублей до 229 руб.", — говорится в письме. При этом цена buyback в то время, когда free float позволял компании сделать публичное предложение миноритариям для дальнейшего принудительного выкупа по действительно справедливой цене, находилась в пределах 162 -229 руб. за акцию. Последний выкуп, при котором размер free float позволял это сделать, происходил в 2015 году по цене 210 руб. за акцию, отмечают в ассоциации.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций