| Число акций ао | 83 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2,1 млрд |

| Выручка | 0,5 млрд |

| EBITDA | – |

| Прибыль | 0,0 млрд |

| Дивиденд ао | – |

| P/E | -64,7 |

| P/S | 3,8 |

| P/BV | 6,7 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Генетико Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Генетико акции

-

Лихо пошли, в первый же день все распродали, на 14-30 уже на 174 ляма, очевидно в течение часа добьют все 178. А ведь в 2021г. вся компания стоила 730 тыс. Так и понимаешь, что на бирже зарабатывают ни спекулянты ни банкиры ни брокеры, а скромные люди за два года сделавшие 178 000 % и это только за седьмую часть акций.

Лихо пошли, в первый же день все распродали, на 14-30 уже на 174 ляма, очевидно в течение часа добьют все 178. А ведь в 2021г. вся компания стоила 730 тыс. Так и понимаешь, что на бирже зарабатывают ни спекулянты ни банкиры ни брокеры, а скромные люди за два года сделавшие 178 000 % и это только за седьмую часть акций.

Первый день продаж на Московской бирже, но у своего брокера не вижу этих акций. У кого уже появилось?

crayfish, не знаю как работает IPO но на сайте генетико investors.genetico.ru/Genetico-RII.html

написано что с 10 до 17 принимаются заявки на покупки, а торги на вторичном рынке будут завтра. Для себя я так понял, что наши заявки которые мы давали брокеру брокер сегодня размещает на мосбирже. ВТБ акций пока нет, заявка в ИПО висит.

Первый день продаж на Московской бирже, но у своего брокера не вижу этих акций. У кого уже появилось?

crayfish, У меня есть, но пока с пустыми полями

В Genetico утвердили параметры IPO

В Genetico утвердили параметры IPOСовет директоров Центра генетики и репродуктивной медицины Genetico утвердил цену размещения акций в ходе IPO на Московской бирже в размере 17,88 рублей за акцию.

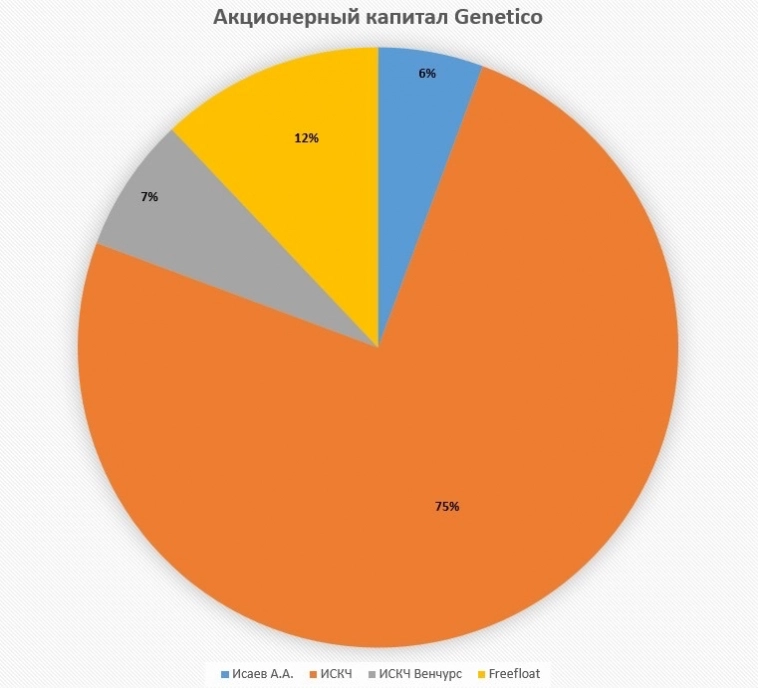

Компания разместит среди инвесторов 10 млн акций, что составит 12% от капитала компании. Торги начнутся 25 апреля 2023 года, тикер компании на Московской Бирже — GECO. Регистрационный номер выпуска: 1-01-87198-H.

Инвесторы, в соответствии с законом, могут подавать заявки любому брокеру на покупку акций и участие в IPO в письменном виде или с голоса уже с 12 апреля. Акции по заявкам будут размещаться на Московской бирже с 10 утра 25 апреля. Минимальный лот составляет 10 акций. Прием заявок будет прекращен сразу после размещения выпуска.

hsci.ru/news/v-genetico-utverdili-parametry-ipo

Авто-репост. Читать в блоге >>> Генетико (Искч) — Убыток рсбу 2022г: 77,97 млн руб

Генетико (Искч) — Убыток рсбу 2022г: 77,97 млн руб

„Центр Генетики и Репродуктивной Медицины „ГЕНЕТИКО“

„ЦГРМ „ГЕНЕТИКО„ / Genetico (ИСКЧ) –рсбу/ мсфо

Номинал 0,01 руб

73 000 000 + 10 000 000 (допка от 20.06.2022) = 83 000 000 обыкновенных акций

e-disclosure.ru/portal/files.aspx?id=38201&type=1

investors.genetico.ru/internal-documents.html

Капитализация по цене размещения 17,88 руб/акц. на IPO: 1,484 млрд руб

Общий долг на 31.12.2019г: 310,50 млн руб/ мсфо 378,40 млн руб

Общий долг на 31.12.2020г: 363,46 млн руб/ мсфо 425,54 млн руб

Общий долг на 31.12.2021г: 306,14 млн руб/ мсфо 290,15 млн руб

Общий долг на 30.09.2022г: 265,64 млн руб

Общий долг на 31.12.2022г: 322,77 млн руб

Выручка 2017г: 213,57 млн руб

Выручка 2018г: 328,06 млн руб

Выручка 2019г: 400,07 млн руб

Выручка 2020г: 360,27 млн руб/ мсфо 361,73 млн руб

Выручка 9 мес 2021г: 291,39 млн руб

Выручка 2021г: 396,07 млн руб/ мсфо 396,61 млн руб

Выручка 9 мес 2022г: 204,63 млн руб

Выручка 2022г: 312,60 млн руб

Убыток 2017г: 44,89 млн руб

Прибыль 2018г: 61,87 млн руб

Авто-репост. Читать в блоге >>> Идеальное время для продажи! 😉

Идеальное время для продажи! 😉

Рынок развивается и оживает, в то время как рынок IPO США замер, РФ и Китай набирает обороты 🚀 вслед за подразделениями Alibaba и JD есть уже конкретное IPO на нашем рынке ⚡️

Genetico выходит на IPO 25 апреля в диапазоне цены 17,88 💰

Выручка Genetico по итогам 2022 года составляет 312 млн рублей, при этом Genetico занимает 1/5 этого рынка 📈

При этом как важно заметить, компания работает в убыток, так за 22 год он составил 78 млн., при этом в 21 году был 136 😉

💡 Все направления бизнеса Genetico являются быстрорастущими и они будут только набирать популярность

👉 Крупнейшие текущие направления — генетические тесты

Главная точка роста Genetico — рост проникновения их тестов в медицинскую практику. В России проникновение генетических тестов 1-8%. При этом во многих развитых странах проникновение тестов 20-80%, и проводятся они за счёт государства. Безусловно, они включены в программы через колссальные налоги граждан

Продолжение ⬇️

⚡️ — буду участвовать в IPO

👍 — пока пропущу IPO

Авто-репост. Читать в блоге >>> Genetico – выбор сочуствующих и благотворителей.

Genetico – выбор сочуствующих и благотворителей.

IPO в наше время – редкость, и проходить мимо таких событий не проанализировав компанию, мы просто не имеем права.

🧬 Институт Стволовых Клеток Человека дает возможность частным инвесторам зайти в капитал своей дочки – Genetico. Компания работает в области медицинской генетики, предоставляет решения диагностики, профилактики и лечения генетических заболеваний. Имеет 4 лаборатории по направлениям деятельности:

🟣 Секвенирование ДНК методом NGS – считывание генетического кода для выявления в нем мутаций.

🟣Неинвазивное пренатальное тестирование (НИПТ) – исследование крови беременной женщины для выявления риска хромосомных патологий у плода.

🟣Онкологические тестирования – исследования существующих опухолей позволяет подобрать индивидуальное лечение. Тестирование на наследственную предрасположенность к раку.

🟣Генотипирование – разработка тестов моногенных заболеваний, генетических факторов бесплодия, вероятности развития заболеваний, преимплантационное генетическое тестирование (ПГТ).

Помимо этого, компания разрабатывает препараты для лечения редких (орфанных) заболеваний. Уверен, что большинство здесь не генетики и нас больше интересует инвестиционная привлекательность компании, поэтому больше никаких медицинских терминов 🤓

Авто-репост. Читать в блоге >>> Хочется чего-то авантюрнее Genetico? Есть!

Хочется чего-то авантюрнее Genetico? Есть!

🧬 ИСКЧ, пожалуй, одна из самых запутанных историй на московской бирже. Этому способствуют и многочисленные направления деятельности в рамках одной отрасли, и тяжело воспринимаемые для частного инвестора медицинские термины. Чем больше погружаюсь в анализ компании, тем интереснее становится наблюдать за ней в будущем. В прошлый раз мы разбирались с выходящей на IPO Genetico, сегодня хотел бы поговорить о другой дочке ИСКЧ — РБТ – «развитие БиоТехнологий». Что интересно, данная компания – чистый венчур, который в эти дни проводит пре-IPO по закрытой подписке. Поэтому она может быть интересна и с точки зрения привлекательности акций ИСКЧ как основного бенефициара, так и долгосрочным инвесторам в случае интереса участия в пре-IPO.

💉РБТ занимается разработкой вакцин. На данный момент до стадий клинических исследований дошли вакцина от COVID-19, вакцина от гриппа и комбинированная вакцина от гриппа и ковида. Последняя – довольно интересный кейс, поскольку позволяет делать один укол вместо двух. В масштабах сотен тысяч доз имеет ощутимую экономию расходников и времени. На скриншоте приведена инфографика позиций на текущем рынке.

Авто-репост. Читать в блоге >>>

Genetico (Генетико): разбор перед IPO

Genetico (Генетико): разбор перед IPO⬆️ Разбираю как устроен бизнес лаборатории Генетико и сколько он зарабатывает. Прогноз на 2025-2028 год и мое мнение о компании. Параметры IPO и целесообразность участия

Тезисно и с картинками для тех, кому лень смотреть:

Компания занимается генетическими исследованиями, основной продукт – тест-системы для диагностики (репрудоктология, онкология). Реально полезные и нужные вещи, кармически очень правильный бизнес

Авто-репост. Читать в блоге >>> Участвую в IPO Genetico

Участвую в IPO GeneticoПроснулся сегодня в бодром расположении духа, попил кофе, потом ещё попил кофе, ну и в итоге как-то всё закружилось-завертелось, дальше всё как в тумане. Очнувшись, увидел, что подал заявку на IPO Genetico (я уже про него писал, по ссылке как раз пост).

Из тех брокеров, которых смотрел, на ВТБ минималка от 300 акций, в Альфе от 1000 рублей (это 56 акций, но кажется, что 1 лот = 10 штук всё же), при этом в Альфе можно указать хоть 56, хоть 99. В Сбере и Тиньке зажали IPO, берегут инвесторов. От туземуна, видимо. Стоимость 1 акции для российского инвестора вполне подъёмная — 17,88 ₽ за штуку или 178,8 ₽ за лот. Но могли бы 3 рублика-то скинуть, конечно.

Тикер — 🧪GECO, жаль, что не 🦎GENA. В ходе листинга планируется разместить 10 млн акций, что составит 12% от капитала компании. При цене размещения 17,88 ₽ на акцию выходит, что всю компанию оценили в 1,49 млрд, а в ходе IPO Генетико планирует привлечь 178,8 млн рублей от инвесторов. Изначально компания планировала привлечь 200–250 млн, как видим, аппетиты уменьшились. Примерно такая же ситуация была и с ВУШ, который примерно так же к IPO похудел c 225 до 185 ₽.

Авто-репост. Читать в блоге >>>

Центр Генетики и Репродуктивной Медицины «ГЕНЕТИКО» —один из крупнейших лабораторно-производственных комплексов международного уровня в России, построенный по стандартам GLP, оказывающий широкий спектр медико-генетических услуг как для врачей, так и для пациентов. В состав ЦГРМ ГЕНЕТИКО входят собственная медико-генетическая и биоинформатическая службы.

Центр Генетики и Репродуктивной Медицины «ГЕНЕТИКО» —один из крупнейших лабораторно-производственных комплексов международного уровня в России, построенный по стандартам GLP, оказывающий широкий спектр медико-генетических услуг как для врачей, так и для пациентов. В состав ЦГРМ ГЕНЕТИКО входят собственная медико-генетическая и биоинформатическая службы.

https://genetico.ru/

Генетико - факторы роста и падения акций

- 3 года подряд получен убыток. Сумма Чистой прибыли за последние 6 лет является отрицательной (27.04.2023)

Генетико - описание компании

Центр Генетики и Репродуктивной Медицины «ГЕНЕТИКО» — один из крупнейших лабораторно-производственных комплексов международного уровня в России, построенный по стандартам GLP, оказывающий широкий спектр медико-генетических услуг как для врачей, так и для пациентов. В состав ЦГРМ ГЕНЕТИКО входят собственная медико-генетическая и биоинформатическая службы.Генетико — дочерняя компания ИСКЧ (Артген Биотех).

IPO Генетико стало первым IPO в России в 2023 году.

Торги акциями Генетико начались 26 апреля 2023 года.

Продали 10 млн акций по цене 17,88 руб за штуку, привлекли 178,8 млн рублей.

Капитализация при размещении составила 1,48 млрд руб.

Спрос на акции на этапе сбора заявок в 2,5 раза превысил предложение.

После ажиотажа на старте торгов компания ИСКЧ Венчурс продала 2,968 млн акций Генетико (3,58%) по рынку по цене 35 рублей (в 2 раза выше цены IPO).

https://genetico.ru/

www.e-disclosure.ru/portal/company.aspx?id=38201&attempt=1

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций