ДЗО ПАО "Россети"- МРСК и ФСК. Итоги 3-го квартала

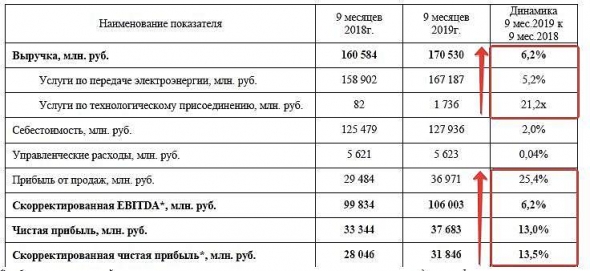

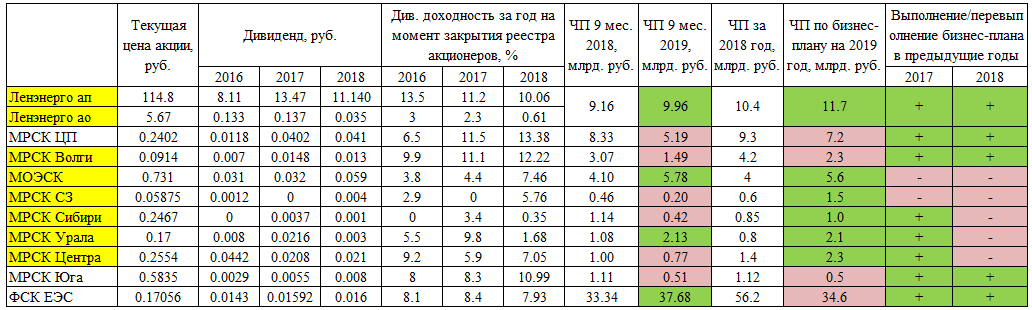

Основные дочерние компании ПАО «Россети» отчитались по РСБУ, следовательно, можно провести сравнительный анализ компаний. Весной мы подвели итоги 1-го квартала путем сравнения динамики основных финансовых показателей на основание отчетов РСБУ. Такой же анализ мы провели после 2-го квартала. Посмотрим, как изменение тарифов 1-ого июля повлияло на деятельность компаний, скорее всего будет задана динамика на оставшиеся 3 квартала до 1-ого июля 2020 года.

При этом с весны финансовые планы компаний обновились, но прогноз чистой прибыли остался практически без изменения. Скорее всего так будет до конца года 2019 года, а может и вовсе до весны 2020, но для наглядности отобразим в таблице.

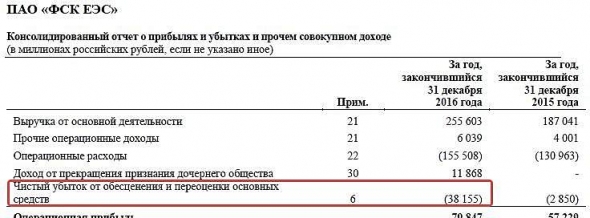

Исходя из бизнес-планов снижения прибыли по итогам года ждут 4 компании: МРСК ЦП, МРСК Волги, МРСК Юга, ФСК ЕЭС. По результатам 9-и месяцев из них только ФСК ЕЭС увеличила прибыль и скорее всего бизнес-план она перевыполнит, показав годовую прибыль не ниже 2018 года. МРСК ЦП, МРСК Волги, МРСК Юга скорее всего получат годовую прибыль приблизительно равную бизнес-плану.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций