| Число акций ао | 37 млн |

| Номинал ао | 5 руб |

| Тикер ао |

|

| Капит-я | 681,6 млрд |

| Выручка | 232,9 млрд |

| EBITDA | 87,6 млрд |

| Прибыль | 46,9 млрд |

| Дивиденд ао | 723 |

| P/E | 14,5 |

| P/S | 2,9 |

| P/BV | 3,1 |

| EV/EBITDA | 9,1 |

| Див.доход ао | 3,9% |

| Акрон Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Акрон акции

-

"Акрон" Решения совета директоров

"Акрон" Решения совета директоров

Сообщение

о существенном факте об отдельных решениях, принятых советом директоров эмитента

Инсайдерская информация

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «Акрон»

1....

Авто-репост. Читать в блоге >>> СД - "Акрон": ДИВИДЕНДЫ = 720 (Семьсот двадцать) рублей

СД - "Акрон": ДИВИДЕНДЫ = 720 (Семьсот двадцать) рублей

СД - "Акрон": ДИВИДЕНДЫ = 720 (Семьсот двадцать) рублей

Самые быстрые новости у нас! https://t.me/newssmartlab

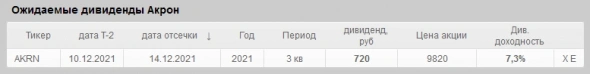

Авто-репост. Читать в блоге >>> Дивиденды Акрон составят ₽720 на акцию, дивдоходность 7.3%

Дивиденды Акрон составят ₽720 на акцию, дивдоходность 7.3%

Выплатить (объявить) дивиденды по размещенным обыкновенным акциям ПАО «Акрон» по результатам девяти месяцев 2021 года в денежной форме в размере 720 рублей на одну акцию.

Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 14 декабря 2021 года.

Внеочередное собрание акционеров ПАО «Акрон» — 3 декабря 2021 года.

e-disclosure.ru/portal/event.aspx?eventid=uJX2n4am3EKYSKOdzoB-AFg-B-B

Авто-репост. Читать в блоге >>>

📈Акрон растёт на 6% после рекомендации дивидендов

📈Акрон растёт на 6% после рекомендации дивидендов

14:05: ПАО «Акрон» Сообщение об отдельном виде инсайдерской информации

Контекст:

1. Выплатить (объявить) дивиденды по размещенным обыкновенным акциям ПАО «Акрон» по результатам девяти месяцев 2021 года в денежной форме в размере 720 (Семьсот двадцать) рублей на одну акцию. Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 14 декабря 2021 года.

Авто-репост. Читать в блоге >>>

11 ноября 2021 г - "Акрон" - СД решит по дивидендам

11 ноября 2021 г - "Акрон" - СД решит по дивидендам

11 ноября 2021 г - "Акрон" - СД решит по дивидендам

Самые быстрые новости у нас! https://t.me/newssmartlab

Авто-репост. Читать в блоге >>>

Конец инфляции(BDI), Квоты перекроют кислород Акрону,Алюминий в Китае поможет расти Русалу🔥

Конец инфляции(BDI), Квоты перекроют кислород Акрону,Алюминий в Китае поможет расти Русалу🔥

Авто-репост. Читать в блоге >>>

Если сравнивать со стандартными объемами экспорта обеих компаний, для Фосагро и Акрона на ближайшее время квот хватает с лихвой и для экспорта, и для внутреннего рынка.

На мой взгляд (я не эксперт, сразу оговорюсь) ограничение на экспорт имеет цели следующего характера.

После долгих дебатов, привязанных к удобрениям из-за жалобы Mosaic, США признали Россию страной с рыночной экономикой.

Как следствие, на российских импорт удобрений в США будут распространяться мЕньшие пошлины, чем это было ранее. Маржинальность экспорта для Акрона в США повысится. Видимо, у Правительства есть опасения, что и-за «ножниц цен» Фосагро и Акрон толкнут всю продукцию за бугор, и цены на удобрения для местных российских аграриев несоразмерно возрастут.

Отсюда и норматив, достаточно широкий, куда помещаются все необходимые объемы экспорта.

Marina, Газ не только энергия для них, — сырьё. Газохимия, по аналогии с нефтехимией.

Сырьё по внутренним ценам, продукцию продают по внешним ценам.

Квотирование понятно, вывезти всё выгодно. А как рынок, если внутреннюю рыночную цену на продукцию-удобрение, сравнимую с внешними ценами, то тогда надо бы разницу между внешней ценой на газ и внутренней в бюджет брать.

По зрелому размышлению, ограничение на вывоз сыграет на руку российским производителям удобрений.

По зрелому размышлению, ограничение на вывоз сыграет на руку российским производителям удобрений.

1. Ограничение начинает действовать с 01/12/2021 года. Как вы думаете, что будут делать производители удобрений до этой даты?

2. Правильно думаете. То же самое сделал Дерипаска в свое время, когда правительство решило ввести пошлины на вывоз алюминия. Но сделал это еще красивее и легче ;))).

3. Что сделало дальше Правительство? Отменило пошлины на алюминий и на сталь.

4. Я не ожидаю, что квоты будут обременительными ни для Акрона, ни для Фосагро — по моим подсчетам, ежегодно они продают за бугор меньше, чем новые квоты, так что проблемы в этом нет.

5. Скорее всего, на возможных ожиданиях уменьшения поставок из России мировые цены на удобрения повысятся. Что сыграет на руку нашим Фосагро и Акрону.

Воспринимаю новость как позитив для акций.

И начинаю думать — а не хотят ли закупиться Акроном и Фосагро наши «большие дяди»? В принципе, «ястребы из ФРС», только так на акциях и играли. Известный скандал был ;))) Если сравнивать со стандартными объемами экспорта обеих компаний, для Фосагро и Акрона на ближайшее время квот хватает с лихвой и для экспорта, и для внутреннего рынка.

Если сравнивать со стандартными объемами экспорта обеих компаний, для Фосагро и Акрона на ближайшее время квот хватает с лихвой и для экспорта, и для внутреннего рынка.

На мой взгляд (я не эксперт, сразу оговорюсь) ограничение на экспорт имеет цели следующего характера.

После долгих дебатов, привязанных к удобрениям из-за жалобы Mosaic, США признали Россию страной с рыночной экономикой.

Как следствие, на российских импорт удобрений в США будут распространяться мЕньшие пошлины, чем это было ранее. Маржинальность экспорта для Акрона в США повысится. Видимо, у Правительства есть опасения, что и-за «ножниц цен» Фосагро и Акрон толкнут всю продукцию за бугор, и цены на удобрения для местных российских аграриев несоразмерно возрастут.

Отсюда и норматив, достаточно широкий, куда помещаются все необходимые объемы экспорта.

Вот к стати обзор по новости t.me/investgrooop/838 кому интересно.

Артем Рябой, в каком месте там «обзор» интересно

Квоты на экспорт удобрений будут действовать с 1 декабря по 31 мая

Квоты на экспорт удобрений будут действовать с 1 декабря по 31 мая

Квоты на экспорт из России азотных и сложных азотосодержащих удобрений будут действовать с 1 декабря 2021 года по 31 мая 2022 года

Квота является нетарифной

- для азотных удобрений (кроме сульфата аммония и смесей нитрата аммония с карбонатом кальция) она составляет 5,9 миллиона тонн,

- для сложных удобрений с содержанием азота (азофоска (NPK), диаммонийфосфат (DAP) и моноаммонийфосфат (MAP), аммофос (NP)) — 5,35 миллиона тонн.

Авто-репост. Читать в блоге >>> Мишустин рассказал как нахлобичит Фосагро с Акрон

Мишустин рассказал как нахлобичит Фосагро с Акрон

Простым росчерком пера Мишустин нагнул котировки акций компаний Фосагро и Акрон.Несколько месяцев назад, во время прямого эфира, я Олегу Кузьмичёву задал вопрос, который звучал так:

Какой сектор нахлобучат вслед за металлургическим?

Олег тогда даже не призадумываясь выпалил верный ответ. Товарищ явно в каждую секунду времени знает больше, чем я + остальной Смартлаб.

Сегодня Мишустин сообщил о решении правительства ввода ограничения на экспорт азотных и сложных удобрений. Предел для сложных удобрений составит 5300 тысяч тонн, а для азотных удобрений 5900 тысяч тонн.

Акции Фосагро и Акрон весело, с задором и огоньком посыпались, теряя 5% и 10% соответственно. Однако уже успели отскочить на менее пугающие отметки:

Авто-репост. Читать в блоге >>> ПРАВИТЕЛЬСТВО РФ ОГРАНИЧИТ ОБЪЕМ ЭКСПОРТА АЗОТНЫХ УДОБРЕНИЙ НА ПОЛГОДА 5,9 МЛН ТОНН, СЛОЖНЫХ – 5,35 МЛН ТОНН — КАБМИН

ПРАВИТЕЛЬСТВО РФ ОГРАНИЧИТ ОБЪЕМ ЭКСПОРТА АЗОТНЫХ УДОБРЕНИЙ НА ПОЛГОДА 5,9 МЛН ТОНН, СЛОЖНЫХ – 5,35 МЛН ТОНН — КАБМИН

извините, но ожидаемо 📉ФосАгро и Акрон перешли к падению, послеинформации о новых квотах на экспорт удобрений

📉ФосАгро и Акрон перешли к падению, послеинформации о новых квотах на экспорт удобрений

ФосАгро -1.5% Акрон -1%

ПРАВИТЕЛЬСТВО РФ ПРИНЯЛО РЕШЕНИЕ ВВЕСТИ КВОТУ НА ЭКСПОРТ УДОБРЕНИЙ СРОКОМ НА ПОЛГОДА — МИШУСТИНМИШУСТИН: КВОТА НА ЭКСПОРТ АЗОТНЫХ УДОБРЕНИЙ — 5,9 МЛН ТОНН НА ПОЛГОДА, СЛОЖНЫХ — 5,35 МЛН ТОНН, РАСПРЕДЕЛЕНИЕМ ЗАЙМЕТСЯ МИНПРОМТОРГ

Авто-репост. Читать в блоге >>> В РФ могут ввести квоту на экспорт азотных и сложных удобрений с 1 декабря на полгода

В РФ могут ввести квоту на экспорт азотных и сложных удобрений с 1 декабря на полгода

РФ может ввести квоту на экспорт азотных и сложных удобрений на срок с 1 декабря 2021 года до 1 июня 2022 года — источник на рынке, знакомый с ходом подготовки документов.Квота будет нетарифной.

Авто-репост. Читать в блоге >>>

пишет

t.me/borodainvest/990

Акрон – актуализация картины

📝Михаил Титов

В понедельник одним из лидеров роста стал Акрон. Никаких корпоративных событий не выходило, а рост на 10%+, вероятно, связан с публикацией идеи на покупку данной компании в крупном телеграмм канале. Акции Акрона малоликвидны, поэтому, данная причина роста вполне имеет место быть.

С прошлых двух постов по Акрону котировки выросли примерно на 60% и встает вопрос – какой дальнейший потенциал? Триггерами к росту в данной компании служили сильные финансовые результаты по итогам 2021 года, которые должны быть получены благодаря высоким ценам на удобрения.

Цены на удобрения в свою очередь выросли из-за закрытия производств в Европе, которые стали нерентабельны при высоких ценах на газ. Но последние несколько дней видим, что высокие цены на газ все ниже и ниже. Пробой уровня $1000 за тыс. куб. м. показал слабость покупателей, поэтому, вероятно, дальше мы будем видеть нормализацию котировок на газовых хабах в Европе. Снижение цен на газ позволит европейским производителям удобрений вновь запуститься и компенсировать дефицит предложения.

Вероятно, что котировки удобрений последуют за газом не сразу, а через некоторое время, поэтому, потенциал роста у Акрона все еще есть. Однако, учитывая, что сильные финансовые результаты могут оказаться разовыми, ждать переоценку к средней по рынку не стоит, при сильных разовых показателях в моменте компании обычно выглядят недооцененными, а снижение показателей будущих периодов приводит эту оценку к среднерыночной.

Вердикт такой. Тема в удобрениях, вероятно, еще может продолжиться несколько месяцев, но учитывая спекулятивную составляющую роста Акрона покупать акции с текущих уже поздно. Если на разгоне акции полетят выше 11-12 тыс. то, можно даже задуматься о сокращении позиций.

❗️Не является индивидуальной инвестиционной рекомендацией

Роман Ранний, автор видимо не в курсе, что сильного квартала мы еще и не увидели

zzznth, Акрон конечно разогнали отлично!

Жду с нетерпением разрешения интриги с дивидендами

Роман Ранний, мне кажется ты путаешь спекулятивный разгон со справедливой переоценкой.

Вот даже цен второго квартала хватило на почти 20 ярдов ЧП МСФО (за квартал). Что дает порядка 2к прибыли на акцию за год. P/E=5 это типа разгон??

А касабельно возврата цен, ну можно прост открыть график цены того же карбамида на большом горизонте и посмотреть. www.indexmundi.com/commodities/?commodity=urea&months=180

Руководство сообщало, что в начале октября цена достигла 700 баксов (сравнима с пиком 08-го года). Средняя цена второго квартала всего 350.

А ведь и пока конца энергокризиса не видно, да и продовольственный кризис на носу.

zzznth, я спорит не буду)

в прошлый раз спорил, а Акрон только сильней вырос

Роман Ранний, там не разгон, а потихонечку акция движется к справедливому уровню.

У Фосагро исторически РЕ от 8 до 15, справедливая цена Фосаро с РЕ=8 составляет 6500-7000 р /акцию.

У Акрона при РЕ=8 цена за акцию будет порядка 15000-16000 рублей

Marina, оптимистично…

пишет

t.me/borodainvest/990

Акрон – актуализация картины

📝Михаил Титов

В понедельник одним из лидеров роста стал Акрон. Никаких корпоративных событий не выходило, а рост на 10%+, вероятно, связан с публикацией идеи на покупку данной компании в крупном телеграмм канале. Акции Акрона малоликвидны, поэтому, данная причина роста вполне имеет место быть.

С прошлых двух постов по Акрону котировки выросли примерно на 60% и встает вопрос – какой дальнейший потенциал? Триггерами к росту в данной компании служили сильные финансовые результаты по итогам 2021 года, которые должны быть получены благодаря высоким ценам на удобрения.

Цены на удобрения в свою очередь выросли из-за закрытия производств в Европе, которые стали нерентабельны при высоких ценах на газ. Но последние несколько дней видим, что высокие цены на газ все ниже и ниже. Пробой уровня $1000 за тыс. куб. м. показал слабость покупателей, поэтому, вероятно, дальше мы будем видеть нормализацию котировок на газовых хабах в Европе. Снижение цен на газ позволит европейским производителям удобрений вновь запуститься и компенсировать дефицит предложения.

Вероятно, что котировки удобрений последуют за газом не сразу, а через некоторое время, поэтому, потенциал роста у Акрона все еще есть. Однако, учитывая, что сильные финансовые результаты могут оказаться разовыми, ждать переоценку к средней по рынку не стоит, при сильных разовых показателях в моменте компании обычно выглядят недооцененными, а снижение показателей будущих периодов приводит эту оценку к среднерыночной.

Вердикт такой. Тема в удобрениях, вероятно, еще может продолжиться несколько месяцев, но учитывая спекулятивную составляющую роста Акрона покупать акции с текущих уже поздно. Если на разгоне акции полетят выше 11-12 тыс. то, можно даже задуматься о сокращении позиций.

❗️Не является индивидуальной инвестиционной рекомендацией

Роман Ранний, автор видимо не в курсе, что сильного квартала мы еще и не увидели

zzznth, Акрон конечно разогнали отлично!

Жду с нетерпением разрешения интриги с дивидендами

Роман Ранний, мне кажется ты путаешь спекулятивный разгон со справедливой переоценкой.

Вот даже цен второго квартала хватило на почти 20 ярдов ЧП МСФО (за квартал). Что дает порядка 2к прибыли на акцию за год. P/E=5 это типа разгон??

А касабельно возврата цен, ну можно прост открыть график цены того же карбамида на большом горизонте и посмотреть. www.indexmundi.com/commodities/?commodity=urea&months=180

Руководство сообщало, что в начале октября цена достигла 700 баксов (сравнима с пиком 08-го года). Средняя цена второго квартала всего 350.

А ведь и пока конца энергокризиса не видно, да и продовольственный кризис на носу.

zzznth, я спорит не буду)

в прошлый раз спорил, а Акрон только сильней вырос

Роман Ранний, там не разгон, а потихонечку акция движется к справедливому уровню.

У Фосагро исторически РЕ от 8 до 15, справедливая цена Фосаро с РЕ=8 составляет 6500-7000 р /акцию.

У Акрона при РЕ=8 цена за акцию будет порядка 15000-16000 рублей

Акрон - факторы роста и падения акций

- Низкий Free-float, всего 3,6%. Нет презентаций для инвесторов, невысокий уровень раскрытия информации (23.07.2021)

- Высокий показатель EV/EBITDA=10 (27.08.2024)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций