золото

-

Веселые картинки. Неделька ого-го.

Веселые картинки. Неделька ого-го.

Не имеет значения, что думают другие –

поскольку они в любом случае что-нибудь

подумают. Так что расслабься. (П. Коэльо)

Всем трям и привет! С понедельником и началом рабочей недели.

А неделька обещает быть весёло-насыщенной! А то — полдекабря пролетело, а рынки ни о чем. ))

Сегодня, все в курсе, в США решается судьба резидента президента, в среду FOMC — ставки по америке, и так по мелочам, ЕС с Англией торгуюццо по Брекзиту… в общем — пристегиваемся. :)

Вчера смотрела графики, прикидывала что и как. По технике и графике среднесрочно без изменений: рынки на развороте. Поэтому и пилят.

Возможно ошибаюсь, поэтому стопы поставила на отмену сигналов по ТС.

Пока что так.по металлам (золото, серебро) появились дополнительные сигналы в шорт — и это хорошо!

Авто-репост. Читать в блоге >>> Gold Futures: cкрытый набор позиций на покупку продолжиться

Gold Futures: cкрытый набор позиций на покупку продолжиться🕘 Время чтения 4~ мин.

За предыдущую отчетную неделю общие вложения денежных средств среди крупных участников биржи CME Group по торговле деривативами на золото увеличились на 7%.

При этом общая капитализация вложений денежных средств в долларовом эквиваленте составила $291 млрд 199 млн.

Преобладание быков за предыдущую неделю увеличилось на 7%. В денежном эквиваленте сантимент перевеса покупателей составил $107 млрд 300 млн. В связи с этим стоит ожидать восходящего движения котировок актива на протяжении второй половины текущей торговой недели.

По данным Комиссии по торговле товарными фьючерсами США, количество залокированных позиций инвесторов увеличилось на 7% за прошедшую отчетную неделю. Это дает основания предполагать о вероятном однонаправленном движении котировок актива на дневном тайм фрейме на протяжении ближайшей торговой недели.

Авто-репост. Читать в блоге >>> Зарисовки по золоту.

Зарисовки по золоту.

Давненько не писал постов (учитывая, что инвестиции мои на длительный срок, то я и не вижу смысла частить с постами, тем более, что ни трейдером, ни профессиональным экономистом не являюсь), но решил немного позитива по золоту показать, а то в последнее время как-то многовато негатива, хотя эмитированные доллары никуда не делись.

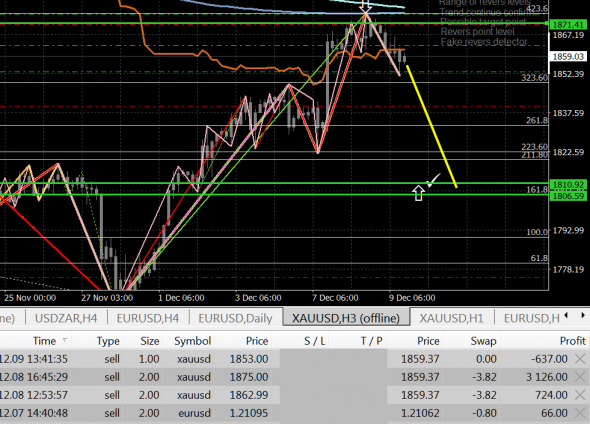

Естественно это только один из бесконечного варианта сценариев, например четырех-часовик куда как менее оптимистичен:

Авто-репост. Читать в блоге >>> Золото средний срок

Золото средний срок

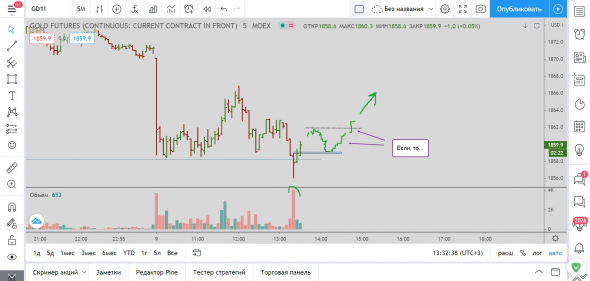

В последнее время пытался долго понять, что рисует золото. Обычно, когда цена выпиливает такие непонятные зигзаги все заканчивается треугольником. Вот и сейчас предчувствую треугольник. Торговать по моей стратегии почти невозможно, разве на 5 мин. А вот когда оформится к Католическому Рождеству, будет хорошая возможность для шорта.

В долгий срок, я думаю золото вверх, но не прямо, а диагональю или еще больший треугольник сформирует. График спекулятивный, конечно. Больше для расширения кругозора, чем аналитика. Но инвестировать в золото пока не буду. Только трейдить в шорт-терм.

Авто-репост. Читать в блоге >>>

цирк продолжается господа заседатели !

цирк продолжается господа заседатели !

===

пока жду обратно 860 на мелких ТФ… риск сваливания к 1600 сохраняется если индексы не пойдут вверх ...

====

Gold mn1 - возможно всё, месяц смотре на золоте

Gold mn1 - возможно всё, месяц смотре на золоте

====

глазами не хлопаем забегаем в чат трейдеров в телгеу! :)

====

p.s. все сделки публикуются заранее,

статистика отработок или стопов по системе всегда прозрачна.

Авто-репост. Читать в блоге >>>

Золото, ордера в работе \ mr. Gold

Золото, ордера в работе \ mr. Gold

======

забегаем в чат трейдеров в тележку !

уже более 450 трейдеров там ! :)

_____

Авто-репост. Читать в блоге >>>

Ключевые Отчеты / Факторы, Которые Движут Рынками Золота

Ключевые Отчеты / Факторы, Которые Движут Рынками Золота

Ключевые Отчеты / Факторы, Которые Движут Рынками Золота

*Любые мировые события

Финансовые кризисы и выборы создают финансовую неопределенность и, в свою очередь, влияют на спрос и цены на золото

*Non-Farm Payroll

/количество занятых в несельскохозяйственном секторе/

1-я пятница месяца по данным Бюро Статистики Труда; показывает, сколько рабочих мест добавила /потеряла экономика США за последний месяц, ключевой драйвер политики ФРС и индикатор экономического роста

*Квартальные Оценки Валового Внутреннего Продукта

Денежная стоимость всех готовых товаров и услуг, произведенных в стране; в широком смысле измеряет общую экономическую активность

*ИПЦ (индекс потребительских цен)

Измеряет инфляцию или изменения стоимости жизни, отслеживая среднюю цену корзины товаров и услуг. Является ключевым фактором политики ФРС

*FOMC (Федеральный комитет по открытым рынкам)

Собирается 8 раз в год для определения денежно-кредитной политики США и изменения ключевой процентной ставки; рынки золота растут при снижении ставок и наоборот

Авто-репост. Читать в блоге >>>

Досье. Что любит золото? ч.1.

Досье. Что любит золото? ч.1.Привет! Давно хотел начать писать «профили активов». Все мы — действующие трейдеры знаем, что каждый торгуемый нами актив имеет свою индивидуальность и характер, не принимать и не знать который — моветон для уважающего себя трейдера.

Каждый из нас материально или виртуально создает некоторую «карту клиента» где хранится широкий спектр информации: от дат экспирации, стоимости и шаге цены, корреляциями до конкретных лиц, слова которых влияют на котировки инструмента.

Я решил создавать свои «досье» по активам публично. Выкладывая постепенно блоки знаний о характере актива, мне хотелось бы оставлять эту «папку» открытой, постоянно дополняя её интересными и не очень наблюдениями. Возможно, кто-то даже захочет внести своё и поделится наблюдениями.Сухую и техническую информацию я приводить не буду. Скажу лишь столько что золото можно торговать разными способами. Все золотые инструменты и производные я приведу в следующем посте. Сегодня хочу обратить внимание на фьюч который торгуется на ФОРТС и называется он GD. Если тема зайдет, я буду продолжать, поэтому не начинаю с энциклопедической нудоты, а поделюсь чем то более прикладным.

Авто-репост. Читать в блоге >>> Золото - указывает на скорый разворот на фондовых рынках

Золото - указывает на скорый разворот на фондовых рынках

Золото — индикатор настроения инвесторов.

Обратил внимание на разворот золота в верх на этой неделе, прошли сильные заявки на покупку по золоту и все это на фоне растущего фондового рынка. Это разворотный сигнал для фондового рынка, скоро возможна коррекция на фондовом рынке и сильный РОСТ ЗОЛОТА.

При возможной коррекции фондового рынка в конце 2020 - золото может пойти выше 1900

В классическом варианте: золото и фондовые рынки двигаются в разные стороны.

Еще ситуации:

Ситуация: золото находится на минимуме, фондовый рынок падает - золото начинает расти, «испуганные деньги» бегут в золото.

Ситуация: «испуганные деньги» убежали из золота и фондовый рынок растет

Ситуация: «золото растет» и «фондовый рынок растет» — является нормальной если золото достигло минимума вместе с фондовым рынком и на фоне растущего фондового рынка и инфляции начинает укрепляться золото.*

p/s

рынок - как ветреная девушка с переменчивым настроением и низкой социальной ответственностью.

Похоже сейчас у рынка настроение меняется.

Авто-репост. Читать в блоге >>> Веселые картинки. Что-то будет.

Веселые картинки. Что-то будет.

— Ночной Дозор! Всем выйти из сумрака!

— На живца ловите, легавые!?

— Нет, на хлебушек...

Всем трям и привет и с Добрым Утром! )))

Уже среда, а воз и ныне там… пилим. гыгы.

Но пора! Пора вершить великие дела, то есть валиться. А то, заехали на хаи и там стесняются.))

Всё как обычно, мажоры — за укрепление бакса, и металлы — на шорт. (у меня)).

золото (gold) картинка по D1 та же — от флага зашли на коррекцию к уровню пробоя. Теперь можно со спокойной душой падать.

серебро (silver) тоже самое (графически) — флаг на D1 (ЗДЕСЬ) и по мелким тф — треуголы. От них жду начало движа.

Авто-репост. Читать в блоге >>>

Сигналы-форекс. (итог).

Сигналы-форекс. (итог).

Золото можно закрывать.

В смысле, оно может расти и расти ещё, но моя работа на этом закончена: показал возможности системы.

Ищу деловых предложений.

XAU_USD buy:

Авто-репост. Читать в блоге >>> Почему сейчас можно продавать (шортить) золото?

Почему сейчас можно продавать (шортить) золото?се дело в коктейле из растущей инфляции и экономики. Исторически в такую фазу (мы называем ее 2 фазой) наибольшим спросом пользуются акции циклического сектора и все акции, связанные с комодитиз (нефтянка, неблагородные металлы, уголь, добыча и так далее). Инфляция толкает цены на комодитиз вверх (они все выражены в долларах, а доллар падает), более высокие цены на сырье приносят больше прибыли, а рост экономики обеспечивает еще и увеличение спроса на продукцию. Золото выпадает из цепочки, так как наибольший спросом пользуется при падении экономики. Следовательно, инвестору надо избавляться от позиций в золоте в такой фазе и нагружать портфель циклическими компания и компаниями, получающими прибыль от роста цен на комодитиз. Именно это, кстати, и объясняет драйв российских акций и дальнейшее укрепление рубля.

А трейдеры могут шортить золото и доллар, добавляю эктра профит портфелю.

На графике года наглядна видна зависимость инфляции и цен на комодитиз.

Все в телеграм-канале https://t.me/joinchat/AAAAAFhM8TxBjXw05UX8hA

Авто-репост. Читать в блоге >>>