золото

-

Это всё называется полито-экономикой. На этих «чихах» зарабатывают хорошие денежки, те кто на верху событий рулят

Это всё называется полито-экономикой. На этих «чихах» зарабатывают хорошие денежки, те кто на верху событий рулят откуда же куча аналитиков вылазиет сразу столько, после мощного пролива или на оборот задерга — «да я все знал, да это потому-то, посему-то». Где вы раньше были???

откуда же куча аналитиков вылазиет сразу столько, после мощного пролива или на оборот задерга — «да я все знал, да это потому-то, посему-то». Где вы раньше были??? Неустойчивость золота, 10% вверх-вниз - будничная движуха

Неустойчивость золота, 10% вверх-вниз - будничная движуха

1. Это прогнозы, а сегодняшние -2% не имеют под собой никакого логического или экономического обоснования.

2. Большие пацаны увидели, что центробанки призадумались, лохи встали в лонги с плечами, в лучшем случае — накупили коллов. А нате вам!!! Может быть даже хитрецы сами подняли цену на несколько процентов выше той, на которой остановились центробанки. Чтобы сбросить наивных пацанов с пьедестала

3. Вопрос: куда могут свозить вниз? Ответ простой: да до плиты центробанков, а центробанки могут определиться с плитой после заседания ФРС 03.05.

4. 1800 — запросто, 1700 — возможно, 1600 — вероятно, 1500 — ну только шорт-сквиз если

5. А может проще все: попугать желающих встать в лонг резкими движениями вниз и аккуратно самим набрать адову позу

6. Мораль: без ГО, позволяющего выдержать 1500, — в лонги не суйся!!!

Авто-репост. Читать в блоге >>>

Думайте по какой цене вы покупаете золото

Думайте по какой цене вы покупаете золото

Говорю об инвесторах в золото, не спекулянтах, а тех, кто надеется, что золото будет расти в следующие 5, 10 или 20 лет.

Посмотрите на график ниже с ресурса Macrotrends. Это курс золота за 100 лет скорректированный на инфляцию в долларе.

Вначале каждого большего кризиса золото начинало расти, но когда кризис заканчивался, цена на золото снижалась почти к прежнему докризисному уровню. После 1929 года и Великой Депрессии золото вернулось к прежнему уровню (с учетом инфляции). После кризиса 1970-х, золото 20 лет падало и почти вернулось на прежний уровень до начала 1970-х. В новом цикле с 2001 года золото растет уже 21 год. Оно может пойти еще выше, а может начать снижаться.

На мой взгляд, это не инвестиция покупать любой актив на значениях близких к историческим пикам. Вы не закладываете запас прочности на возможное снижение цены.

Покупка золота (только физического хранения у Вас дома или закопанным кладом) оправдана только в одном случае — это хэдж на случай полного финансового краха российской и мировой финансовой системы.

Авто-репост. Читать в блоге >>> Наивысшая непредсказуемость золота в моменте

Наивысшая непредсказуемость золота в моменте

1. Долгий тренд — лонговый, конечно.

2. Но море хеджфондов и крупнейшие инвестиционные банки могут сыграть как по тренду, так и против тренда. И это будут делать только они — никто больше!

3. Центробанкам, конечно, игры хеджфондов и крупнейших инфестиционнных банков — как укус комара. Скупают пока считают выгодным, часто субъективно. И чтоб кто в этом мире не делал, золото будет расти пока центробанки не возьмут паузу

4. Вывод 1: пока хэджфонды не увидят, что объем покупок существенно снизился — они не будут шортить

5. Вывод 2: они будут шортить обязательно, вопрос лишь в какой момент

6. Вывод 3: Мля, но как же осторожно они будут шортить на этот раз! Точно не как в 2011, в 2020 и в 2022. Ведь если они ошибутся и Центробанки отреагируют на снижающуюся цену быстрее, чем они предполагали — потери будут неприятными

7. Вывод 4: Падение, хоть до 1500, тренда на рост не остановит. На уровень 1500 возможен лишь шорт-сквиз, конечно, но надо быть способным удержать позицию на этом уровне

Авто-репост. Читать в блоге >>> Золото.Постепенно сокращаю длинные позиции. Прогноз от ТоварищГанн.

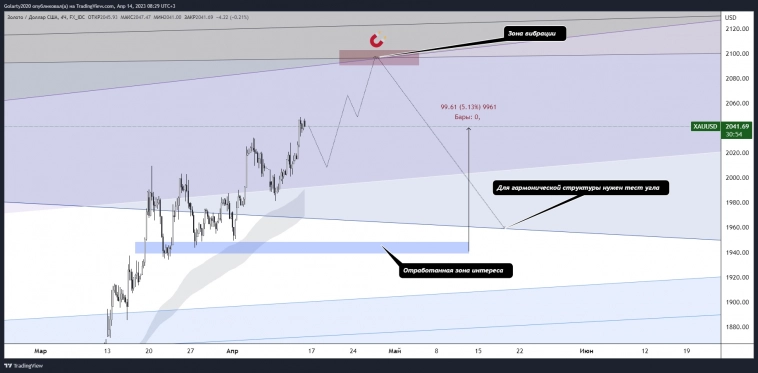

Золото.Постепенно сокращаю длинные позиции. Прогноз от ТоварищГанн.Золото идёт по сценарию от 20 марта.

(https://t.me/c/1392922148/3432)Цена протестировала одну из зон покупателя. После чего демонстрирует рост более, чем на 5%.

Вероятно, что рост не завершён.

Цена сейчас направляется к зоне вибрации на ~2100.

Эта область является как сильным магнитом, так и серьёзным сопротивлением и потенциальной точкой смены локального тренда.

Мой план: сокращение длинных позиций при подходе к этой зоне и защита стопом в плюс.Если золото закрепится выше 2100, это будет очень серьёзным бычьим сигналом для металла. Тогда не удивлюсь увидеть к концу года цены выше 2500$.

Авто-репост. Читать в блоге >>> $4000

$4000

Многое указывает на $4000 в 2025 году, но я считаю, что золото может продвинуться до $5000 к концу 2026 года.Мы находимся только в первой фазе того, что, вероятно, будет захватывающим и очень прибыльным в ближайшие несколько лет.

Авто-репост. Читать в блоге >>>

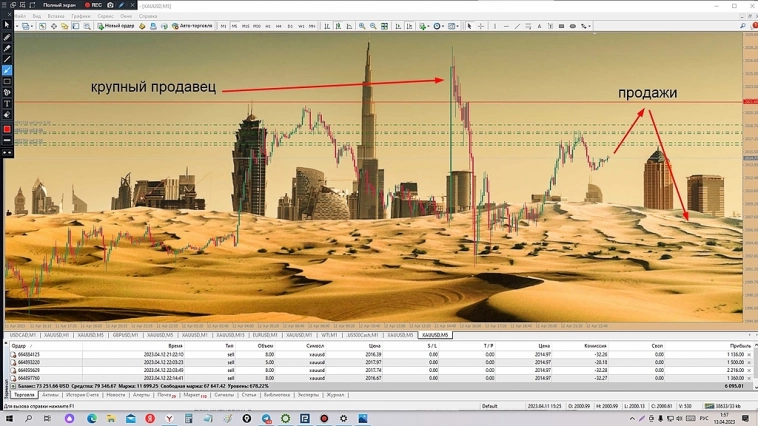

✅ ЗОЛОТО. GOLD-6.23 (GDM3). Трейд-ЛОНГ. Автоследование с Асланом Бероевым.

✅ ЗОЛОТО. GOLD-6.23 (GDM3). Трейд-ЛОНГ. Автоследование с Асланом Бероевым.

▶ ЗОЛОТО. GOLD-6.23 (GDM3).

12.04.2023 г. на последней минуте вечерней сессии в 23.49 мин.

в рамках основной торговой системы (ТС) рыночным ордером

был взят ЛОНГ по цене 2026.5 п.п. (точка входа не постфактум

опубликована на Смартлабе 12 апреля 2023 г. в 23:56 по мск.).

13.04.2023 г. прибыль была зафиксирована

ордером тейк-профит по цене 2027.3 п.п.

Профит от текущего составляет 0.8 п.п. (+0,6%).

Статистика по ТС на Золоте за 6 месяцев. Профит составляет +44,9%

Статистика по ТС на Золоте за 1 квартал 2023 года. Профит +10,9%

Официальный Паблик с общедоступной информацией о торговых системах

★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★

Торговая система (ТС) на 100% Спекулятивная, она не определяет

приоритетное направление движения цены инструмента следующего

дня (дней). Как-только профит зафиксирован, точка входа по ТС

считается отработанной и брать тут-же позицию в сторону движения

цены закрытого трейда – это высокая вероятность получения убытка

Авто-репост. Читать в блоге >>>

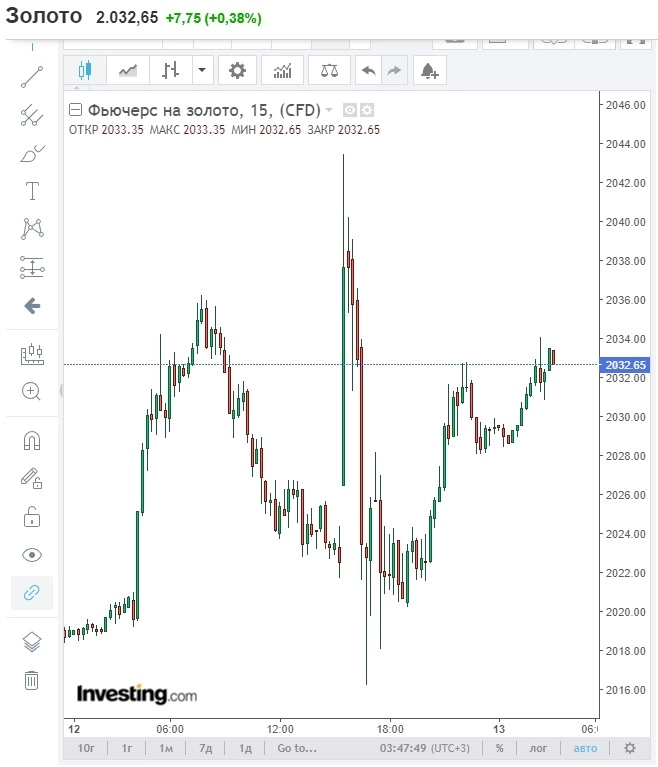

Золото — Лонг

Вот такая формация, я ее видел на GBP/USD весной 2008, на всю жизнь запомнилАвто-репост. Читать в блоге >>>

10-Q, формацию на минутках на всю жизнь запомнить — это как-то странно звучит. А что в ней необычного? Гепанули вверх на статистике в 15-30, потом сползать начали на осмыслении и 3,14здеже фрсников.Потом еще раз переосмысли )) и снова вверх поползли GOLD-6.23 | ЗОЛОТО | Торговый анализ | Сигнал | Прогноз

GOLD-6.23 | ЗОЛОТО | Торговый анализ | Сигнал | Прогноз

Телеграм — t.me/+KFw4gI2_cDxjNTE6

▪️Инструмент: #GOLD-6.23

▪️Тип ордера: sell limit

▪️Точка входа: 2038.0

▪️Стоп лосс: 2052.1

▪️Тейк профит: открытый

▪️Актуальность: сегодня

▪️Комментарий: Рассмотрим один из возможных сценариев по фьючерсу на Золото. На данный момент цена отскакивает от только что сформированного уровня дневной поддержки на 2019.9. Ключевым сопротивление на данный момент выступает область, состоящая из часовых уровней 2038.0 — 2040.0. Уровень сопротивления 2038.0 так же является максимально свежим и еще ни разу не ретестировался. Так же данный уровень был сформирован в ключевом месте, поэтому после его ретеста цена может показать хорошую нисходящую реакцию как минимум до уровня поддержки на 2019.3. В случае его пробития, потенциал падения открывается до уровня 1989.1, т.к. это единственный ближайший сильный уровень поддержки. Уровень 2005.0 так же взят с часового тф, но объем здесь не самый сильный, поэтому мы увидим небольшую коррекцию с последующим пробитием. Актуальность данного ордера будет сохраняться до конца дня. Всем профита и хорошего настроения🤝

Авто-репост. Читать в блоге >>>

Золото: причины сильного роста

Золото: причины сильного ростаС начала года цены на золото выросли на 11%, до 2000-2050 $/унц., вероятно, на фоне повышенного спроса на данный актив со стороны центробанков многих стран, особенно, Китая. При текущей 10-летней доходности с поправкой на инфляцию такая цена не обоснована. В статье подробнее разберем аргументы быков и медведей по золоту.

С начала СВО 10-летняя реальная доходность перестала объяснять цену золота

Исторически золото сильно коррелировало с реальной 10-летней доходностью облигаций США. Когда она растет, золото становится менее привлекательным (как правило, цена на него падает), так как данный актив не генерирует доходность. Соответственно при падении реальной 10-летней доходности цены на золото должны расти. При текущей реальной доходности (1,0%) золото с поправкой на инфляцию должно стоить ~1300-1500 $/унц. согласно общепринятой модели.

С начала СВО корреляция начала рушиться. Несмотря на рост реальной доходности, цена золота также продолжала расти. Мы полагаем, что это могло произойти из-за высокого спроса. Активы ЦБ РФ были заморожены. Это создало прецедент, в результате чего многие держатели (крупные страны) 10-летних облигаций начали их распродавать и искать новые активы для вложения полученных средств. Вероятно, таким активом стало золото.

Авто-репост. Читать в блоге >>>

Мал золотник, да долог. Ждать ли продолжения ралли на золото?

Мал золотник, да долог. Ждать ли продолжения ралли на золото?Цены на золото за последние полгода выросли на четверть и перевалили $2000 за тройскую унцию. За последние полвека такая ситуация на рынке повторялась четыре раза. К чему это приводило?

🔶 Когда случилось первое ралли

Во второй половине 1976 года золото выросло на 40%. Ралли продлилось еще три года, цена выросла с 135 до 870 долларов США за унцию к январю 1980 года. Причина — решение президента Ричарда Никсона о «временной приостановке» золотого обеспечения американского доллара.

Годовая инфляция и средняя ставка ФРС в тот момент были на уровне 4,9 и 5,9% соответственно, реальный процентный доход оценивался в минус 1%. На фоне отрицательной реальной доходности депозитов золото было единственным активом, способным сохранить накопления домохозяйств и капитал инвесторов.

В 1979 году ФРС Пол Волкер возглавил ФРС и повысил ставку до 20%. Экономика встала, безработица удвоилась и превысила 10%, однако инфляция снизилась с почти 15 до 2,6% к началу 1983 года. Цены на золото опустились с пиковых 870 до 350 долларов США за унцию.

Авто-репост. Читать в блоге >>>

насколько уже поздно покупать зототишко?

насколько уже поздно покупать зототишко?

покупать лом изделий на переплавку всегда есть и будет выгодно,

покупка товарного самородного в слитках и тп

на данный момент времени

как-то поздно уже.

с целью сохранения капиталла и приумножения,

иллюстрация в одной картинке:

Авто-репост. Читать в блоге >>>

Золото всегда растёт

Золото всегда растётВ России есть 3 вещи, которые всегда растут (ну кроме цен на всё, конечно же). Это доллар, недвижка и золото. Более того, золото и валюта в России — это активы. Недвижимость тоже, само собой, является активом, причём в головах многих людей даже та, в которой сам живёшь, а не сдаёшь. А если сдаёшь, то и пассивный доход есть (с доходностью в районе 4%). С валютой всё ясно, тут куда ни плюнь, в эксперта по долларам попадёшь. А что с золотом? Ведь золото всегда растёт даже относительно доллара! Почему его так любит заметная часть инвесторов?

Золото — это ценный металл, который всегда был одним из самых популярных инструментов для инвестирования и сохранения капитала. Его цена может изменяться в зависимости от различных факторов, таких как спрос и предложение, макроэкономические условия, геополитическая нестабильность и инфляция.

Почему, как и когда растёт золото? 5 важных вещей, которые нужно знать о золоте.

1. Золото как безрисковый актив

Авто-репост. Читать в блоге >>> #GOLD buy 1997.06

#GOLD buy 1997.06

Здравствуйте!

Вчера был вход в лонг по золоту цена 1997.06, сигнал опубликован онлайн.

Свободный доступ к данным t.me/redalertinfo

Авто-репост. Читать в блоге >>>