Юаневые инструменты — а есть ли смысл!?

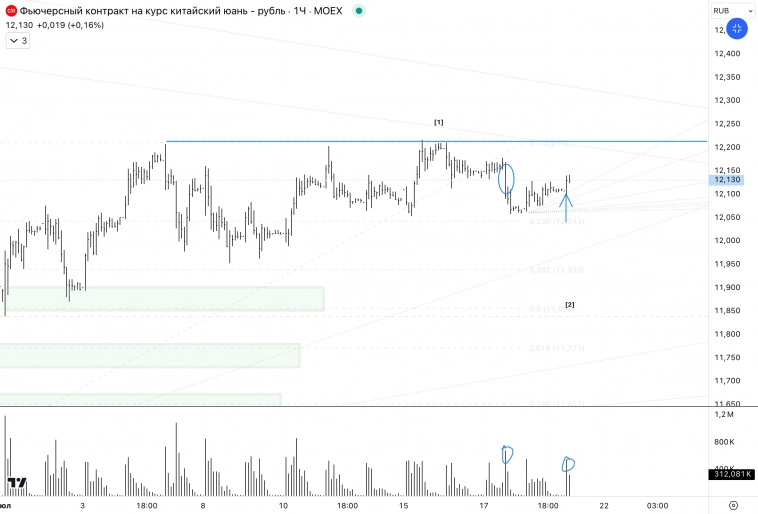

Бакс и евро на Мосбирже уже не купить, зато цветут и пахнут инструменты в юанях. Биржевой юань, юаневые облигации, юаневые депозиты — а есть ли вообще смысл в этом всем?

Начнем с базы. Юань может спасти от ослабления рубля, но не спасет от ослабления по отношению к доллару. Это первый важный факт, который надо понимать.

Второй важный факт: санкции могут ввести и против юаневых инструментов, то есть риск заморозки в случае новых санкций присутствует.

Теперь про инструменты. Биржевой юань, несмотря на отсутствие санкций, функционально не особо отличается от биржевого бакса, когда он был доступен. Про санкционные риски уже говорили выше, они максимально актуальны для биржевого юаня.

Идем дальше. Юаневые депозиты сейчас дают 6.5%, много ли это или мало? Мы считаем, что немного: юань в последнее время очень вяло себя показывает против доллара, а долларовые депозиты (там, где они доступны) дают 4-5% — то есть премия по доходности к доллару слишком маленькая.

Далее, юаневые облигации. Есть парочка неплохих выпусков: Акрон БО-001Р-04 с купоном 7.75% и доходностью к погашению 9.1%. Солидную доходность дает Газпром нефть 003P-12R, купон 7.75%, доха к погашению 9.9%. Дюрация низкая, но санкционные риски по-прежнему присутствуют, поэтому в общем и целом считаем такие инструменты достаточно рискованными.

Авто-репост. Читать в блоге

>>>