SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Endeavour

Делеверидж

- 22 января 2013, 17:33

- |

О делеверидже

В продолжение темы делевериджа http://smart-lab.ru/blog/mytrading/98025.php, добавлю несколько комментариев.

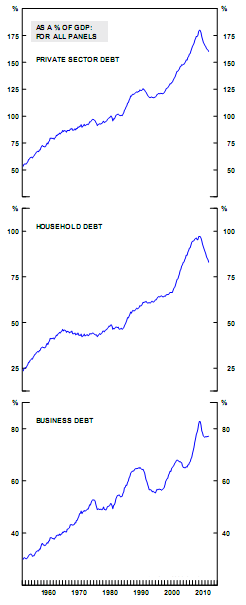

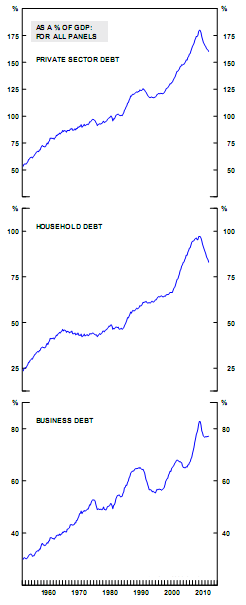

Очень сложно определить нормальный или идеальный уровень долга частного сектора. В течение последних 60 лет долг частного сектора рос быстрее номинального ВВП в почти каждый нерецессионный год. В результате общий уровень долга вырос с 53% ВВП в далеком теперь уже 1951 году до своего пика в 179% в 2007. Сейчас он находится на уровне незначительно ниже – 159%.

Когда растущий тренд длится так долго (не важно в каком случае) аналитики и вообще люди склонны в этом случае экстраполировать такую тенденцию и на будущее. Однако в данном случае это на правильно, поскольку не тех причин, которые способствовали этому после окончания Второй мировой войны, а именно:

- был существенный отложенный спрос на дома и товары длительного потребления после окончания войны, который привел к быстрому росту кредитования с начала 1950-х;

( Читать дальше )

В продолжение темы делевериджа http://smart-lab.ru/blog/mytrading/98025.php, добавлю несколько комментариев.

Очень сложно определить нормальный или идеальный уровень долга частного сектора. В течение последних 60 лет долг частного сектора рос быстрее номинального ВВП в почти каждый нерецессионный год. В результате общий уровень долга вырос с 53% ВВП в далеком теперь уже 1951 году до своего пика в 179% в 2007. Сейчас он находится на уровне незначительно ниже – 159%.

Когда растущий тренд длится так долго (не важно в каком случае) аналитики и вообще люди склонны в этом случае экстраполировать такую тенденцию и на будущее. Однако в данном случае это на правильно, поскольку не тех причин, которые способствовали этому после окончания Второй мировой войны, а именно:

- был существенный отложенный спрос на дома и товары длительного потребления после окончания войны, который привел к быстрому росту кредитования с начала 1950-х;

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 37 )

О текущем моменте -2

- 13 января 2013, 20:04

- |

Последняя статистика EPFR принесла интересные данные — чистый приток средств в глобальные фонды акций за последнюю неделю составил 22,2 млрд долларов, что является вторым показателем за всю историю наблюдений с 1996 года, причем 7,4 миллиарда получили фонды emerging markets. Thomson Reuters’ Lipper, которая тоже ведет учет подобного рода данных зафиксировала приток в американские фонды акций и ETF, приток в размере 18,3 млрд долларов, что является тоже в свою очередь 4 случаем с таким значительным объемом за всю историю наблюдений с 1992 года.

Формальным основанием для подобного рода действий инвесторов послужила сделка по fiscal cliff в США. Многие ее тут критикуют, называя половинчатой, говоря также, что увеличение налогов наоборот негативно отразиться на экономике и тд. В действительности сама по себе fiscal cliff — это больше мейнстримовская тема в СМИ. Инвесторы смотрят не на фискальный обрыв, а на перспективы роста (об этом здесь http://smart-lab.ru/blog/mytrading/95240.php).

По самой сделке можно констатитровать, что эффективно сработали вашингтонские лоббисты, особенно Джон Брю и Трент Лотт, которые были наняты такими корпорациями как Ситигрупп, Дженерал Электрик. Для них до последнего момента Обама хотел закрыть лазейку " active financing exception", которая помогает им избегать почти всех U.S. corporate income tax. Не получилось — они снова будут размещать свои прибыли в своих оффшорных дочках. Более того, они были даже несколько расширены, например, производитель ликеров Diageo получила дополнительные налоговые льготы для своих пуэрто-риканских мощностей по производству ромов. Голдман Сакс и Морган Стэнли также получили преимущества (т.н. tax credit extensions), благодаря лоббированию их интересов еще одной компанией - K Street firm Capitol Tax Partners, главную роль в которой играет однокурсник Обамы по Йелю.

В целом же, что касается частных лиц, то налоги были незначительно повышены для той категории, которая больше сберегает, чем потребляет, что на динамику ВВП негативно практически не скажется. Остается лишь решить вопрос сокращения расходов, что по сути сводится к тому на сколько будет сокращен бюджет Пентагона. Так что пока у американцев все идет гладко.

Многие с нетерпением ждали 8 января — как закроется рынок? Дело в том, что если S&P по итогам первых пяти торговых дней нового года закрывается положительно, то с вероятностью 85% (данные с 1950 года) рынок не только закрывает текущий год положительно, но и в среднем вырастает в этот год на 14%.

( Читать дальше )

Формальным основанием для подобного рода действий инвесторов послужила сделка по fiscal cliff в США. Многие ее тут критикуют, называя половинчатой, говоря также, что увеличение налогов наоборот негативно отразиться на экономике и тд. В действительности сама по себе fiscal cliff — это больше мейнстримовская тема в СМИ. Инвесторы смотрят не на фискальный обрыв, а на перспективы роста (об этом здесь http://smart-lab.ru/blog/mytrading/95240.php).

По самой сделке можно констатитровать, что эффективно сработали вашингтонские лоббисты, особенно Джон Брю и Трент Лотт, которые были наняты такими корпорациями как Ситигрупп, Дженерал Электрик. Для них до последнего момента Обама хотел закрыть лазейку " active financing exception", которая помогает им избегать почти всех U.S. corporate income tax. Не получилось — они снова будут размещать свои прибыли в своих оффшорных дочках. Более того, они были даже несколько расширены, например, производитель ликеров Diageo получила дополнительные налоговые льготы для своих пуэрто-риканских мощностей по производству ромов. Голдман Сакс и Морган Стэнли также получили преимущества (т.н. tax credit extensions), благодаря лоббированию их интересов еще одной компанией - K Street firm Capitol Tax Partners, главную роль в которой играет однокурсник Обамы по Йелю.

В целом же, что касается частных лиц, то налоги были незначительно повышены для той категории, которая больше сберегает, чем потребляет, что на динамику ВВП негативно практически не скажется. Остается лишь решить вопрос сокращения расходов, что по сути сводится к тому на сколько будет сокращен бюджет Пентагона. Так что пока у американцев все идет гладко.

Многие с нетерпением ждали 8 января — как закроется рынок? Дело в том, что если S&P по итогам первых пяти торговых дней нового года закрывается положительно, то с вероятностью 85% (данные с 1950 года) рынок не только закрывает текущий год положительно, но и в среднем вырастает в этот год на 14%.

( Читать дальше )

Несколько слов о текущем моменте и 2013 годе

- 27 декабря 2012, 16:50

- |

Несколько слов о текущем моменте и 2013 годе

Общаясь в течение последнего месяца с управляющими разных фондов, был несколько удивлен: практически никто не говорит о fiscal cliff – для многих это не превалирующая тема рассуждений. Но, приближаясь к концу года, все задумываются о новых идеях инвестирования, поиске альфы. И здесь, практически все задаются примерно одними и теми же вопросами: что будет в Китае, Японии, с облигациями. Почему на клиф не обращают внимания?

Перед глазами у многих стоит текущий опыт Британии, которая уже относительно давно (с момента прихода Камерона) проводит fiscal austerity program (сокращение дефицита бюджета). Британская экономика уже два года находится в стагнации. Вопрос заключается в том, что будет с американской экономикой, если она пойдет по британскому варианту.

Я более оптимистичен в отношении штатов и вот почему:

— во-первых, американские потребители, составляющие 70% экономики чувствуют себя относительно неплохо: норма сбережений упала, коррелируя с динамикой рынка труда, что по-видимому, потребители получили некоторую уверенность. Это в общем-то подтвердили и выборы США, где население, проголосовав за Обаму, фактически голосовала за сохранение статус-кво, не желая каких-то особых перемен в политике. Текущие тренды в retail sales и предполагают, что потребление могло бы увеличиться в следующем году примерно на 4% ( г/г). Если это произойдет, то это само по себе даст рост ВВП на уровне 2,8%.

( Читать дальше )

Общаясь в течение последнего месяца с управляющими разных фондов, был несколько удивлен: практически никто не говорит о fiscal cliff – для многих это не превалирующая тема рассуждений. Но, приближаясь к концу года, все задумываются о новых идеях инвестирования, поиске альфы. И здесь, практически все задаются примерно одними и теми же вопросами: что будет в Китае, Японии, с облигациями. Почему на клиф не обращают внимания?

Перед глазами у многих стоит текущий опыт Британии, которая уже относительно давно (с момента прихода Камерона) проводит fiscal austerity program (сокращение дефицита бюджета). Британская экономика уже два года находится в стагнации. Вопрос заключается в том, что будет с американской экономикой, если она пойдет по британскому варианту.

Я более оптимистичен в отношении штатов и вот почему:

— во-первых, американские потребители, составляющие 70% экономики чувствуют себя относительно неплохо: норма сбережений упала, коррелируя с динамикой рынка труда, что по-видимому, потребители получили некоторую уверенность. Это в общем-то подтвердили и выборы США, где население, проголосовав за Обаму, фактически голосовала за сохранение статус-кво, не желая каких-то особых перемен в политике. Текущие тренды в retail sales и предполагают, что потребление могло бы увеличиться в следующем году примерно на 4% ( г/г). Если это произойдет, то это само по себе даст рост ВВП на уровне 2,8%.

( Читать дальше )

О европейском кризисе, пессимистах и что на самом деле происходит в Европе

- 02 декабря 2012, 21:02

- |

О европейском кризисе много говорят, много пишут. В целом почему-то шкала оценок наклонена в пессимистичную область, порою даже излишне: на Европе ставят крест (худшее еще впереди) и в целом оценивают ее как источник downside risk, а не как не buy opportunity. Давайте попробуем в общих чертах (не буду излагать хронологию кризиса, она и так всем хорошо известна и денег на событиях, которые уже произошли не заработать) разобраться в ситуации, как можно более объективно.

В последнее время Европа потихоньку перестает постоянным источником негатива, а курс евро вообще довольно стабильно ведет себя в коридоре 1,26-1,32 в текущем году с небольшими отклонениями в ту либо иную стороны, что отнюдь не корреспондирует с ощущениями кризиса.

Вообще пессимизм в отношении Европы базируется на том, какое понимание причин европейского кризиса лежит в его основе: либо утрата конкурентоспособности стран PIIGS (т.н. южан), либо разрушении нормального функционирования долгового рынка Европы, что привело к высоким премиям за риск вследствие отказа инвесторов рефинансировать долги этих стран и как результат bank run – вывод финансовых ресурсов из банковских систем пигсов. Не буду вдаваться в рассуждения относительно гипотез кризиса (слишком долго рассуждать здесь о динамике реального обменного курса, labor unit costs и тд), замечу лишь то, чтобы решить первую проблему потребуются годы внутренней девальвации (дефляции) в южных странах, что фактически скинет их в экономическую депрессию (в это я не верю, так как перед глазами очень хорошие примеры таких стран как Ирландия и Латвия, в которых проходили ровно те же процессы), а в Германии наоборот должен случиться инфляционный бум, который на пустом месте не появится и неизвестно как его активировать в текущих условиях. Вторая, проблема, связанная с неправильным функционированием долгового рынка вообще больше политическая, чем экономическая и она решается через действия ЕЦБ и европейского стабфонда. Опять же уровни зарплат северной Европы по отношению к южанам были завышены еще до появления монетарного союза, а в период 2000-2008 годов южане их просто догнали (во время бума, например, в испанском строительном секторе было создано 3 млн рабочих мест, которые в после кризиса были благополучно сокращены). Отсюда, эти страны должны просто сократить первичные структурные дефициты. Летом, мы все видели как инвесторы покупали облигации северян под отрицательную доходность: логика их проста, она основывается на том, что текущие дисбалансы будут еще долго сохраняться, а значит эти бонды будут еще дорожать. Что мы видим сейчас: доходности упали, кредитные спреды сузились, курс евро стабилизировался, акции сделали неплохой отскок от дна, а немецкие торгуются у локальных максимумов. Что же произошло, почему инвесторы изменили свое отношение?

( Читать дальше )

В последнее время Европа потихоньку перестает постоянным источником негатива, а курс евро вообще довольно стабильно ведет себя в коридоре 1,26-1,32 в текущем году с небольшими отклонениями в ту либо иную стороны, что отнюдь не корреспондирует с ощущениями кризиса.

Вообще пессимизм в отношении Европы базируется на том, какое понимание причин европейского кризиса лежит в его основе: либо утрата конкурентоспособности стран PIIGS (т.н. южан), либо разрушении нормального функционирования долгового рынка Европы, что привело к высоким премиям за риск вследствие отказа инвесторов рефинансировать долги этих стран и как результат bank run – вывод финансовых ресурсов из банковских систем пигсов. Не буду вдаваться в рассуждения относительно гипотез кризиса (слишком долго рассуждать здесь о динамике реального обменного курса, labor unit costs и тд), замечу лишь то, чтобы решить первую проблему потребуются годы внутренней девальвации (дефляции) в южных странах, что фактически скинет их в экономическую депрессию (в это я не верю, так как перед глазами очень хорошие примеры таких стран как Ирландия и Латвия, в которых проходили ровно те же процессы), а в Германии наоборот должен случиться инфляционный бум, который на пустом месте не появится и неизвестно как его активировать в текущих условиях. Вторая, проблема, связанная с неправильным функционированием долгового рынка вообще больше политическая, чем экономическая и она решается через действия ЕЦБ и европейского стабфонда. Опять же уровни зарплат северной Европы по отношению к южанам были завышены еще до появления монетарного союза, а в период 2000-2008 годов южане их просто догнали (во время бума, например, в испанском строительном секторе было создано 3 млн рабочих мест, которые в после кризиса были благополучно сокращены). Отсюда, эти страны должны просто сократить первичные структурные дефициты. Летом, мы все видели как инвесторы покупали облигации северян под отрицательную доходность: логика их проста, она основывается на том, что текущие дисбалансы будут еще долго сохраняться, а значит эти бонды будут еще дорожать. Что мы видим сейчас: доходности упали, кредитные спреды сузились, курс евро стабилизировался, акции сделали неплохой отскок от дна, а немецкие торгуются у локальных максимумов. Что же произошло, почему инвесторы изменили свое отношение?

( Читать дальше )

О российском рынке

- 24 ноября 2012, 21:40

- |

Любопытно было следить за эволюцией прогнозов по российскому рынку: до известных событий августа 2011 года народ чертил графики и указывал на цели роста фьючерса до 240 000. Потом обвала рынка в агусте до 190 000, ближе к концу года 180 000 -170 000; в текщем году еще скромнее выше никто 180 000 уже не видел, а сейчас по просшествии более года, мало кто говорит о 160 000 и много о падении и значениях ниже 100 000. Что же произошло с рынком и что нас ждет, давайте поговорим об этом.

У американцев есть хорошая пословица: think globally, act locally — думай глобально, действуй локально (не знаю, может быть именно благодаря такому подходу американцы построили самую мощную экономику в мире). Не буду претентодавать на лавры тех, кто действует, торгует и пишет локально — прогнозов на завтра, три дня неделю здесь вполне достаточно и добавить к этому нечего. Поговорим глобально.

И так, что такое русский и рынок и что опредяет его оценку и динамику. Большинство людей, работающих на нем, обычно характеризуют его двумя параметрами: на нем все решают нерезиденты и рынок спекулятивный. Почему именно так никто не объяснет толком, но все как бы на уровне подсознания осознают это. Итак, имея отношения к финансам, а это мир цифр, начнем именно с них. Российские долгосрочные инветоры в акции (ПИФы) имеют активов на текущий момент примерно 3,5 млрд долларов — т.н. long only. Фри флоут, свободно доступный для покупки иностранными инвесторами составляет около 230 млрд долларов. Таким образом, единственные участники рынка, которые остаюся в активах при любой турбулентности рынка, составляют ничтожно малую часть фри флоута рынка. Аллокацию на Россию имеют около 3000 иностарнных фондов, согласно данным Булмберга.Активы частных инвесторов (индивидуальные счета плюс частные ДУ в разной форме) дают где-то 1,5 млрд долларов (40-50 млрд рублей).Из этих цифр легко заметить, что если нерезиденты продают активов хотя на миллиард долларов, локальные покупатели могут лишь с трудом закрыть такой отток средств с рынка — по причине элементарной нехватки ресурсов. Ключом к пониманию текущей фазы развития российского рынка является понимание логики поведения нерезидентов или, как говорят некоторые, крупняка. Нерезиденты — это понятие собирательное, поэтому выделю основные их группы:

( Читать дальше )

У американцев есть хорошая пословица: think globally, act locally — думай глобально, действуй локально (не знаю, может быть именно благодаря такому подходу американцы построили самую мощную экономику в мире). Не буду претентодавать на лавры тех, кто действует, торгует и пишет локально — прогнозов на завтра, три дня неделю здесь вполне достаточно и добавить к этому нечего. Поговорим глобально.

И так, что такое русский и рынок и что опредяет его оценку и динамику. Большинство людей, работающих на нем, обычно характеризуют его двумя параметрами: на нем все решают нерезиденты и рынок спекулятивный. Почему именно так никто не объяснет толком, но все как бы на уровне подсознания осознают это. Итак, имея отношения к финансам, а это мир цифр, начнем именно с них. Российские долгосрочные инветоры в акции (ПИФы) имеют активов на текущий момент примерно 3,5 млрд долларов — т.н. long only. Фри флоут, свободно доступный для покупки иностранными инвесторами составляет около 230 млрд долларов. Таким образом, единственные участники рынка, которые остаюся в активах при любой турбулентности рынка, составляют ничтожно малую часть фри флоута рынка. Аллокацию на Россию имеют около 3000 иностарнных фондов, согласно данным Булмберга.Активы частных инвесторов (индивидуальные счета плюс частные ДУ в разной форме) дают где-то 1,5 млрд долларов (40-50 млрд рублей).Из этих цифр легко заметить, что если нерезиденты продают активов хотя на миллиард долларов, локальные покупатели могут лишь с трудом закрыть такой отток средств с рынка — по причине элементарной нехватки ресурсов. Ключом к пониманию текущей фазы развития российского рынка является понимание логики поведения нерезидентов или, как говорят некоторые, крупняка. Нерезиденты — это понятие собирательное, поэтому выделю основные их группы:

( Читать дальше )

Несколько мыслей о QE

- 21 ноября 2012, 14:58

- |

Читая довольно интересные посты о QE, обнаружил для себя любопытные предположения, касающиеся графика поступления денег от программы на рынок, даже с примерными суммами и датами. В действительности, считаю, что не более чем умственные развлечения, мало относящиеся к возможному эффекту этой программы. И вот почему.

В основном бумаги MBS (секьюритизированные ипотечные кредиты) находятся на балансах как банков, так и инвестиционных фондов. Первое, все операции между коммерческими банками и ФРС являются взаимопогашающими и на размер денежной массы никакого влияния не оказывают – сальдо остается равным нулю. Второй участник, инвестиционный фонд, возьмем фонд PIMCO, который летом скупал MBS на рынке, может продать бумаги ФРС только через первичного дилера, который их покупает и тут перепродает ФРС, зарабатывая комиссию (спред). То есть, первичный дилер имеет всего лишь комиссионный доход, а куда денет деньги инвест фонд — зависит от него, от его стратегии инвестирования. Третье, промежуточный случай, когда банк и является одновременно и держателем MBS, и первичным дилером (например, Citi или Bank of America Merryl Lynch ), более интересный момент. Какие альтернативы у него есть? Он может либо продать бумаги ФРС, либо оставить их у себя на балансе. Средняя доходность MBS сейчас чуть выше 3%, то есть такой денежный поток они приносят банку. Если он продает их ФРС, то фактически он должен поменять указанную доходность на 0,25% — ставку, которая платится по fed funds и эти деньги будут отражены в графе, банковские резервы. Этот процесс мы видим давно — общие резервы банковской системы уже превышают 1,2 трлн долларов. Отсюда нет роста денежной массы, нет кредитования банками реального сектора экономики. Нет такого понятия «деньги от куе», поскольку ФРС не создает денежную массу, не печатает деньги. В каком случае это могло бы быть? Только в одном — когда предприятие, например, производящее буровые установки для добычи сланцевого газа, берет кредит на их покупку не в коммерческих банках, а в ФРС. В этом случае происходит увеличение денежной массы. Соответственно, любые отношения по линии ФРС — коммерческие банки, в рамках которых первичные дилеры являются обычными посредниками денег не создают, а потому нет никакого смысла ждать этих денег.

( Читать дальше )

теги блога Endeavour

- EPFR

- forex

- global macro

- QE

- QE 3

- S&P500

- акции

- американский рынок

- банки

- валюты

- ВВП

- возможность

- геополитика

- глобал вью

- глобальные рынки

- делеверидж

- доллар

- европа

- европейский долговой кризис

- золото

- идеи

- инвестиции

- инфляция

- история

- йена

- китай

- коррекция

- кризис

- металлурги

- нефть

- Облигации

- оценки

- прогноз

- прогнозы

- развивающиеся рынки

- риск

- Риски

- Российский рынок

- рынки

- рынки 2013

- рынки акций

- рынок

- рынок США

- сентимент

- солнечная энергетика

- спекуляции

- стратегия

- трейд

- Украина

- уралкалий

- фискальный обрыв

- фрактальный анализ

- ФРС

- хедж

- эйфория

- экономика

- экономика США

- Япония