SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Endeavour

Делеверидж

- 22 января 2013, 17:33

- |

О делеверидже

В продолжение темы делевериджа http://smart-lab.ru/blog/mytrading/98025.php, добавлю несколько комментариев.

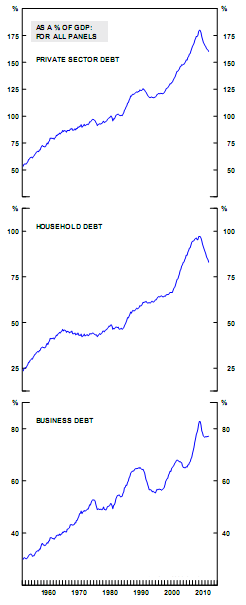

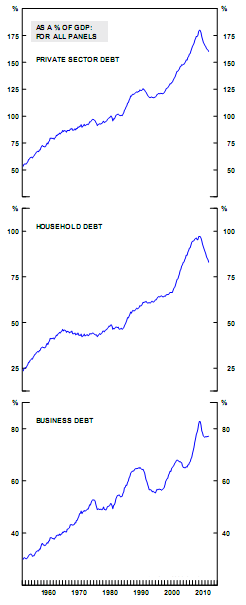

Очень сложно определить нормальный или идеальный уровень долга частного сектора. В течение последних 60 лет долг частного сектора рос быстрее номинального ВВП в почти каждый нерецессионный год. В результате общий уровень долга вырос с 53% ВВП в далеком теперь уже 1951 году до своего пика в 179% в 2007. Сейчас он находится на уровне незначительно ниже – 159%.

Когда растущий тренд длится так долго (не важно в каком случае) аналитики и вообще люди склонны в этом случае экстраполировать такую тенденцию и на будущее. Однако в данном случае это на правильно, поскольку не тех причин, которые способствовали этому после окончания Второй мировой войны, а именно:

- был существенный отложенный спрос на дома и товары длительного потребления после окончания войны, который привел к быстрому росту кредитования с начала 1950-х;

— далее, что подтолкнуло рост кредита, это снижение процентных ставок с экстремально высоких уровней начала 1980-х;

— начало финансового дерегулирования в середине 1980-х и финансовые инновации начала 1990-х (секъюритизация долга), приведшие к ослаблению условий кредитования;

— ФРС был абсолютно толерантен к быстрому роста кредита в экономике. Алан Гринспен, бывший в тот момент председателем ФРС считал, что рынок сам найдет равновесие.

Сейчас такие факторы исчерпали себя: хотя еще есть некоторый отложенный спрос на дома, но в целом долговая нагрузка остается избыточной и homeownership rate еще долго не вернется к максимумам, достигнутым до кризиса 2008 года; реформа финансового сектора ужесточила действия банков по кредитованию; наконец, можно предположить, что то разрушительное воздействие, которое кризис произвел на wealth домохозяйств, привело к изменению психологии заемщиков, не желающих брать на себя такое долговое бремя.

В целом, тренд в соотношении долг/доход у домохозяйств будет находится либо во флэте, либо постепенно снижаться в течение следующих нескольких лет. Это предполагает, что делеверидж займет еще годы.

Попытаемся оценить «правильный» уровень долга потребительского сектора США – домохозяйств. В целом, для оценки уровня долговой нагрузки принято использовать такие показатели как соотношение долга к доходу ил долга к ВВП, предполагая, что доход или ВВП это некое proxy в оценке способности обслуживать долг. Однако здесь нужно сделать некоторые оговорки:

— такие отношение смешивают stock variable (долг) и flow variable (income) (что такое stock and flow variable см. http://en.wikipedia.org/wiki/Stock_and_flow), таким образом игнорируя balance sheet домохозяйств – их активы;

— эти соотношения не являются совершенной мерой способности обслуживать долги, так как не учитывают уровень процентных ставок в экономике.

Поэтому как все-таки оценить уровень потребительского долга в США?

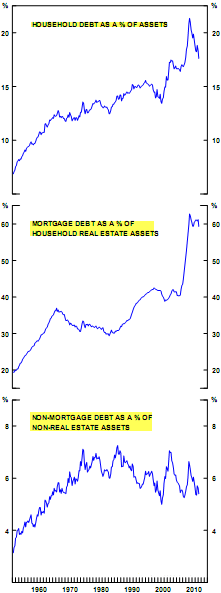

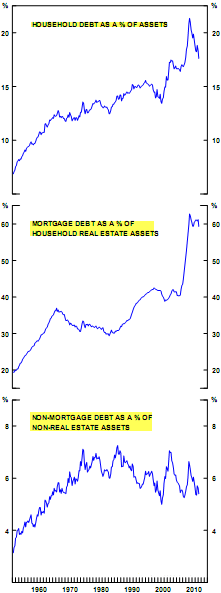

На графике хорошо видно, что картина в потребительском долге к активам не сильно отличается от картины долга к доходу. В целом, уровни долга домохозяйств относительно их активов находятся ниже их пика, но по историческим меркам высоки. Основная проблема сосредоточена в ипотечном долге, на который приходится 60% value активов в недвижимости домохозяйств (до кризиса около 40%). Кроме того, примерно 1/3 домовладельцев не имеет ипотечных кредитов, что ухудшает ситуацию в среднем по экономике. А согласно исследовательской компании Zillow Inc. около 31% ипотечных кредитов находятся underwater.

Неипотечный долг как процент от всех активов, кроме недвижимости находится на приемлемом уровне, хотя следует иметь в виду, что большинство из данного вида долга финансирует непосредственно текущее потребление домохозяйств, а не покупку активов.

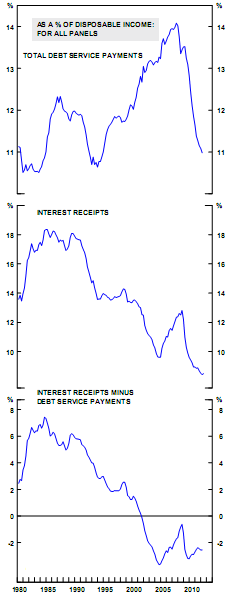

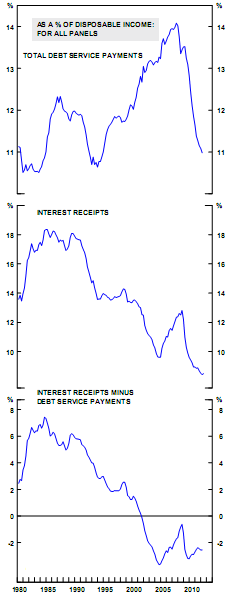

Существенно падение процентных ставок безусловно облегчило обсуживать долги. Оценка ФРС (см.график)

показывает, существенное снижение в процентных платежах домохозяйств по отношению к доходу. Но здесь есть одно серьезное возражение.

Сектор домохозяйств имеет слегка больше финансовых активов, чем обязательств (13,8 трлн против 12,8 трлн) и падение ставок таким образом, в целом, негативно, если говорить в терминах flows: расходы по обслуживанию долга упали на 3,1% от располагаемых доходов за последние пять лет, а процентные доходы сильнее – на 3,9%.

Оценивая в целом влияние падающих ставок на домохозяйства, нужно подходить комплексно к этому вопросу, поскольку владение активами и обязательствами одновременно, сильно перекошено к wealthy. Те, кто имеет больше долгов и активов, приносящих меньше процентных доходов являются существенными бенефициарами политики низких процентных ставок; те же, кто владеет большим количеством активов, а не долгов, наоборот являются проигравшими в этой ситуации.

Подытоживая сказанное, можно сделать вывод, что текущий уровень долговой нагрузки все еще далек от уровня, который бы можно было назвать приемлемым. Оценивая тайминг, когда нагрузка может вернуться к нормальному состоянию соотношение долг/доход требует некоторых предположений в отношении трендов динамики дохода и долга. Чтобы упростить процесс, предположим, что номинальный доход домохозяйств будет расти темпом 5% в год, а уровень существующего долга останется неизменным. Тогда, уровень долг/доход вернется к своему долгосрочному тренду (рис. первый) к концу 2014 года. Однако, как отмечалось в начале, нет оснований предполагать, что данный тренд останется в силе. Поэтому если он вернется к своему среднему – mean reversion (1990-е), тогда этот процесс займет еще пять лет (2018 год), подразумевая нулевые темпы роста долга. В теории, если уровень долга продолжает сокращаться (не флэт!), тогда процесс делевериджа может окончиться относительно быстро, но как результат, последствия для экономики и финансовой системе в этом случае будут крайне негативными.

В следующей части, рассмотрим ситуацию с делевериджем в бизнес-секторе.

В продолжение темы делевериджа http://smart-lab.ru/blog/mytrading/98025.php, добавлю несколько комментариев.

Очень сложно определить нормальный или идеальный уровень долга частного сектора. В течение последних 60 лет долг частного сектора рос быстрее номинального ВВП в почти каждый нерецессионный год. В результате общий уровень долга вырос с 53% ВВП в далеком теперь уже 1951 году до своего пика в 179% в 2007. Сейчас он находится на уровне незначительно ниже – 159%.

Когда растущий тренд длится так долго (не важно в каком случае) аналитики и вообще люди склонны в этом случае экстраполировать такую тенденцию и на будущее. Однако в данном случае это на правильно, поскольку не тех причин, которые способствовали этому после окончания Второй мировой войны, а именно:

- был существенный отложенный спрос на дома и товары длительного потребления после окончания войны, который привел к быстрому росту кредитования с начала 1950-х;

— далее, что подтолкнуло рост кредита, это снижение процентных ставок с экстремально высоких уровней начала 1980-х;

— начало финансового дерегулирования в середине 1980-х и финансовые инновации начала 1990-х (секъюритизация долга), приведшие к ослаблению условий кредитования;

— ФРС был абсолютно толерантен к быстрому роста кредита в экономике. Алан Гринспен, бывший в тот момент председателем ФРС считал, что рынок сам найдет равновесие.

Сейчас такие факторы исчерпали себя: хотя еще есть некоторый отложенный спрос на дома, но в целом долговая нагрузка остается избыточной и homeownership rate еще долго не вернется к максимумам, достигнутым до кризиса 2008 года; реформа финансового сектора ужесточила действия банков по кредитованию; наконец, можно предположить, что то разрушительное воздействие, которое кризис произвел на wealth домохозяйств, привело к изменению психологии заемщиков, не желающих брать на себя такое долговое бремя.

В целом, тренд в соотношении долг/доход у домохозяйств будет находится либо во флэте, либо постепенно снижаться в течение следующих нескольких лет. Это предполагает, что делеверидж займет еще годы.

Попытаемся оценить «правильный» уровень долга потребительского сектора США – домохозяйств. В целом, для оценки уровня долговой нагрузки принято использовать такие показатели как соотношение долга к доходу ил долга к ВВП, предполагая, что доход или ВВП это некое proxy в оценке способности обслуживать долг. Однако здесь нужно сделать некоторые оговорки:

— такие отношение смешивают stock variable (долг) и flow variable (income) (что такое stock and flow variable см. http://en.wikipedia.org/wiki/Stock_and_flow), таким образом игнорируя balance sheet домохозяйств – их активы;

— эти соотношения не являются совершенной мерой способности обслуживать долги, так как не учитывают уровень процентных ставок в экономике.

Поэтому как все-таки оценить уровень потребительского долга в США?

На графике хорошо видно, что картина в потребительском долге к активам не сильно отличается от картины долга к доходу. В целом, уровни долга домохозяйств относительно их активов находятся ниже их пика, но по историческим меркам высоки. Основная проблема сосредоточена в ипотечном долге, на который приходится 60% value активов в недвижимости домохозяйств (до кризиса около 40%). Кроме того, примерно 1/3 домовладельцев не имеет ипотечных кредитов, что ухудшает ситуацию в среднем по экономике. А согласно исследовательской компании Zillow Inc. около 31% ипотечных кредитов находятся underwater.

Неипотечный долг как процент от всех активов, кроме недвижимости находится на приемлемом уровне, хотя следует иметь в виду, что большинство из данного вида долга финансирует непосредственно текущее потребление домохозяйств, а не покупку активов.

Существенно падение процентных ставок безусловно облегчило обсуживать долги. Оценка ФРС (см.график)

показывает, существенное снижение в процентных платежах домохозяйств по отношению к доходу. Но здесь есть одно серьезное возражение.

Сектор домохозяйств имеет слегка больше финансовых активов, чем обязательств (13,8 трлн против 12,8 трлн) и падение ставок таким образом, в целом, негативно, если говорить в терминах flows: расходы по обслуживанию долга упали на 3,1% от располагаемых доходов за последние пять лет, а процентные доходы сильнее – на 3,9%.

Оценивая в целом влияние падающих ставок на домохозяйства, нужно подходить комплексно к этому вопросу, поскольку владение активами и обязательствами одновременно, сильно перекошено к wealthy. Те, кто имеет больше долгов и активов, приносящих меньше процентных доходов являются существенными бенефициарами политики низких процентных ставок; те же, кто владеет большим количеством активов, а не долгов, наоборот являются проигравшими в этой ситуации.

Подытоживая сказанное, можно сделать вывод, что текущий уровень долговой нагрузки все еще далек от уровня, который бы можно было назвать приемлемым. Оценивая тайминг, когда нагрузка может вернуться к нормальному состоянию соотношение долг/доход требует некоторых предположений в отношении трендов динамики дохода и долга. Чтобы упростить процесс, предположим, что номинальный доход домохозяйств будет расти темпом 5% в год, а уровень существующего долга останется неизменным. Тогда, уровень долг/доход вернется к своему долгосрочному тренду (рис. первый) к концу 2014 года. Однако, как отмечалось в начале, нет оснований предполагать, что данный тренд останется в силе. Поэтому если он вернется к своему среднему – mean reversion (1990-е), тогда этот процесс займет еще пять лет (2018 год), подразумевая нулевые темпы роста долга. В теории, если уровень долга продолжает сокращаться (не флэт!), тогда процесс делевериджа может окончиться относительно быстро, но как результат, последствия для экономики и финансовой системе в этом случае будут крайне негативными.

В следующей части, рассмотрим ситуацию с делевериджем в бизнес-секторе.

теги блога Endeavour

- EPFR

- forex

- global macro

- QE

- QE 3

- S&P500

- акции

- американский рынок

- банки

- валюты

- ВВП

- возможность

- геополитика

- глобал вью

- глобальные рынки

- делеверидж

- доллар

- европа

- европейский долговой кризис

- золото

- идеи

- инвестиции

- инфляция

- история

- йена

- китай

- коррекция

- кризис

- металлурги

- нефть

- Облигации

- оценки

- прогноз

- прогнозы

- развивающиеся рынки

- риск

- Риски

- Российский рынок

- рынки

- рынки 2013

- рынки акций

- рынок

- рынок США

- сентимент

- солнечная энергетика

- спекуляции

- стратегия

- трейд

- Украина

- уралкалий

- фискальный обрыв

- фрактальный анализ

- ФРС

- хедж

- эйфория

- экономика

- экономика США

- Япония

2. как бы там ни было, делеверидж не закончился хотя бы потому, что большой леверидж остался в госсекторе.

А госсектор сможет выравнять бюджет и сократить долговую нагрузку только если уровень национальных сбережений будет расти.

А рост нац сбережений означает, что и в частном секторе чистый долг будет продолжать снижаться.

«деньги» не равно «кредиты», несмотря на всю похожесть

Делеверидж уничтожает именно «кредиты».

Т.е трудности в том, что делеверидж уничтожает ден массу, а ЦБ не хочет допускать подобного сокращения, дабы не попасть в дефляцию. Вот и мы и наблюдаем ребалансировку. Процесс болезненный.

А пока все даты сходятся на 2015-м.

А тот факт, что гос-во долг наращивать будет, не означает ли, что ставки по UST прижатыми к полу будут еще год как минимум?.. Ведь это стоимость заимствования. В том смысле как это согласуется с идеей глобальной ребалансировки спроса в пользу акций против облигаций, о чем Вы недавно упоминали. Или же речь идет о репатриации капитала в США (и в US stocks и в US Treasures)?

Money

Money is what you settle your payments with. Some people mistakenly believe that money is whatever will buy you goods and services, whether that's dollar bills or simply a promise to pay (e.g., whether it's a credit card or an account at the local grocery). When a department store gives you merchandise in return for your signature on a credit card form, is that signature money? No, because you did not settle the transaction. Rather, you promised to pay money. So you created credit, which is a promise to pay money.

The Federal Reserve has chosen to define “money” in terms of aggregates (i.e., currency plus various forms of credit — M1, M2, etc.), but this is misleading. Virtually all of what they call money is credit (i.e., promises to deliver money) rather than money itself. The total amount of debt in the U.S. is about $50 trillion and the total amount of money (i.e., currency and reserves) in existence is about $2 trillion. So, if we were to use these numbers as a guide, the amount of promises to deliver money (i.e., debt) is roughly 25 times the amount of money there is to deliver.4

There are two ways demand can increase: with credit or without it. Of course, it's far easier to stimulate demand with credit than without it. For example, in an economy in which there is no credit, if I want to buy a good or service I would have to exchange it for a comparably valued good or service of my own. Therefore, the only way I can increase what I own and the economy as a whole can grow is through increased production. As a result, in an economy without credit, the growth in demand is constrained The main point is that most people buy things with credit and don’t pay much attention to what they are promising to deliver and where they are going to get it from, so there is much less money than obligations to deliver it.

(How the Economic Machine Works

A Template for Understanding What is Happening Now

Ray Dalio

Created October 31, 2008 | Updated March, 2012 )

ru.wikipedia.org/wiki/%D0%9A%D0%B5%D0%B9%D0%BD%D1%81%D0%B8%D0%B0%D0%BD%D1%81%D1%82%D0%B2%D0%BE