Блог им. smoketrader

IV Международный Банковский Форум «Казначейство». Макроэкономическая панель: ситуация в экономике, ДКП, ликвидность банковской системы.

- 28 апреля 2021, 13:55

- |

Макроэкономическая панель: ситуация в экономике, ДКП, ликвидность банковской системы.

Тезисы:

Алексей Заботкин (ЦБ РФ)

- Восстановление совокупного спроса – ускоряется. Три причины (РФ и мир): действенность мер поддержки (бюджетное правило в РФ), снижение рисков (вакцинация) – снижение всплесков пандемии, частный сектор проявляет высокую адаптивность (продолжение восстановительного роста в условия второй волны пандемии).

- Можно утверждать – восстановительная фаза цикла практически завершена.

- 2 полугодие — возврат ВВП на докризисный уровень.

- Номинальные ставки повысились (на всей кривой ОФЗ) короткий – более значимо (отражение изменение ДКП). Дальний конец – вернулся на уровни осени 2019 года. А инфляционные ожидания выше, чем тогда.

- Темпы роста кредитования и денежной массы – на максимуме.

- Ускорение роста потреб.кредитования. Льготное кредитование ускоряет темпы. Рост цен ускорился по широкому кругу товаров. Инфляция выше 4%, т.е. выше «таргета» ЦБ РФ.

- И дополнительно растут инфляционные ожидания.

- Все больший спрос разгоняет инфляцию. Конец 2021 — 4,7-5,2%.

- Нейтральная ДКП – 5 – 6%. Если инфляция будет выше. «Нейтральность» ДКП может быть несколько повышена.

- Если «пропустить» момент, то ДКП будет более жесткая.

Ответ на вопрос от РСХБ – в условиях доверия к ЦБ и ДКП, ЦБ может конрациклически воздействовать на экономику в кризисное время (чего не ожидал рынок тогда – примечание smoketrader):

- «Если ветер сильно меняет направление, приходится сильно крутить штурвалом».

- При нормальном бизнес-цикле – нормальные действия.

Ответ на вопрос ВТБ Капитал — Средний уровень более информативный. Фокусирование на средний за год. Более информативен с логикой прогнозов.

Ответ на вопрос ГПБ — Рынок это рынок. Быстрое изменение в ДКП – трансляция в кривую (ОФЗ) – трансляция быстрого изменения в экономике. Реакция рынка, подстройка рынка – адекватное обрабатывание информации. В длинном и среднем конце – практически небыло сильных изменений. Это комфортная реакция.

Сложно разделить инфляции. Если при большем внешним спросом инфляция будет расти – ЦБ РФ будет дополнительно поддерживать внутреннюю инфляцию.

Александр Исаков (ВТБ Капитал)

Тезисы по текущей ситуации:

История не повторяется, но аналогии очевидны («история идет не по кругу, а по спирали»): Похоже на 2018 год.

- Ускорение глобальной инфляции – в первую очередь в сырье.

- Рост ставок в базовых валютах: рост доходностей в USD и EUR

- Рост рисковой премии EM

- Рост международной напряженности – DASKA/DETER и др.

- Рост рисковой премии в RUB

Итоги:

- Благоприятная ситуация экспорта и фед.бюджета

- Сложно для ДКП

Как не потерять 3 года («Дорожная карта»):

- Текущая ситуация – «новая ненормальность»

- Безотзывный депозит – промежуточный актив между рынком и депозитом (сейчас банки не могут их открывать).

- Повышение прозрачности публикации траектории ключевой ставки.

- Системное включение рынка жилья в анализ ценовой стабильности (спросовое давление было видно уже в прошлом году – вмененная рента в индекс инфляции).

- Как учесть плавающие ставки в трансмиссионном механизме.

Владимир Колычев (МИНФИН)

- Если сравнить поступления 2021 – 2019 НДС прирост 22% (11% в год), Зарплатные налоги – 12% (6% в год), Налог на прибыль – 6% (3% в год)

- Говоря о контрациклической политике в РФ – нужно смотреть на структурный баланс бюджета.

- В большей степени на деловые циклы реагирует ДКП.

- Не должно быть так, чтобы смягчение фискальной политики привело к ужесточению ДКП.

- Есть смысл думать от нормализации бюджетной политики. Эта политика – более неповоротлива – Парламентские слушания. Поэтому ориентируемся на ДКП.

- С этого года мы нормализуем долговую политику. В прошлом году занял больше, чем нужно. Остатки на конец года – снижение заимствования.

- ФНБ не расходуется. ФНБ расходуется, когда цена на нефть ниже уровня отсечки.

Станислав Прокофьев (Федеральное Казначейство)

Ключевые задачи операций (ФедКазны):

- Обеспечить оптимальное сочетание применение залоговых и беззалоговых инструментов

- Определять и поддерживать достаточный буфер ликвидности

- Обеспечить регулярное и частое проведение операций

- Использовать открытый и подконтрольный механизм проведения операций

- Постоянно расширять линейку операций, совершенствуя механизмы действующих операций

- Использовать современную эффективную торговую платформу на основе аутсорсинга

- Учитывать конъюнктуру финансовых рынков

- Сделать операции ФедКазны одним из «маяков» финансового рынка

Ключевые элементы кэш-менеджмента – управление остатками средств ФедКазны:

- Законодательная и нормативная база

- Гармонизация решений внутри гос.фин.администрации

- Современная расчетно-платежная и торговая инфраструктура

- Полная финансовая отчетность

- Эффективные механизмы риск-менеджмента

- Программная и информ-телекоммуникационная инфраструктура

- Прозрачность и подконтрольность процесса проведения операций

Этапы развития операций управления ликвидностью ФедКазны:

- 2005 – Решение руководства МинФина РФ и ФедКазны о необходимости управления ликвидностью

- 2007 – Создание нормативной базы под размещение средств на банковских депозитах

- 2008 – Размещение средств на банковских депозитах – первые операции ЦБ РФ, МинФина, ФедКазны

- 2008-2010 – Депозиты – антикризисный инструмент Правительства РФ

- 2012 – Новый механизм размещения депозитов ФедКазны

- 2013 – Новое полномочие ФедКазны – управление остатками средств. Покупка иновалюты.

- 2014 – Кредиты субъектам РФ. Валютные депозиты.

- 2015 – Кредиты муниципальным образованиям. РЕПО overnight.

- 2016 – Многодневное РЕПО

- 2017 – Депозиты по плавающей ставке

- 2018 – РЕПО по плавающей ставке. Валютный своп.

- 2019 – Депозиты до востребования. Депозиты с ЦК.

- 2020 – Валютное РЕПО. РЕПО с еврооблигациями. Размещение средств ФСС.

- 2021 – Размещение средств ЕКС, новый механизм кредитов, РЕПО с ипотечными ценными бумагами

- 2022 – Инструменты привлечения средств

Алексей Лякин (Сбербанк)

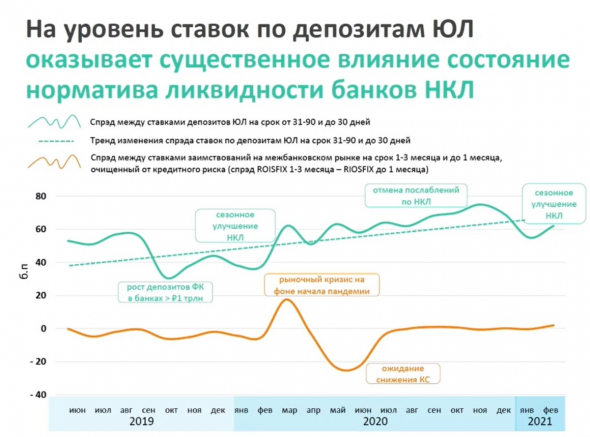

В банковской системе с 2020 наблюдается значительный дефицит ликвидности с точки зрения выполнения обязательного норматива ликвидности (НКЛ).

ЦБ РФ продолжает ужесточать требования по соблюдению НКЛ банками:

- Отмена с 01.10.2020 послаблений о возможности не соблюдать требования ЦБ РФ

- Ужесточение условий предоставления БКЛ – сокращение с 01.04.2021 объема предоставления линий и увеличение с 01.10.2021 платы за БКЛ.

Эта ситуация приводит к росту конкуренции за средства и напрямую влияет на депозитные ставки на рынке.

Ситуация с нормативом НКЛ спровоцировала рост конкуренции за долгосрочные клиентские средства на рынке в 4Q2020:

- После отмены с октября 2020 года временных послаблений, ставки значительно выросли.

- Ставки по некоторым инструментам превысили стоимость привлечений по инструментам постоянного действия ЦБ РФ (КС+1п.п.).

Это произошло несмотря на значительный рост объемов размещения депозитов Фед.Казной. Аналогичная ситуация наблюдалась в 2018 году.

В ставках по депозитам ЮЛ на срок свыше 30 дн. Заложена премия за большее улучшение норматива ликвидности банков НКЛ (в среднем не менее 40 б.п.). С течением времени – премия увеличивается.

Состояние норматива НКЛ оказывает существенное влияние на динамику ставок клиентских средств (они существенно изменяются относительно ожиданий изменения ключевой ставки).

В 2021 ФедКазна размещает больше средств, чем в 2020, но не все они улучшают НКЛ.

Рекомендация от ЦБ РФ – Сбербанку и участникам банковского рынка (Алексей Заботкин): нужно привлекать больше стабильных пассивов предлагая за это повышенные процентные ставки. Тогда стабильность пассивов будет расти.

теги блога Smoketrader

- CNYRUB

- Currency

- DELTA

- EURRUB_TOM

- FAQ

- MOEX

- smoketrader

- smoketrader.ru

- swap

- USDRUB_TOM

- акции

- анализ

- анализ баланса

- анализ отчетности

- Анонс

- аукцион РЕПО ЦБР

- аукционы РЕПО ЦБР

- банк

- банки

- банки ru

- банковские гарантии

- Биржа

- брокеры

- валюта

- валюта ММВБ

- валютный рынок

- валютный рынок РФ

- газпром

- денежная ликвидность

- денежный вторник

- денежный рынок

- депозит

- Депозит с ЦК

- Депозиты

- дефицит ликвидности

- инфляция

- казначейство

- ключевая ставка

- ключевая ставка ЦБ РФ

- Комитет по РЕПО Московской Биржи

- конференция

- корпоративное казначейство

- кривая доходности

- кэрри трейд

- ликбез

- ликвидность

- ликвидность банков

- ликвидность в России

- МБК

- междилерское РЕПО

- Минфин

- ммва

- ММВБ

- ММВБ валюта

- ММВБ-РТС

- мнение

- мнение по рынку

- Московская биржа

- недельное РЕПО

- неисполнения репо

- НКЦ

- нормативы ликвидности

- НРД

- НФА

- облигации

- овернайт

- опрос

- отдых трейдеров

- отчетность

- отчетность банков

- ОФЗ

- оффтоп

- РЕПО

- РЕПО с КСУ

- РЕПО с НРД

- РЕПО с ЦК

- риск менеджмент

- риски

- рост ставок

- рубль

- рынок

- рынок ликвидности

- санация

- сбербанк

- Своп

- свопы

- семинар

- сигары

- срочный рынок

- ставки

- ставки денежного рынка

- тезисы

- факторы ликвидности

- финансовый ликбез

- форекс

- ФСФР

- ЦБ РФ

- ЦБР

- центральный банк

- Центральный Банк РФ