SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. karapuz

Случайное блуждание?

- 23 декабря 2013, 12:23

- |

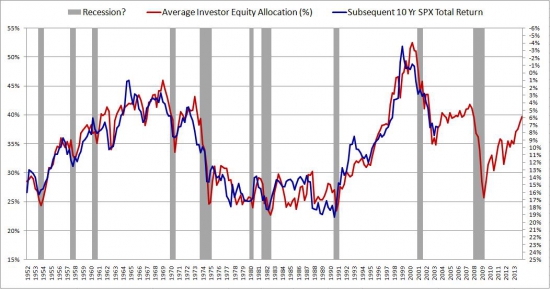

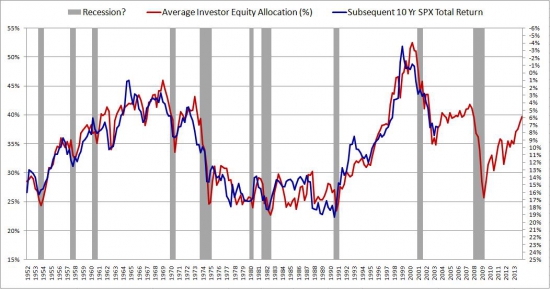

Есть мнение, что долгосрочных предикторов будущей доходности рынка акций не существует.

Есть эмпирическая цифра r-squared выше 0.9 на корелляции долгосрочных (10-летних) доходностей S&P500 и всего одной единственной переменной.

Картинка:

Табличка:

Пост с подробными разъяснениями

Основной вывод: случайное блуждание инвесторов и рынка акций совпадают (с обратным знаком).

С наступающим Рождеством всех!

karapuz-blog.blogspot.com

Есть эмпирическая цифра r-squared выше 0.9 на корелляции долгосрочных (10-летних) доходностей S&P500 и всего одной единственной переменной.

Картинка:

Табличка:

Пост с подробными разъяснениями

Основной вывод: случайное блуждание инвесторов и рынка акций совпадают (с обратным знаком).

С наступающим Рождеством всех!

karapuz-blog.blogspot.com

теги блога karapuz

- aapl

- CDS

- commodities

- es

- EURUSD

- nikkei

- QE

- RIM1

- S&P500

- SPX

- valuation

- акции

- аналитика

- банки

- безработица

- бонды

- валюты

- ВВП

- веселье

- волны эллиота

- выборы

- газ

- газпром

- госдолг

- Греция

- дивиденды

- дисбалансы

- долги

- долгосрочные инвестиции

- доллар

- евро

- еврозона

- европа

- европейский долговой кризис

- ЕЦБ

- золото

- инвестиции

- индекс РТС

- индексы

- индикаторы

- интрадей

- инфляция

- ипотека

- ирландия

- историческая аналогия

- йена

- кипр

- Китай

- консенсус

- конспирология

- кризис

- кукловоды

- макро

- макроэкономика

- мастер банк

- мировая закулиса

- нефть

- новости

- обзор рынка

- облигации

- ожидания

- опрос

- оффтоп

- полезные ссылки

- политика

- политические риски

- предатели

- природный газ

- прогнозы

- психология

- Путин

- пшеница

- Россия

- РТС

- рубль

- рынки

- рынок

- сипи

- спекуляции

- ставки

- статистика

- сша

- теория заговора

- теханализ

- товары

- торговый план

- трейдинг

- тренды

- фа

- философия

- ФР РФ

- ФРС

- фундаментальный анализ

- фьючерсы

- центробанки

- цены

- шорты

- экономика

- юмор

- япония

=)

research.stlouisfed.org/fred2/graph/?g=qis

twitter.com/Jesse_Livermore

это он)

а то я тут предпраздничной суетой уже увлечен вовсю)

корелляция 10 летних total return (подчеркиваю, на всякий случай, т. к. многие не догоняют, что такое total return) S&P500 и некоего показателя экпозиции в акциях «коллективного инвестора».

но толку никакого — мне даже не страшно что это сломается, т. к. я точно знаю, что на 10 летних (и даже на 3-5 летних) горизонтах работают единицы, а 99.999% будут дрочить на «случайные блуждания» в интрадее и прочим маразмом страдать )))

с наступающими!

Если Вы об этом:

Graph: ((Nonfinancial corporate business; corporate equities; liability, Level (NCBEILQ027S)+Financial business; corporate equities; liability, Level (FBCELLQ027S))/1000)/(((Nonfinancial corporate business; corporate equities; liability, Level (NCBEILQ027S)+Financial business; corporate equities; liability, Level (FBCELLQ027S))/1000)+Nonfinancial Corporate Business; Credit Market Instruments; Liability (BCNSDODNS)+Households and Nonprofit Organizations; Credit Market Instruments; Liability, Level (CMDEBT)+Federal Government; Credit Market Instruments; Liability, Level (FGSDODNS)+State and Local Governments, Excluding Employee Retirement Funds; Credit Market Instruments; Liability, Level (SLGSDODNS)+Rest of the World; Credit Market Instruments; Liability, Level (DODFFSWCMI))

то это подгонка «чистой воды»

что там куда подгоняется?

PS что означает «достаточно точный» в данном случае — вас как математика, вероятно, не затруднит оценить, что такое разброс в 2% в 10-летнем CAGR? ))) по этому прогнозу, 10 лет назад можно было сказать, что в конце этого года индекс будет в диапазоне от 1450 до 1930 пунктов, примерно. )))

вот такая «точность» ))) но! в некоторых случаях это вполне нормальная точность)) например, когда модель предсказывает ОГРОМНЫЕ обвалы — а она их ВСЕ предсказала, не пропустила ни одного )) И ни одной другой такой модели нет))

кстати, ее очевидным образом можно улучшить, причем сильно, и я даже знаю как — все хинты есть в моих предыдущих постах))

а что ждет медведей в 2018 г. — лучше даже не говорить — все равно не поверите))) но это будет просто нечто! )) запузырят так, что все ваши минревы в клочья разорвет к чертям собачьим )) а ошметки хазина демуры и спайделла будут по всему космосу летать мхх))

Нельзя считать кросскорреляции значений последовательностей, у которых свои соседние значения имеют сильную корреляцию. Точнее считать то можно, предикативная ценность подсчитанных таким образом корреляций равна нулю. Я взял первые данные из формулы и сразу получил корреляцию соседних значений 0,93. Когда же я взял первую разность логарифмов цен пары показателей из формулы, то получил кросскорреляционную функцию, близкую к нулю. Это значит, что второй показатель не имеет линейной предикативной ценности и сразу может быть выброшен из формулы.

Из чего я сделал вывод, что это подгонка.