SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. jk555

Арбитраж на опционах и эффективное хеджирование.

- 30 ноября 2013, 22:03

- |

Всем привет!

Долго ничего не писал на Смарт-лабе, и не отвечал на письма и личные сообщения, т.к. переделывал у своего робота модуль выставления, перемещения и снятия заявок, и модуль хеджирования. По этой же причине позабросил счет на ЛЧИ, но там и без меня не сливается :). Надеюсь, в следующем квартале мой робот заработает мне, на одном из счетов, по новой стратегии гораздо больше тех 14% что есть в этом квартале.

Напомню предысторию для тех, кто читал мои предыдущие посты, а кто не читал, сможет лучше понять, о чем речь сегодня.

1.Описание программы и метода тестирования опционных стратегий в Excel http://smart-lab.ru/blog/114221.php (естественно не полная версия, но понять как происходит тестирование можно)

2.Продолжение темы тестирования http://smart-lab.ru/blog/114286.php

3.Построение арбитражной стратегии http://smart-lab.ru/blog/124999.php

4.Оптимизация арбитражной стратегии http://smart-lab.ru/blog/126805.php

5.Тестирование спредов http://smart-lab.ru/blog/147107.php

6.Рассуждения о дельте опциона http://smart-lab.ru/blog/149269.php

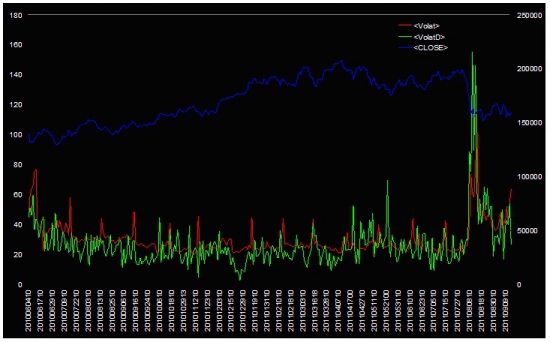

7.Рассуждение о волатильности HV, RV IV http://smart-lab.ru/blog/150326.php

Кто будет читать, не забывайте про комментарии, там тоже много интересного. Всем, кто комментировал предыдущие посты и будет комментировать данный пост отдельное спасибо.

Ну а сегодня некоторый итог всех предыдущих исследований и рассуждений.

Цель – автоматизировать котирование опционов. Стратегия и методы управления портфелем нужны для более гибкого управления и желательно с малым риском. Т.е. задача котировать опционы и приводить портфель к управляемому виду.

Спрос на опционы возникает со стороны хеджеров, именно на них и будем зарабатывать, т.к. они готовы переплачивать. Т.е. основа стратегии это продажа опционов Put. Продажа опционов Put и дельта-хеджирование описаны по ссылкам в пункте 3 и 4 выше. Меня упрекнули в комментариях, что это не арбитраж, а я настаиваю – это арбитраж, кто не согласен читайте Википедию :).

Продажа опционов Put несет в себе риски по Дельте и Веге. Дельту я хеджировал, Вегу нет. (хотя стратегия и так приносит доход, цель сделать ее более гибкой).

У нас есть переоцененные Путы, которые мы продаем, и недооцененные (?) Колы, которые мы покупаем. И, вроде, называется эта стратегия Risk-Reversal, и основной вопрос как хеджировать дельту.

После рассуждений о дельте (ссылки 6 и 7) я пришел к выводу, что чтобы правильно хеджировать дельту – нужно иметь «правильную» дельту у опционного портфеля. Дельта плюс и Дельта минус должны быть равны, ну или близки друг к другу.

Итак. Беру стратегию по ссылке 4. Добавляю купленный Call (Risk-Reversal). Считаю Дельты. Хеджирую разницу дельт другим опционом (количество рассчитывается легко). Для примера я взял опцион пут, можно брать любой страйк и любой опцион (количество будет разное).

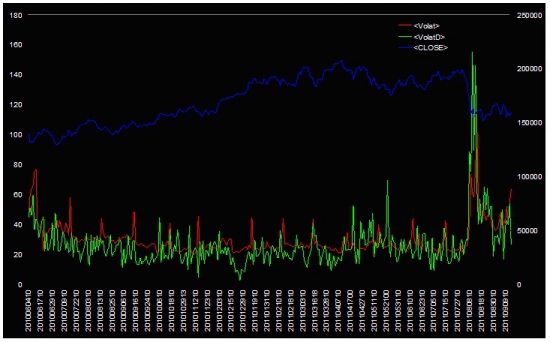

Дельты рассчитываю по своей модели оценке опционов, с учетом своей функции волатильности (как меняется вола при движении вверх или вниз БА, функция очень отличается от общепринятого – волатильность растет, когда цена падает).

После того как дельта стала «правильной» хеджирую ее фьючерсом.

Стартовая сумма 3 000 000 пунктов. Без реинвестирования. Период тестирования 325 торговых дней.

Продается 100 контрактов. Большая стартовая сумма взята сразу с учетом усложнения конструкции и увеличения ГО.

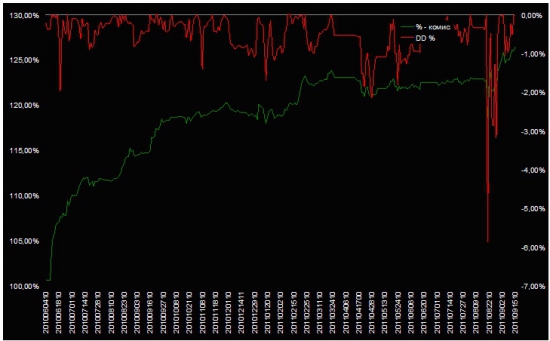

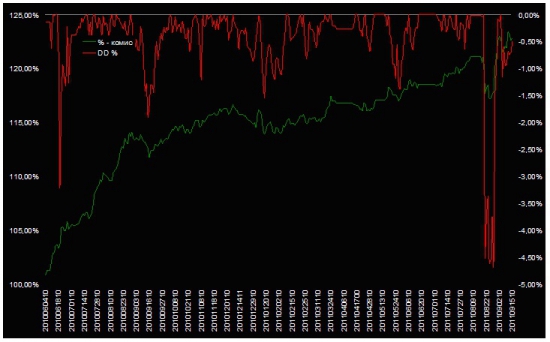

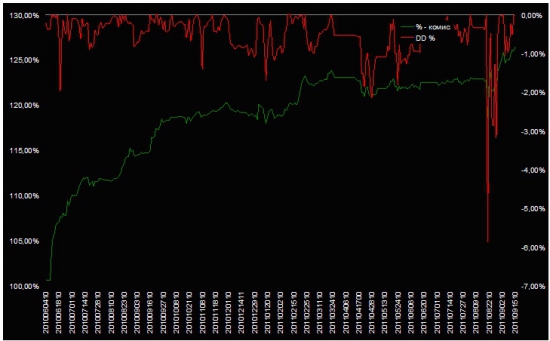

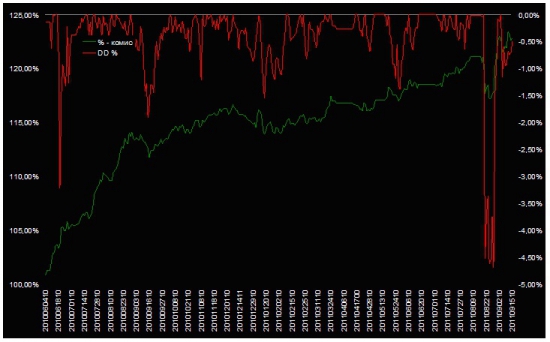

Стратегия продажа опциона Пут (ссылка 3 и 4) + Дельта-хеджирование (BS). С комиссией.

Стратегия продажа опциона Пут + Дельта-хеджирование (не BS). С комиссией.

Дельта рассчитанная моим методом дает чуть лучший результат, более ровную Эквити, кроме момента резкого роста IV. (но она в простой продаже одного опциона и не должна давать сильно лучший результат)

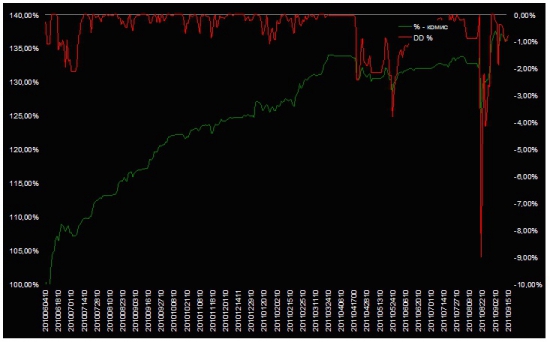

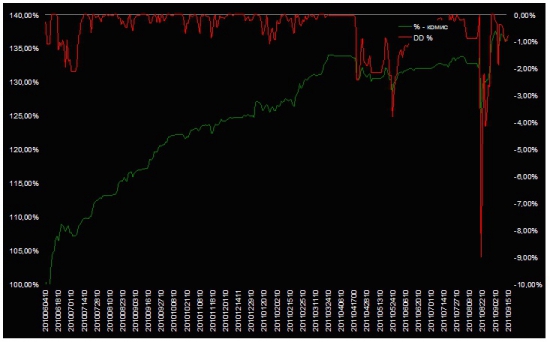

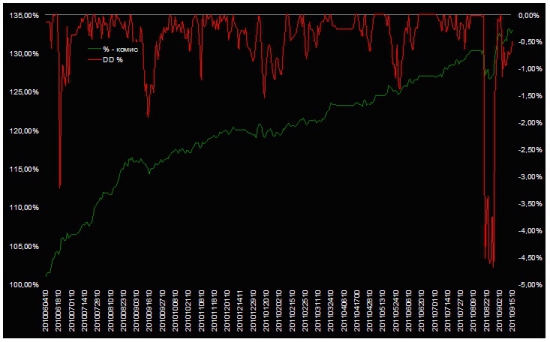

Стратегия проданный Пут + Купленный Колл + Дельта-хеджирование (не BS). С комиссией.

Купленный опцион Колл снизил просадку в период резкого роста IV, но сделал Эквити менее ровной. И причина тому неправильно захеджированная дельта. Когда был продан только Пут, неправильно хеджировали только его, а добавив Колл внесли еще погрешность, да и тетту убавили.

Можно сразу выравнивать дельту опционного портфеля.

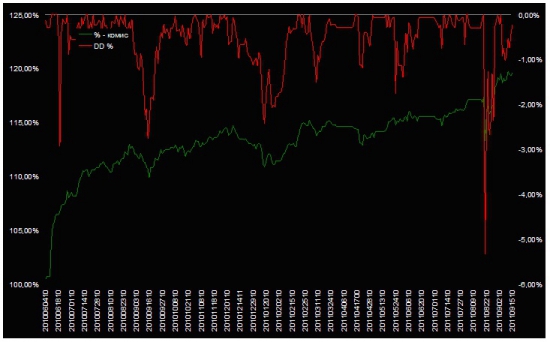

Продажа опциона Пут + «выравнивание другим опционом Пут» + дельта-хеджирование. (дельта опциона не BS). По сути Пут спред, но с дельта-хеджем.

Т.е. отдельно Риск-Реверсал и Пут-спред с дельта-хеджем не ахти, но вот объединив их.

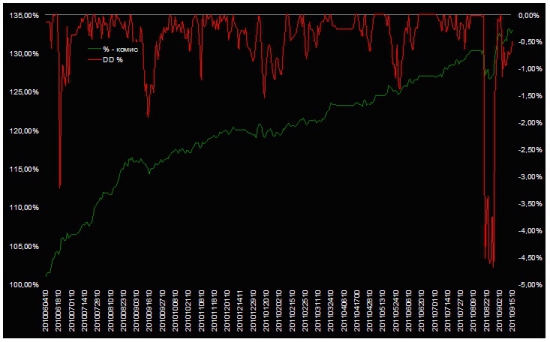

Стратегия с учетом комиссий. Продажа опциона Пут + хеджирование опционом Колл + «выравнивание опционом Пут» + дельта-хеджирование. (дельта опциона не BS).

Теперь у нас есть проданный Пут и Купленный Кол. Есть волатильность, и есть потребность покупать и продавать опционы для выравнивания дельты своего портфеля. Есть растущая Эквити с малыми просадками, но оправдывающая расходы, и приносящая малую прибыль, на уровне банковского депозита.

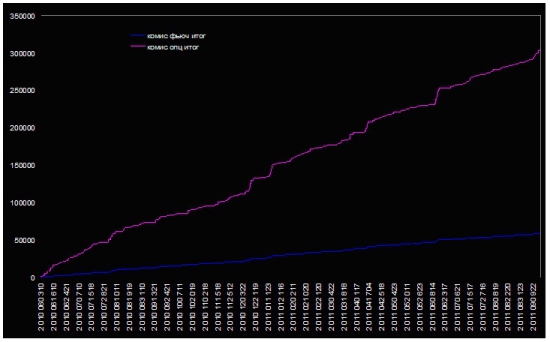

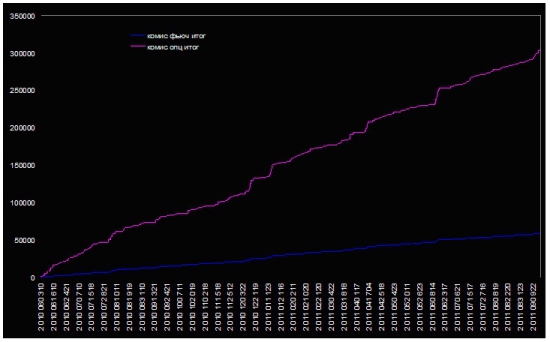

Комиссии по фьючерсам и опционам.

Комиссию по фьючерсу забрать назад мы скорее всего не сможем. А вот комиссию по опционам вполне себе. Для этого нужно при покупке/продаже опционов не бить в бид/аск, а ставить лимитированные заявки и ждать.

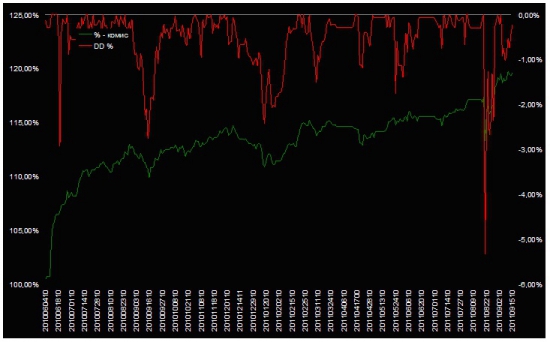

Продажа опциона Пут + хеджирование опционом Колл + «выравнивание опционом Пут» + дельта-хеджирование. (дельта опциона не BS). Дневной график. Просадка в % от текущей суммы. Без комиссии по опционам.

Т.к. тестирование проводилось по часовым графикам, то возможности ММ были ограничены. Приведу смоделированные данные чуть более активной торговли.

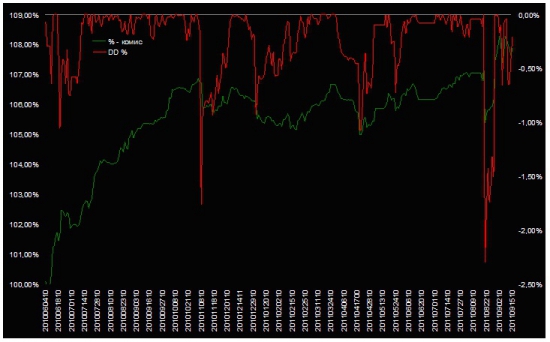

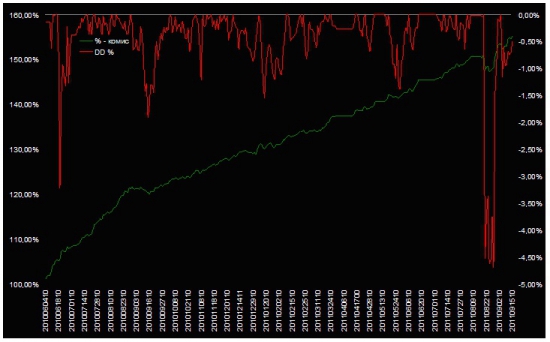

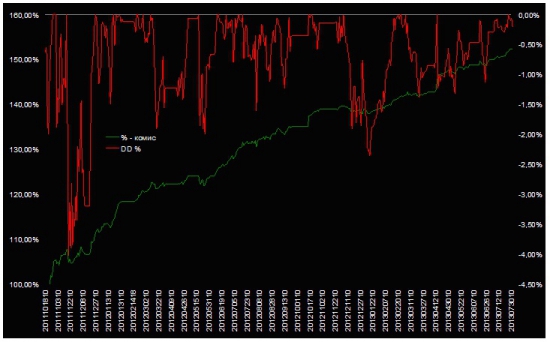

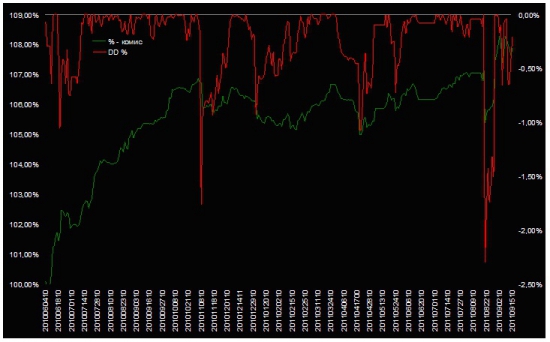

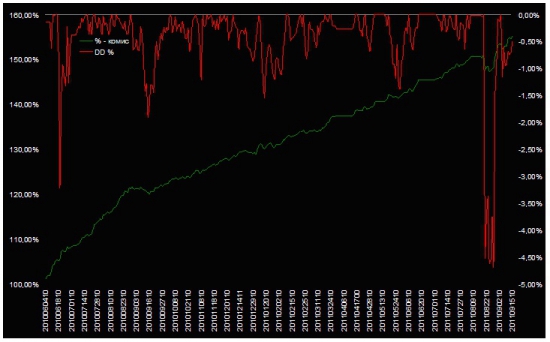

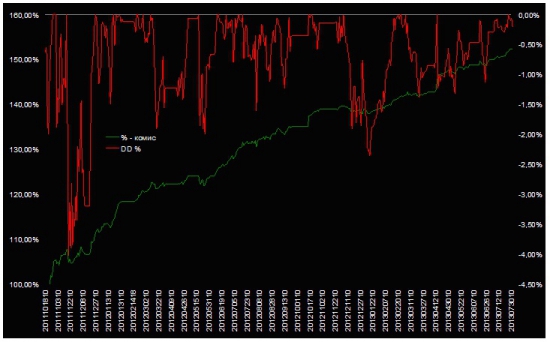

График Эквити и Просадка итоговой стратегии. Продажа опциона Пут + хеджирование опционом Колл + «выравнивание опционом Пут» + дельта-хеджирование. (дельта опциона не BS). Дневной график. Просадка в % от текущей суммы.

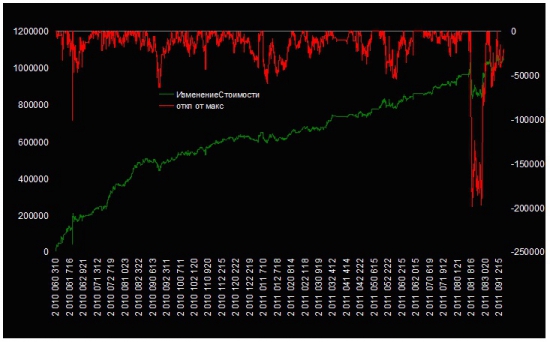

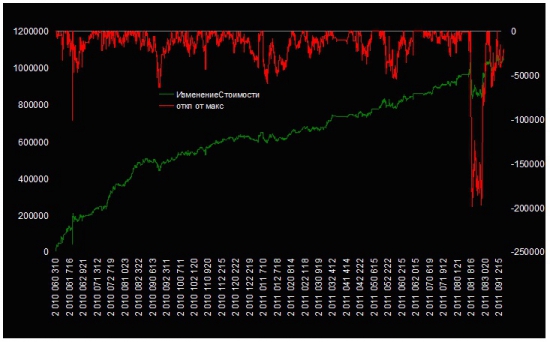

Эквити и просадка в пунктах. Часовой график. (максимальная просадка от стартовой суммы 7%)

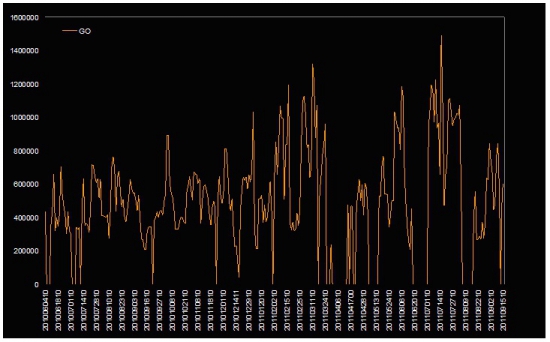

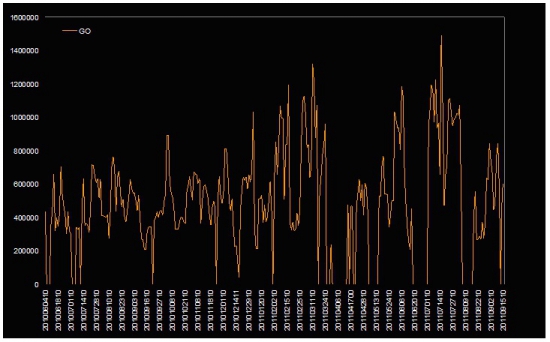

Гарантийное обеспечение.

Стратегия за другой период. 445 торговых дней.

Итог. Построена стратегия с приемлемой Эквити и просадкой. Более интересная доходность, чем при данном моделировании, может быть получена только на более мелких тайм-фреймах (такой задачи себе не ставлю). Теоретическая цель достигнута, есть понимание, какую конструкцию нужно собирать и как ей управлять, дальнейшая работа будет вестись на реальных торгах.

P.S. Комментариям всегда рад. Да и если есть вопросы – задавайте, я открыт для общения.

Долго ничего не писал на Смарт-лабе, и не отвечал на письма и личные сообщения, т.к. переделывал у своего робота модуль выставления, перемещения и снятия заявок, и модуль хеджирования. По этой же причине позабросил счет на ЛЧИ, но там и без меня не сливается :). Надеюсь, в следующем квартале мой робот заработает мне, на одном из счетов, по новой стратегии гораздо больше тех 14% что есть в этом квартале.

Напомню предысторию для тех, кто читал мои предыдущие посты, а кто не читал, сможет лучше понять, о чем речь сегодня.

1.Описание программы и метода тестирования опционных стратегий в Excel http://smart-lab.ru/blog/114221.php (естественно не полная версия, но понять как происходит тестирование можно)

2.Продолжение темы тестирования http://smart-lab.ru/blog/114286.php

3.Построение арбитражной стратегии http://smart-lab.ru/blog/124999.php

4.Оптимизация арбитражной стратегии http://smart-lab.ru/blog/126805.php

5.Тестирование спредов http://smart-lab.ru/blog/147107.php

6.Рассуждения о дельте опциона http://smart-lab.ru/blog/149269.php

7.Рассуждение о волатильности HV, RV IV http://smart-lab.ru/blog/150326.php

Кто будет читать, не забывайте про комментарии, там тоже много интересного. Всем, кто комментировал предыдущие посты и будет комментировать данный пост отдельное спасибо.

Ну а сегодня некоторый итог всех предыдущих исследований и рассуждений.

Цель – автоматизировать котирование опционов. Стратегия и методы управления портфелем нужны для более гибкого управления и желательно с малым риском. Т.е. задача котировать опционы и приводить портфель к управляемому виду.

Спрос на опционы возникает со стороны хеджеров, именно на них и будем зарабатывать, т.к. они готовы переплачивать. Т.е. основа стратегии это продажа опционов Put. Продажа опционов Put и дельта-хеджирование описаны по ссылкам в пункте 3 и 4 выше. Меня упрекнули в комментариях, что это не арбитраж, а я настаиваю – это арбитраж, кто не согласен читайте Википедию :).

Продажа опционов Put несет в себе риски по Дельте и Веге. Дельту я хеджировал, Вегу нет. (хотя стратегия и так приносит доход, цель сделать ее более гибкой).

У нас есть переоцененные Путы, которые мы продаем, и недооцененные (?) Колы, которые мы покупаем. И, вроде, называется эта стратегия Risk-Reversal, и основной вопрос как хеджировать дельту.

После рассуждений о дельте (ссылки 6 и 7) я пришел к выводу, что чтобы правильно хеджировать дельту – нужно иметь «правильную» дельту у опционного портфеля. Дельта плюс и Дельта минус должны быть равны, ну или близки друг к другу.

Итак. Беру стратегию по ссылке 4. Добавляю купленный Call (Risk-Reversal). Считаю Дельты. Хеджирую разницу дельт другим опционом (количество рассчитывается легко). Для примера я взял опцион пут, можно брать любой страйк и любой опцион (количество будет разное).

Дельты рассчитываю по своей модели оценке опционов, с учетом своей функции волатильности (как меняется вола при движении вверх или вниз БА, функция очень отличается от общепринятого – волатильность растет, когда цена падает).

После того как дельта стала «правильной» хеджирую ее фьючерсом.

Стартовая сумма 3 000 000 пунктов. Без реинвестирования. Период тестирования 325 торговых дней.

Продается 100 контрактов. Большая стартовая сумма взята сразу с учетом усложнения конструкции и увеличения ГО.

Стратегия продажа опциона Пут (ссылка 3 и 4) + Дельта-хеджирование (BS). С комиссией.

Стратегия продажа опциона Пут + Дельта-хеджирование (не BS). С комиссией.

Дельта рассчитанная моим методом дает чуть лучший результат, более ровную Эквити, кроме момента резкого роста IV. (но она в простой продаже одного опциона и не должна давать сильно лучший результат)

Стратегия проданный Пут + Купленный Колл + Дельта-хеджирование (не BS). С комиссией.

Купленный опцион Колл снизил просадку в период резкого роста IV, но сделал Эквити менее ровной. И причина тому неправильно захеджированная дельта. Когда был продан только Пут, неправильно хеджировали только его, а добавив Колл внесли еще погрешность, да и тетту убавили.

Можно сразу выравнивать дельту опционного портфеля.

Продажа опциона Пут + «выравнивание другим опционом Пут» + дельта-хеджирование. (дельта опциона не BS). По сути Пут спред, но с дельта-хеджем.

Т.е. отдельно Риск-Реверсал и Пут-спред с дельта-хеджем не ахти, но вот объединив их.

Стратегия с учетом комиссий. Продажа опциона Пут + хеджирование опционом Колл + «выравнивание опционом Пут» + дельта-хеджирование. (дельта опциона не BS).

Теперь у нас есть проданный Пут и Купленный Кол. Есть волатильность, и есть потребность покупать и продавать опционы для выравнивания дельты своего портфеля. Есть растущая Эквити с малыми просадками, но оправдывающая расходы, и приносящая малую прибыль, на уровне банковского депозита.

Комиссии по фьючерсам и опционам.

Комиссию по фьючерсу забрать назад мы скорее всего не сможем. А вот комиссию по опционам вполне себе. Для этого нужно при покупке/продаже опционов не бить в бид/аск, а ставить лимитированные заявки и ждать.

Продажа опциона Пут + хеджирование опционом Колл + «выравнивание опционом Пут» + дельта-хеджирование. (дельта опциона не BS). Дневной график. Просадка в % от текущей суммы. Без комиссии по опционам.

Т.к. тестирование проводилось по часовым графикам, то возможности ММ были ограничены. Приведу смоделированные данные чуть более активной торговли.

График Эквити и Просадка итоговой стратегии. Продажа опциона Пут + хеджирование опционом Колл + «выравнивание опционом Пут» + дельта-хеджирование. (дельта опциона не BS). Дневной график. Просадка в % от текущей суммы.

Эквити и просадка в пунктах. Часовой график. (максимальная просадка от стартовой суммы 7%)

Гарантийное обеспечение.

Стратегия за другой период. 445 торговых дней.

Итог. Построена стратегия с приемлемой Эквити и просадкой. Более интересная доходность, чем при данном моделировании, может быть получена только на более мелких тайм-фреймах (такой задачи себе не ставлю). Теоретическая цель достигнута, есть понимание, какую конструкцию нужно собирать и как ей управлять, дальнейшая работа будет вестись на реальных торгах.

P.S. Комментариям всегда рад. Да и если есть вопросы – задавайте, я открыт для общения.

теги блога jk555

- DAX

- ipad

- Market Sentiment

- Sentiment

- Si

- xCFD

- акции

- Александр Михайлович

- анализ торговой системы

- аналитик

- аналитики

- Андрей Верников

- арбитраж

- банки

- биржа

- будущее

- Василий Олейник

- волатильность

- время - деньги

- газ

- Гном

- дельтахеджирование

- дисциплинированный трейдер

- доверительное управление

- доллар

- закон

- инвестирование

- инвестиции

- индекс ММВБ

- индикатор

- интрадей

- исследование

- история жизни

- итоги 2013

- итоги месяца

- клуб

- КОНКУРС

- кризис

- ликвидность

- лчи

- ЛЧИ 2013

- лчи 2014

- ММ

- Московская биржа

- настроение рынка

- нефть

- обвал

- обучение

- опрос

- оптимизация

- опционы

- опыт

- параметры

- паттерны

- Пенза

- перспективы

- планка

- поводырь

- портфель

- прогноз

- прогноз по рынку

- прогнозы

- продажа волатильности

- революция

- рейтинг

- робот

- роботы

- РТС

- рубль

- рыночный сентимент

- сентимент

- сентимент рынка

- спекулянты

- спрэды

- стратегии

- стратегия

- стратегия спекуляции

- тестинг стратегии

- Тестирование стратегий

- толпа

- Торговля без стопов

- трейдер

- трейдеры

- трейдинг

- Украина

- улыбка

- улыбка волатильности

- Управление капиталом

- фундаментальная оценка

- фьюерс ртс

- фьючерсы

- хеджирование рисков

- цитаты

- шорт

- шорт RI

- эмоции

Та же стратегия, но держим открытую конструкцию до экспирации и хеджим. Только если делать так, то денег нужно будет больше.

Чтобы было понятно, что будет при резком росте IV, внес изменения. В этом примере стратегию изменил так: при выходе из диапазона вниз закрываем купленный Колл, а проданный Пут хеджируем покупкой Пута через страйк вниз и тянем до экспирации. Наглядно видно, что при росте IV и падении фьюча стратегия становится покупкой волатильности, поэтому после резкого роста IV прибыль, а при падении просадка. Повторюсь — не нужно тащить до экспиры. Если вышли за рамки контролируемого диапазона, то нужно «свалить», если не вышли, то нужно хеджить вегу, но после того как заработали — не нужно ждать пока отнимут. Как-то так.

Разное количество точек для двух линий это особенность моего тестера, время проставлено для зеленой линии (забыл отфильтровать сделки по времени, а так как сделок разное количество, то зеленая линия получилась длиннее)

На риале то получается, или только на истории?

Вопрос такой: как вы эмулируете бид/аск на опцион в вашей программе?

На реале мой робот торгует уже года два или три, правда немного по другому. А бид/аск я не эмулировал. Все расчеты по теор цене биржи. Об этом подробно написано по ссыылке 1 и 2. Из практики известно, что бид/аск переодически бывает то выше, то ниже этой самой биржевой теор цены.

Модель какую-нибудь используете для расчёта греков? Или вы просто поправили дельту бс, добавив к ней сдвиг улыбки?

Это действительно не арбитраж, называют это обычно skew trading. Внимательней читайте википедию)

А вас ГО в ноль уходит и судя по график заходит в отрицательную зону. Вы го считали спаном?

Меня здесь не устраивает ещё вот что, вега не хеджится вообще. Вега задаёт же точно такую же направленность, только по волатильности. По идее здесь и с вегой надо работать также динамически как и с дельтой.

2 ставя лимитники рискуешь остаться с одной ногой и направленной позой…

3 много денех не пропихнуть

1. я года два в стаканах с роботом.

2. одной ногой? Проданный Пут? Так я знаю как управлять этой позицией :)

3. много? сколько по Вашему можно прогнать? И откуда такие цифры?

При этом ВЕГУ вы вообще не хеджируете, а работаете только с дельтой!?!?!

В РЕАЛИИ: по сути вы берете НАПРАВЛЕННУЮ стратегию Risk Reversal, причем всегда бычью! Вы продаете PUT 10.000 от центрального страйка, если вола выше, и покупаете CALL на 10.000 выше центрального страйка. Дальше хеджите дельту, причем всегда имея её слегка отрицательную в целом по позиции, если я правильно понял. То есть ПИЛА в диапазоне от страйка путов до страйка коллов выходит для вас убытком, который отжирает, то что вы получаете от распада тэты и снижения волы, и даже от самой сути позиции — возможного роста положительно дельты при росте БА выше страйка CALL :) Рост волы также несет УБЫТКИ, причем неограниченные :)

Куда ни плюнь — везде одни убытки.

БА ниже страйка PUT На 2500 — вы ловите лося на росте волы, ибо падение на 12500 это… :)

БА выше страйка CALL — все равно нет профита, ибо его убил хедж дельты.

Тот же хедж дельты скорее всего съел тэту, и даже падение веги, если только вы не продали 80 волу :)

Заработок идет чисто на том, что вола низкая, и будет или такой же или падать дальше, что реальность текущего рынка, но ничто не вечно. А стрижете вы ТЭТУ. При это отжирая у себя профит рехеджами и покупкой коллов. Для этого есть более подходящие стратегии :)))

Ибо ваша в случае роста волы и пилы, с сильными падениями вас просто разорвет :)

Работаете вы только с дельтой, причем если начнется падение то вам придется продавать все больше фьючей, и когда падение дойдет до вашего стоплоса вам надо будет ОТКУПИТЬ путы с ВЫРОСШЕЙ вегой.

«по сути вы берете НАПРАВЛЕННУЮ стратегию Risk Reversal, причем всегда бычью!»

— поясните откуда у вас такое предположение?

" Дальше хеджите дельту, причем всегда имея её слегка отрицательную в целом по позиции, если я правильно понял."

-это откуда стало понятно?

«Куда ни плюнь — везде одни убытки.»

-Где?

«БА ниже страйка PUT На 2500 — вы ловите лося на росте волы,»

-Где лось?

«Заработок идет чисто на том, что вола низкая»

-Подразумевалось, что вола низкая или высокая — не важно должно быть.

" А стрижете вы ТЭТУ." — это если только продажа Путов.

«При это отжирая у себя профит рехеджами и покупкой коллов»

— задача не купить Колы, чтобы они тетту сожрали, а кипить/продать. Дешево купили, дорого продали.

«Ибо ваша в случае роста волы и пилы, с сильными падениями вас просто разорвет „

-Выход из позиции при уходе ниже/выше определенного диапазона сделан только для того, чтобы не включать в моделирование роллирование и переход к торговле другими страйками, а так, при росте волы и уходе из диапазона все будет в норме. Я тестировал и этот вариант — все в порядке, но чтобы правильно хеджить нужно будет переходить в другие страйки. Если не роллировать, а продолжать хеджить, то тоже все хорошо, и даже лучше, но денег для поддержания позиции нужно больше, или же нужно сократить количество проданных путов. Но Лучше роллировать.

Следую тому, что вы написали:

Продаем 100 PUTов 130 страйк января — ну скажем по 1190 пунктов и IV 24.36%

Покупаем 100 CALL 150 страйк января — 920 пунктов IV 19.13%

Дельта позиции — 34.5.

И такая позиция сама по себе НАПРАВЛЕННАЯ И БЫЧЬЯ. ВСЕГДА.

Её вы перекрываете или какими то другими опционами — какими не указано, так что этот вариант не могу использовать, или фьючом, о чем написано. Значит шорт 35 фьючей.

И что вы имеете?

Просто смоделируйте те или иные сценарии…

Просто для примера рынко начинает ходить на 135 и обратно, и снова туда и обратно, и снова туда обратно, и наконец резко падает на уровень 128.000 а IV путов подскочет скажем до 40:)

Посчитайте убыток, и вы поймете о чем я.

Разговоры, что я буду покупать дешево а продавать дорого, конечно прекрасны. Только вот кто вам даст купить дешевле чем вы продали, и продать дороже чем вы купили? :)

На счет роллирования: если в озвученном ценарии вы говорите ОК, я роллирую это = вы фиксанули убыток, и открыли новую сделку в НАДЕЖДЕ, что она покроет этот убыток и принесет еще какой профит. И роллировать (УСРЕДНЯТЬСЯ/держать убыточную позу платя за каждый ролловер) вы сможете пока есть запас денег. Как показывает практика обычно деньги заканчиваются в самый непоходящий момент :)

«Покупаем 100 CALL» — про 100 Колл это Ваши домыслы, я нигде не писал 100 Колл.

«Дельта позиции — 34.5.» — это Вы так посчитали по BS? Я же написал, что я по другому дельту рассчитываю.

«И такая позиция сама по себе НАПРАВЛЕННАЯ И БЫЧЬЯ. ВСЕГДА. » — в Вашем примере может и так, в моем написано, что позиция нейтральна по дельте, по моей дельте.

значит употребив термин RISK REVERSAL вы не совсем опняли, какую позу он обозначает.

давайте проще на -100 PUT130Январь сколько CALL вы купите и в каких страйках чтобы ВАША ДЕЛЬТА была нейтральной?

а то сложно понять чем вы управляете, не понимая исходников. :)

«A risk-reversal consists of being short (selling) an out of the money put and being long (i.e. buying) an out of the money call, both with the same maturity.»

В этом смысле это риск реверсал, а дальше просто управление им. :) Я правильно понимаю, что если в позиции соотношение проданных и купленных не совпадает, то это не RISK REVERSAL? по Вашему так?

классика RR это диапазонный форвард. как раз -100 и +100 например с разными страйками но одной датой исполнения.

то что вы описали это на мой, например взгляд как раз диапазонный форвард на 50 опционах пут и колл, + к этому еще просто продано 50 путов.

что происходит дальше с позой в описать не можете, ибо это видимо ноухау, но на УРОВНЕ ДАНО это странный подход для того чтобы торговать ВЕГОЙ :)

я попробую перечитать еще раз с самого начала, возможно что-то интересное увижу, тогда смогу возможно что-то прокомментировать.

— давайте конкретный период в истории я вам дам картинку за этот период.

— у меня робот торгует не первый день, дают! :) иногда дают только в одну сторону, вот тогда и «тащим» портфель до выгодного момента, попутно собирая тетту.

— не верные рассуждения. Я фиксанул то, что есть, и открылся в других страйках, дабы было легче управлять позицией и менее затратней в ГО. Если Вы внимательно читали, то я писал о том, что это арбитрах. Волатильность опциона против «справедливой» волатильности. Если вола опциона стала условно «справедливой», то тащить позу дальше нет смысла. Так вот когда цена выходит из моего диапазона, то чаще всего не имеет смысла оставаться в этой позе это раз, и позиция уже принесла прибыль это два, а если есть и убыток, то он не будет большим это три.

-поэтому и есть правила когда нужно держать позу и есть в этом экономический смылсл, а когда лучше закрыться независимо от результата.

Токо итог этой стратегии у Панды по слухам не очень блистателен, но я лично не проверял, слухи могут врать. проверял я другое у этой стратегии действительно есть слабая точка киллер (особое стечение рыночных движений). она маловероятна но мне пощасливилось на неё попасть. поэтому я лично за что нить более простое, при тех же рисках

Вы, кстати, путаете комиссию и проскальзование

Ровная дельта — это когда у вас такой портфель опционов, в котором вы можете захеджировать дельту и не понести убытков при движении фьючерса. Если продать Пут и выровнять дельту по BS, то при движении вверх фьючерса будет убыток, а при движении вниз прибыль — значит дельта «неровная».

«Ровная дельта — это когда у вас такой портфель опционов, в котором вы можете захеджировать дельту и не понести убытков при движении фьючерса.» — и как вы подбираете вегу и гамму, чтобы реализовать такую утопию?

вегу и гамму я не подбираю, они сами становятся правильными. я дельту считаю сразу так, чтобы было понятно все. вот есть вариант корректировать дельту на вегу, а у меня ненадо вегу считать, нужно лишь выровнять дельту, тогда и вега будет захеджирована.

Вега всегда отрицательна, кроме очень редких случаев. Мне кажется, что вы вообще не читали :) Я много раз писал про то, что я большую часть времени продаю Пут :)

-на графике по левой шкале синяя линия это гамма на большом участке :)