SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. karapuz

Хотели как лучше, а получается Зимбабве. Про ситуацию с европейским государственным долгом.

- 25 мая 2013, 15:22

- |

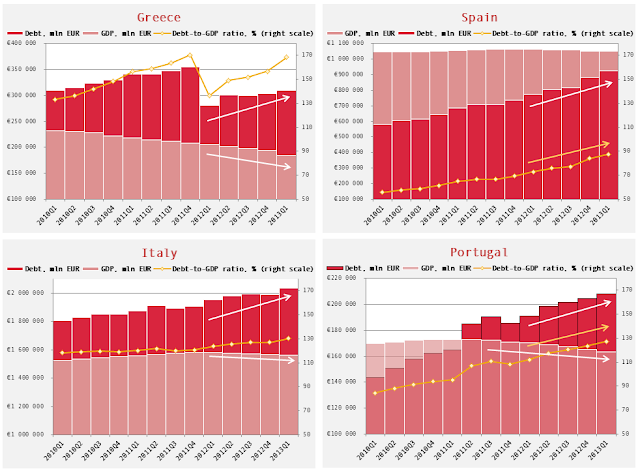

3 года, прошедшие с момента активного начала европейского долгового кризиса, несмотря на все усилия по «мерам экономии», «пакетам помощи» и прочему, не принесли никаких позитивных результатов. Напротив, результаты прямо противоположные:

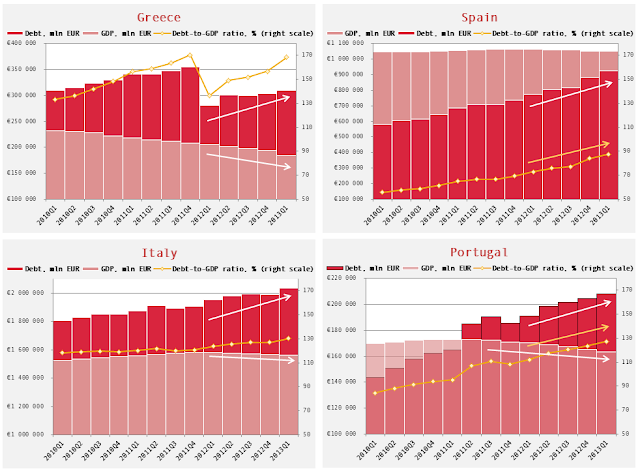

Благодаря стараниям господина Драги произошёл полный отрыв долгового рынка от реальной ситуации с долговой нагрузкой. При том, что объективное положение становится хуже, долговая нагрузка всё выше, а ВВП всё ниже, доходности государственных облигаций ведут себя так, как будто всё нормально:

(источник)

Получается, что неограниченная оферта по выкупу гособлигаций, предоставленная ЕЦБ, позволяет европейским свинкам рефинансировать свои долги по выгодным ставкам, вот только это не идёт им впрок и здесь большая разница между ними и, скажем, США. Если там увеличение госдолга сопровождаетсяростом экономики, то здесь увеличение госдолга сопровождается сокращением экономики. Попросту говоря, благоприятные условия, созданные на долговом рынке, используются поросятами вовсе не для стимулирования экономического роста, а для тупого продолжения Понци-схемы.

А это — прямая дорога в Зимбабве. Привет еврокомиссарам. Происходит именно то, чего так хотела избежать фрау Меркель и кoмпания. За что боролись, на то и напоролись.

http://karapuz-blog.blogspot.com

Источники:

Eurostat;

http://www.ekathimerini.com/4dcgi/_w_articles_wsite2_1_22/05/2013_500143;

http://economia.elpais.com/economia/2013/05/20/actualidad/1369041773_020049.html;

http://papers.ssrn.com/sol3/papers.cfm?abstract_id=2265794;

htl.li/lhppV

- Долговая нагрузка Испании, Италии, Португалии и Греции нисколько не сокращается, а наоборот увеличивается. В 1-м квартале 2013 г. отношение госдолга к ВВП всех этих стран достигло новых исторических максимумов (кроме Греции, там просто на предыдущий максимум вернулось);

- При этом, номинальный ВВП всех этих стран неуклонно сокращается, а общая сумма долга неуклонно растёт и на исторические максимумы вышли не только относительные значения госдолга, но и абсолютные.

Благодаря стараниям господина Драги произошёл полный отрыв долгового рынка от реальной ситуации с долговой нагрузкой. При том, что объективное положение становится хуже, долговая нагрузка всё выше, а ВВП всё ниже, доходности государственных облигаций ведут себя так, как будто всё нормально:

(источник)

Получается, что неограниченная оферта по выкупу гособлигаций, предоставленная ЕЦБ, позволяет европейским свинкам рефинансировать свои долги по выгодным ставкам, вот только это не идёт им впрок и здесь большая разница между ними и, скажем, США. Если там увеличение госдолга сопровождаетсяростом экономики, то здесь увеличение госдолга сопровождается сокращением экономики. Попросту говоря, благоприятные условия, созданные на долговом рынке, используются поросятами вовсе не для стимулирования экономического роста, а для тупого продолжения Понци-схемы.

А это — прямая дорога в Зимбабве. Привет еврокомиссарам. Происходит именно то, чего так хотела избежать фрау Меркель и кoмпания. За что боролись, на то и напоролись.

http://karapuz-blog.blogspot.com

Источники:

Eurostat;

http://www.ekathimerini.com/4dcgi/_w_articles_wsite2_1_22/05/2013_500143;

http://economia.elpais.com/economia/2013/05/20/actualidad/1369041773_020049.html;

http://papers.ssrn.com/sol3/papers.cfm?abstract_id=2265794;

htl.li/lhppV

61 |

Читайте на SMART-LAB:

NZD/CHF: Медведи возвращаются к ударным трудам?

Кросс-курс NZD/CHF протестировал ключевую область сопротивления, сформированную между уровнями 0.4622 и 0.4663, достигнув даже ее верхней границы....

22:08

теги блога karapuz

- aapl

- CDS

- commodities

- es

- EURUSD

- nikkei

- QE

- RIM1

- S&P500

- SPX

- valuation

- акции

- аналитика

- банки

- безработица

- бонды

- валюты

- ВВП

- веселье

- волны эллиота

- выборы

- газ

- газпром

- госдолг

- Греция

- дивиденды

- дисбалансы

- долги

- долгосрочные инвестиции

- доллар

- евро

- еврозона

- европа

- европейский долговой кризис

- ЕЦБ

- золото

- инвестиции

- индекс РТС

- индексы

- индикаторы

- интрадей

- инфляция

- ипотека

- ирландия

- историческая аналогия

- йена

- кипр

- Китай

- консенсус

- конспирология

- кризис

- кукловоды

- макро

- макроэкономика

- мастер банк

- мировая закулиса

- нефть

- новости

- обзор рынка

- облигации

- ожидания

- опрос

- оффтоп

- полезные ссылки

- политика

- политические риски

- предатели

- природный газ

- прогнозы

- психология

- Путин

- пшеница

- Россия

- РТС

- рубль

- рынки

- рынок

- сипи

- спекуляции

- ставки

- статистика

- сша

- теория заговора

- теханализ

- товары

- торговый план

- трейдинг

- тренды

- фа

- философия

- ФР РФ

- ФРС

- фундаментальный анализ

- фьючерсы

- центробанки

- цены

- шорты

- экономика

- юмор

- япония

Когда Драги «победил кризис», я в тот же день (в сентябре 2012) написал вот это:

smart-lab.ru/blog/74392.php

И до сих пор не понимаю: на что они рассчитывают?

что будет если монетарный стимул снова увеличат? мой ответ — при текущих условиях он только увеличит инфляцию и больше ничего.

что будет если монетарный стимул не станут увеличивать? ответ — доходности взлетят обратно и сокращение экономик пойдет по дефляционному пути.

Они стату не хуже наших рисуют.

И не надо Зимбабву сравнивать с США и Европой, разные структуры экономики.

Условия разные, время разное.

Да даже по тупому, из чего состояло ВВП тогда и сейчас смотреть надо. Потребительская корзина другая.

Если совсем тупо, тогда столько машин не было.

Грубо говоря, если банк выдает кредит, обеспеченные реальными деньгами лишь на 10 %, что делает банк, эмитирует валюту, а если банк выдает таких кредитов 10-ки тысяч, получается он берет на себя функции печатного станка.

В общем сейчас экономика немного сложнее функционирует.

Если у вас долговая дыра в 10 раз больше, чем скорость печатания денег, вопрос, что тогда будет происходит с денежной массой ????????? Правильно, дифляция. Что мы сейчас и наблюдаем в мировой экономике. И никакой инфляции и даже предпосылок и в помине нету.

Они 5 лет деньги поток выпускают, назовите базовые активы, выросшие в цене выше уровня 2008 года ????

Мы ведь на рынке торгуем риски.

Запустили не запустили — это не суть. Важно, что дали понять, в ближайший год-два сделают всё, чтобы не допустить крах на долговом рынке. Этого достаточно, чтобы изменить фактор риска и соответственно цену.

— потому что растут ожидания сокращения QE и растут доходности естественной альтернативы — американских трежерей

— потому что подрастают доходности другой альтернативы — японских бондов

— потому что основные размещения прошли и теперь задача кому бы сбагрить натаренное — значит надо заставить ЕЦБ запустить программы выкупа (и если он это сделает, то доходности может и не начнут сильно расти, зато евро вхлам)

— потому что тезисы райнхард и рогоффа были дезавуированы совсем не просто так, а чтобы заставить немцев смягчить те самые условия по «жесткой экономии», которые они формулируют для обращающихся за помощью

— потому что китай только что очередной раз поругался с европой по поводу антидемпинговой политики и будет давить чтобы антидемпинговые барьеры смягчили www.ibtimes.co.uk/articles/471175/20130525/li-keqiang-china-eu-switzerland-huawei-zte.htm

да зачем нам японцы)

достаточно среза рейта Франции к примеру (давно пора).

Там вообще бредовая ситуация.

Ну, Конст Суд Германии по ОМТ и так понятно, посмотрим.

Выборы в Германии могут поставить крест на этой вербальной программе ОМТ.

Вариантов море на крах этой пирамиды ГКО.

Любой скандал в Еврозоне, любые выборы с вариантом прихода к власти антиевропейских партий… и по факту отток денег с депозитов и получим Кипр-2.

Во всех странах Еврозоны самая популярная игра: покажем фигу Германии, простим наши долги и выйдем из зоны евро.

Вот Франция к июлю хочет заморозить пенсии на 2 года, с учетом что Олланд победил Саркози ток на обещаниях отмены пенсионной реформы это так просто не пройдет.

Испания бунтует, может быть смена правительства.

Греция.

В Италии вообще неприродная коалиция и явно долго не продержится.

Вся Еврозона сидит на пороховой бочке, подпалила шнур и болтает ножками…

Спасти всё это может ток банковский союз, СШЕ и евробонды.

Но пока они договорятся: пирамида рухнет, уж слишком длителен процесс достижения договоренностей в Еврозоне.

globaleconomicanalysis.blogspot.ru/2013/05/beppe-grillo-supports-referendum-on.html?utm_source=feedburner&utm_medium=feed&utm_campaign=Feed:+MishsGlobalEconomicTrendAnalysis+(Mish's+Global+Economic+Trend+Analysis)

а по второй части — я не согласен что евробонды это выход. они ничему не помогут в текущей ситуации. выход только один — восстановить каким-то образом экономический рост. пока что у них это категорически не выходит. а без этого любое увеличение финансирования только к росту цен приведет и всё.

не, евробонды как просто евробонды ни к чему не приведут.

А вот евробонды при создании Соединенных Штатов Европы совсем другой разговор.

Германии больше всех выгодна зона евро (кста, именно «зона» по факту уже, как назовешь то и получишь))))

Иначе курс марки будет запредельным.

Ну вот и дотируйте слабые страны в обмен на курс евро.

Все падения евродоллара были на опасениях развала Еврозоны.

Никто ж не боится распада США, но там тоже есть сильные и дотируюмые штаты.

При создании СШЕ отпадут игры с электоратом на отсоединении отдельных стран от Еврозоны.

Но Испании и Италия не подписали намерение к более полной интеграции зимой.

А им наиболее выгоден выход из зоны евро, особенно Италии.

Грилло во многом прав…

Банковский союз?

Все «за».

Ток южные страны просто «за», а Германия через интерграцию, через создание бюджетов в едином центре Еврозоны.

И это правильно, ибо им сегодня дай деньги, а завтра выйдут из Еврозоны, а главный смысл банковского союза это вливание денег минуя включения в госдолг.

Драги, кста, ночью с четверга на пятницу восхищался готовностью Германии и Франции отказаться от суверенитета, что Еврозона движется к слиянию…

Лучше б он с Италией родной поговорил)

рынок не ошибается.

просто идет кэрри на ГКО Испании+Италии, причем не извне, а покупают банки Еврозоны на деньги ЕЦБ.

Нет долгового кризиса пока есть программа ОМТ, гарантирующая долги южных стран.

Но всему есть предел, есть разумные соотношения риск-доходность и ГКО Испании и Италии опустились ниже приемлемой планки риск-доходность по своим ГКО.

Сколько хотел Рахой при запуске ОМТ в качестве фискированной доходности по 10-леткам? 4,5%.

Вот низ доходностей ГКО Испании+Италии.

И это при наличии возможности (пусть и вербальной) программы ОМТ.

А ниже уже пузырь.

А предположим, что 11-12 июня Конст суд Германии поставит крест на программе ОМТ или зависимость её запуска от воли парламента Германии?

Пойдем опять к 7% по доходностям ГКО Испании+Италии, срез рейтов…

По итогу увидим Кипр дубль 2, ток в исполнении банков Италии и Испании, в закромах которых полно собственных ГКО.

Карточный домик.

А Франция, которая давно не соответствует риску-доходности между своей экономикой, госдолгом и доходностями ГКО будет вишенкой на торте.

ГКО южных стран дешевле себестоимости на данный момент.

И это пузырь.

И как любой пузырь он лопнет.

"— потому что основные размещения прошли и теперь задача кому бы сбагрить натаренное — значит надо заставить ЕЦБ запустить программы выкупа (и если он это сделает, то доходности может и не начнут сильно расти, зато евро вхлам)"

))))))))))))

Тут интересная ситуация, совсем не факт, что евро будет падать при начале запуске программы ОМТ, ведь евро валюта риска, есть корреляция с золотом, т.е. при надувании пузыря евро тож сможет расти.

Потом, лично у меня, взгляд спекулянта.

Банки Еврозоны начнут очищать от токсичных собственных ГКО: это плюс, значит банки смогут ещё покупать свои ГКО и сливать их ЕЦБ и стабфондам)))

Т.е. первая реакция скорее будет положительной и евро вырастет пр запуске ОМТ.

Но, мы ж помним, что размер стабфондов Конст суд Германии ограничил волей парламента Германии в прошлом году, а чтобы охватить и первичный и вторичный рынок ГКО одного ЕЦБ мало (мандат не позволяет).

Поэтому по итогу всё упирается в существующий размер стабфонда, а дальше куда Германия пошлет (а она пошлет))).

И тогда уже коллапс одновременно и по доходностям южных стран и евро вертикально вниз.

Так что радость в любом случае будет недолгой, ибо не может быть программа ОМТ неограниченной, как заявлял Драги.

Ну, это при условии, если Конст суд Германии не обрубит возможность программы ОМТ как таковой на корню 11-12 июня.

Тогда всё закончится гораздо раньше и паритет будет быстро ещё к осени.

ну доходности снизились и рынок смотрит спокойно ибо пока есть кэрри на гарантированных ГКО не ток странами, их иммитирующими, но и ЕЦБ+стабфондами.

А дальше что?

Ну загрузились уже банки Испании+Италии (и не только) своими ГКО под завязку на деньги вкладчиков и ЕЦБ, а дальше что?

Есть шансы, что доходности дальше падать будут?

НЕт таких шансов, ибо ВВП в глубоком минусе, безработица там же, полный коллапс, уже при данных доходностях нарушено соотношение риск-доходность.

И тут Кarapuz прав, пришло время сливать это всё ЕЦБ.

А Германия иск в Конст Суд…

И тут два выхода: или Конст суд Германии обрубит всё и камнем вниз или таки запустят ОМТ (ибо денег у банков Еврозоны покупать ГКО дальше нет, гейм овер)

Или запускаем ОМТ, выкупаем ГКО южных стран и тянем до создания банковского союза.

А банковский союз возможен ток при потере суверинетета.

А зачем это Италии и Испании?

Сливаем ГКО ЕЦБ и стабфондам, бунтуем и выходим из зоны евро…

В обоих вариантах крах, развал и паритет евродоллара.

Ток в первом сразу и честно, а во втором нас ещё помучают…

Не, есть вариант, что все честно сдадут свой суверенитет и Еврозону ждет СШЕ и банковский союз.

Но, наблюдая за методами решения проблем в Еврозоне с 2010 года и скоростью принятия решений, какие шансы на счастливый конец?)

отож

программа ОМТ так и не запущена, но именно она развернула от 1.204Х вверх.

И именно поэтому Драги хотели дать орден...)))

человек года)

Драги нельзя не восхищаться в этом плане, так вербально развернуть рынки…

Теперь в Еврозоне предпочитают помалкивать больше)

Ну, кроме ГКО Драги хочет выкупать прочие активы, Германия уже протестует, посмотрим…

«зачем же им сливать их? у них нет совершенно никакого желания кредитовать частный сектор — его риски банки очень высоко оценивают. А задача ЕЦБ заставить банки искать возможности по кредитованию экономики, а не сидеть в гос бумагах. Потом кэрри в евро нет, валюта не падает, ЕЦБ активы не выкупает»

— кэрри в евро нет, ибо евро сама по себе уже валюта фондирования, но сейчас кэрри очень избирательно, он есть в иене (идет переход с доллара как валюты фондирования на иену в рамках именения перспектив монетраных политик ЦБ Японии и ФРС, т.е. кредиты в долларе возращают и набирают аналогичные в иене)

Но есть кэрри (уже можно сказать «было», ибо доходности ГКО Испании+Италии ниже себестоимомти по отношении к состоянию экономик этих стран)

А зачем сливать это уже вопрос разницы Вашего и моего взгляда на рынок.

У меня спекулятивный взгляд на рынок, я изначально считаю что на рынке в основном преобладает жажда кэрри, т.е. взять дешевые деньги, понимая что монетарная политика страны данной валюты будет мягкой и валюта будет падать, и вложить их в что-то, что на каком-то отрезке времени будет расти.

Экономика во всем мире замедляется, поэтому нет сейчас природных вложений капитала.

Есть кэрри, надуваем пузырь, когда пузырь готов лопаться: деньги уходят в другое кэрри (иногда не успевают и получается одновременный выход толпы в одну узкую дверь как было с Леман)

Так вот программа ОМТ (вербальная, но какая разница)) дала спекулянтам прекрасный повод для кэрри на ГКО Испании+Италии.

Но уже пузырь надут, падать доходностям больше некуда при данном состоянии экономик данных стран.

Поэтому варианта два:

— или ЕЦБ «втянет» пузырь в себя

— или Конст суд Германии поставит точку в возможном запуске ОМТ и все начнут выходить через узкую дверь…

А держать ГКО южных стран у себя на балансе… до погашения, рассчитывая на дальнейшее снижение доходностей (ну или на флет около 4%) я б лично как инвестор не стала.

Деньги заемные, при любом новом инциденте в Еврозоне (а там их может быть масса): доходности пойдут в рост.

Да, Драги удешевил деньги, снизив предельную ставку до 1%.

И продлил сроки выдачи кредитов ещё на год.

Это дает ещё задел, но он мал.

Продолжать покупать ГКО Испании+Италии при такой доходности уже невыгодно.

Значит рост по-любому, даже и без новых коллапсов

природа этих сил спекулятивная.

кэрри.

намерений Драги было достаточно, чтобы ГКО проблемных стран Еврозоны замедлили свой рост.

Остальное сделали сами банки Еврозоны, покупая свои же ГКО.

Но, согласная с Кarapuzом, что рынок всегда проверяет готовность к интервенциям глав ЦБ.

Писала ранее, что рынок проверит и готовность запуска ОМТ ходом к 1.2040 и готовность Драги снизить депозитную ставку в минус ходом выше 1.3711.

Правда Еврозоне настолько нужен дешевый евро, что Драги может снизить депозитную ставку и без перехая.

Не верила ранее, но уже почти готова поверить, что данная глупость снижения депозитной в минус может быть и до перехая 1.3711, ибо есть подозрение, что Драги хочет перевести евро в диапазон 1.0-1.3 (и 1.3 очень дорого уже для Еврозоны, мне трудно свыкнуться с этим пока)

Но проверять готовность запуска ОМТ скоро пора будет (несправедлива доходность южных стран уже), правда Конст суд Германии может отложить или ускорить этот процесс.

Он раздал деньги и компании на деньги ФРС покупали свои акции на лоях после Лемана.

Так развернулся фондовый рынок США)

Драги работает по аналогичной модели, ток пытается все это сделать в рамках мандата ЕЦБ (получается плохо).

Но США одна страна, а в Еврозоне хаос, каждый день призывы на выход…

Причем в США одно мнение по выходу из трудной ситуации, а в Еврозоне минимум 2, и мнение донора (Германии) отличается от мнения просящих.

В общем, не завидую Драги.

Один человек не может долго балансировать при такой разнице интересов.

а европе это не удается.

и пока это не удается никакие союзы, евробонды, банковские объединения и прочие танцы с бубном НЕ помогут.