t.me/volnovoy_analiz

Авто-репост. Читать в блоге >>>

Ожидаемое участие в рабочей силе в США к концу 2023 года составит 62,4% (против 62,3% ранее), а затем начнет снижаться в 2024 году. Так нам сообщают аналитики из Goldman.

Прогноз уровня безработица составит всего +0.2п.п или 3.6% в конце 2023 года. (последние данные 3.5%)

Я задаюсь вопросам, как Goldman оценивают в целом участие в рабочей силы? и вот к чему я пришол.

⚡️ Ключевые события

Закон, являющийся частью амбициозных планов Европейского Союза по обеспечению углеродной нейтральности 27 членов союза к 2050 году, направлен на стимулирование автопроизводителей к удвоению производства электромобилей. Многие автопроизводители уже пересматривают свои модельные ряды, чтобы включить в них больше автомобилей, работающих на аккумуляторах.

— Обновление портфелей больших игроков

Майкл Бьюрри купил 50 000 ADR акций Alibaba (9988.HK) и 75 000 акций китайского ритейлера JD.com (JD) по состоянию на 31 декабря, а компания Appaloosa Дэвида Теппера увеличила свою долю в Alibaba Group Holding Ltd. с 90 000 акций до 100 000. Инвестиционный конгломерат Уоррена Баффета продал чуть менее 51,77 млн бумаг TSMC, сократив позицию на 86%.

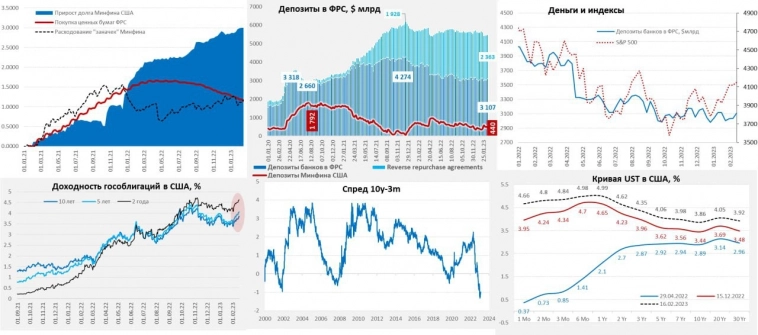

— Правительство США рискует получить беспрецедентный дефолт уже в июле, если не будет повышен потолок долга, предупредило Бюджетное управление Конгресса на фоне усиливающейся словесной войны между Белым домом и республиканцами в Конгрессе по поводу повышения лимита заимствований. CBO, беспартийное правительственное агентство, в среду спрогнозировало, что если потолок долга, законный лимит на заимствования правительства, останется неизменным, то «способность правительства брать займы с использованием чрезвычайных мер будет исчерпана в период между июлем и сентябрем 2023 года».

Йеллен или Пауэлл, QT или QE, сильный доллар или слабый доллар, глобальная финансовая система, тем не менее, обречена.

Мы либо ужесточаем облигации и, следовательно, фондовые рынки до свободного падения и экономической катастрофы, либо ослабляем и снижаем ликвидность до инфляционного кошмара.

Как я уже много раз говорил: выбирайте яд — депрессию или гиперинфляцию.

Или, возможно, и то, и другое… а именно стагфляция.

В любом случае, конечно, Пауэлл и американская экономика теперь обречены. И виноваты в этом только Гринспен, Бернанке, Йеллен, он сам и годы фантазий о щелчке мышью.

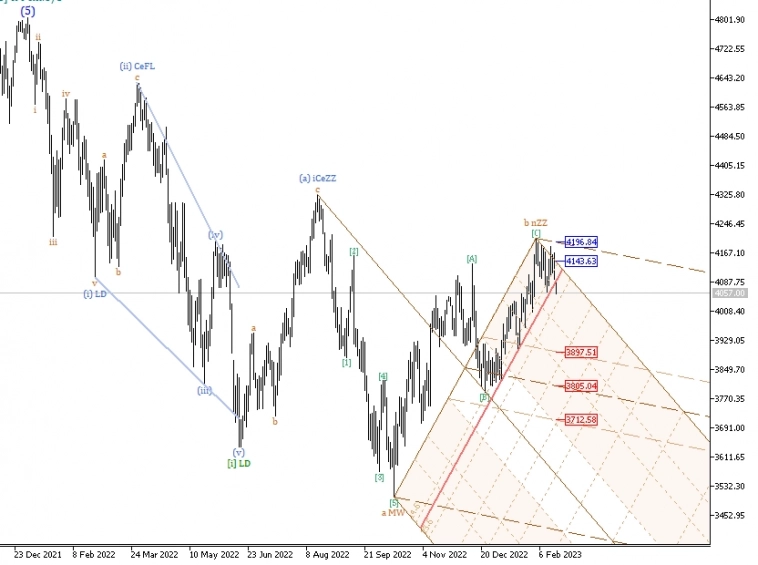

Напомню, что мы зашли в шорт по СП500 на уровне 4146 и в SPYF по 409,16. Продолжаем его удерживать.

Бычки очень упрямы и пытаются вытащить инструмент наверх, и в принципе у них это получается — даже я засомневался в адекватности шорта в настоящее время. Однако сомнения лишь подтверждают правильный ход моих мыслей.

Линию тренда на дневке-недельке мы так и не пробили. Уровень 4150 для быков выглядит крепким сопротивлением.

На м30 на данный момент ситуация шортовая поэтому жду снижения. Не забываем, что у нас обязательно стоят стоп-лосс на уровнях 4180 и 415,50 соответственно.

dzen.ru/profile/editor/id/63dbaa81381fa678081a49f6/publications

Последнее время всё чаще звучат заявления о возможном техническом дефолте в США в июне-сентябре если конгресс не повысит потолок госдолга

Напомню, что 19 января, США достигли установленного лимита госдолга в $31,4 трлн, после чего Минфин США объявил о «периоде приостановки выпуска долговых обязательств», что позволяет принимать чрезвычайные меры для заимствования дополнительных средств, не превышая установленный лимит.

❗️Если конгресс будет затягивать с повышением потолка госдолга, то может произойти технический дефолт и это приведёт к остановке работы всех гос. учреждений и падению на рынке, такое уже было в 2011 году.

🏦 НО! Не стоит особо сильно переживать по этому поводу, подобные разговоры уже были в 2021 году, когда тоже конгресс не хотел повышать потолок госдолга, в итоге всё повысили и забыли, так что угроза технического дефолта в США сильно преувеличена.

⚡️ Ключевые события

— Новые требования США заставят Tesla открыть свои сети зарядки для конкурентов, сообщает Reuters.

Если она этого не сделает, то может упустить возможность получить субсидии на зарядные устройства в размере $7,5 млрд, запланированные Байденом.

— Джордж Сорос вкладывает деньги в Tesla и другие рухнувшие акции

Soros Fund Management увеличил долю в Tesla, Peloton, занял новые позиции в Carvana, GM, криптовалютах и сбросил Zoom и Twitter в четвертом квартале. Фонд также купил миллионы акций для новой доли в поставщике облачного программного обеспечения Fastly, акции которого в понедельник выросли на 27% после повышения рейтинга от аналитиков BofA.

— Генеральный директор Goldman Sachs Дэвид Соломон предупредил, что экономическая неопределенность остается высокой, но лидеры бизнеса, похоже, настроены более оптимистично, чем в прошлом году.

«Я думаю, что это будет, знаете ли, извилистый, поворотный путь, чтобы пройти через все это и выйти на другую сторону, но я думаю, что шансы на более мягкую посадку сейчас выше, чем шесть-девять месяцев назад», — сказал он на конференции Credit Suisse.

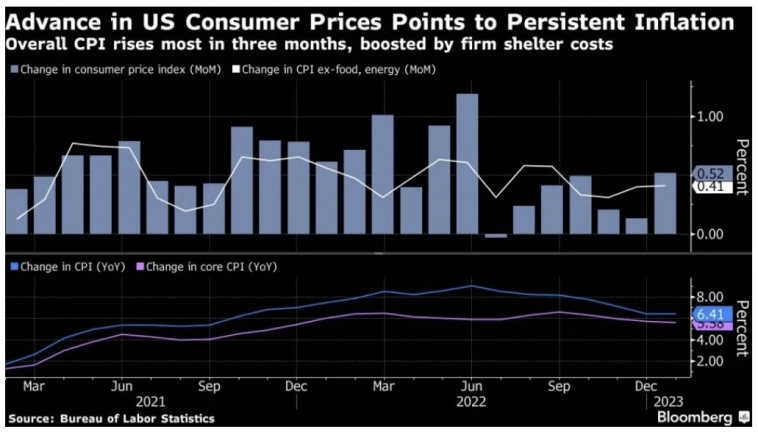

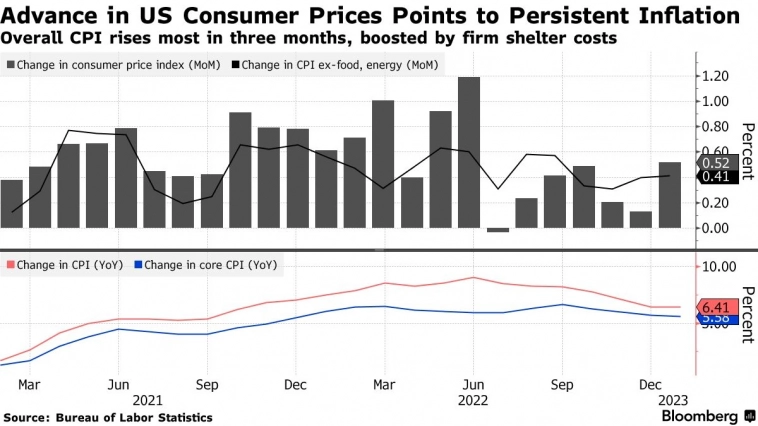

Возобновление давления на ФРС с целью усилить борьбу с инфляцией в условиях все еще устойчивой экономики заставляет профессионалов Wall Street переосмыслить ландшафт торговли акциями.

После того, как во вторник вышел тревожный отчет по потребительским ценам, инвесторы в облигации усилили ожидания того, что процентные ставки перешагнут отметку 5% и останутся на ней. Доходность двухлетних казначейских облигаций выросла еще больше, а прогнозы на снижение ставок в этом году практически исчезли, что стало поворотом по сравнению с «голубиными» прогнозами, сделанными всего несколько недель назад.

Картина не столь однозначна в акциях, где быки и медведи спорят о том, что важнее: рост ставок или экономика, которая в прошлом месяце расширялась достаточно быстро, чтобы создать полмиллиона новых рабочих мест. Торги во вторник отразили каждую сторону дебатов: S&P 500 сначала подскочил, затем упал, затем снова подскочил, так как трейдеры взвешивали все еще высокие потребительские цены против последних экономических данных и данных о доходах, которые дают скудные признаки серьезного замедления.

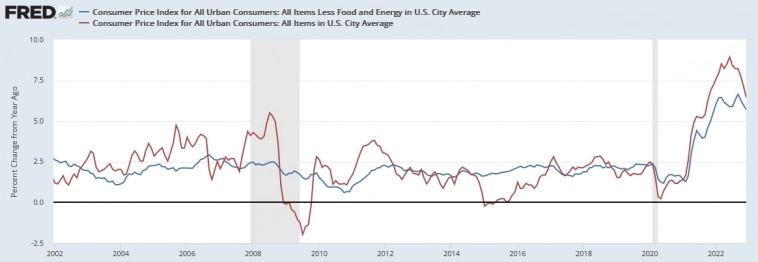

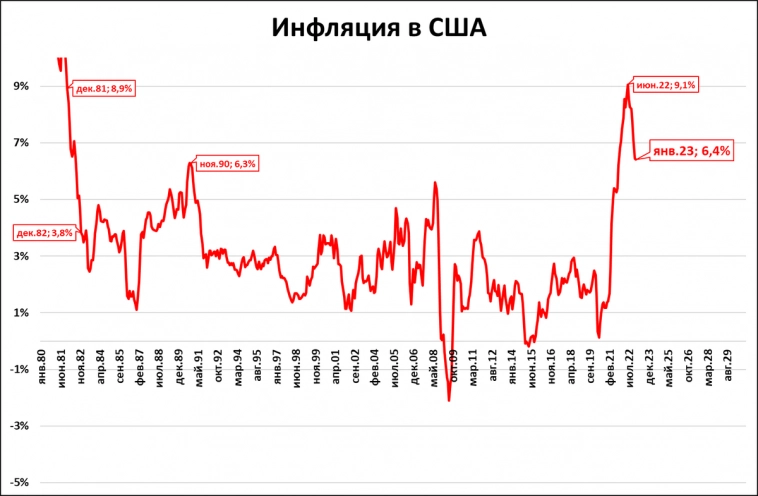

Годовая инфляция в США снижается, но денежная масса пока растёт медленнее цен (= сжимается в реальном выражении).

Инфляция в США в январе снизилась до 6,4% (6,5% месяц назад).

Рост цен стабилизируется на уровне около 6 — 6,5%.

Денежная масса отстаёт от ценСтатистика денежной массы за январь будет известна позже, в конце февраля. В декабре денежная масса падала (-1,4%).

Headline-CPI YoY инфляция в США снизилась в январе 7-й месяц подряд до 6,4%, но темпы снижения начинают замедляться. Инфляция оказалась выше, чем предсказывали экономисты. Ожидалось, что Headline-CPI YoY покажет рост цен на 6,2%. Headline-CPI MoM вырос на 0,5% в январе, что является самым большим скачком с июня. Это соответствует прогнозам экономистов, но отражает продолжающийся рост цен в широком спектре категорий.

Core CPI, который не учитывает такие категории как продукты питания и энергоносители — вырос на 0,4% MoM и на 5,6% YoY. Данные месяц к месяцу также оказались такими, как ожидали экономисты, а в годовых цифрах данные по базовой инфляции оказались выше по сравнению с прогнозом в 5,5%.

Таким образом, оба годовых показателя снизились, но меньше, чем ожидалось, а месячные данные вышли ровно как прогнозировалось. Пик текущего цикла инфляции в США составил 9,1% в июне.

Комментарии Wall Street:

Джон Плассард, специалист по инвестициям в Mirabaud:

⚡️ Ключевые события

— Компания OpenAI, поддерживаемая Microsoft, не допускает пользователей в Китае к своему хитовому приложению ChatGPT, но приложение вызывает огромный интерес в стране, и компании спешат интегрировать технологию в свои продукты и запустить конкурирующие решения

— Фьючерсы на нефть марки Brent упали во вторник примерно до 86 долларов за баррель, отступив от более чем двухнедельных максимумов после того, как США объявили о планах высвободить 26 миллионов баррелей нефти из стратегических запасов, противодействуя влиянию сокращения добычи в России и восстановлению спроса в Китае.

— Экономисты ожидают, что индекс потребительских цен в январе вырастет на 0,4%, что означает годовой рост на 6,2%. Однако есть некоторые признаки того, что этот показатель может быть еще выше.

Федеральная резервная система США намерена продолжать борьбу с инфляцией, поэтому данный отчет может укрепить их позицию.

📊 Аналитика

▫️ JP Morgan: Число заявок на пособие по безработице в США выросло впервые с декабря. Хотя уровень безработицы находится на исторически низком уровне 3,4%, рост числа обращений говорит о том, что подавляющий спрос на работников имеет шанс вернуться в равновесие с предложением труда.