Отчет на 3,6

Не отличный и не ужасный.

комментарии Константин Дубровин на форуме

-

Кто разбирал отчёт гляньте там есть инфа почему 1,5 ярда убытка от хэджирования денежных потоков...

Кто разбирал отчёт гляньте там есть инфа почему 1,5 ярда убытка от хэджирования денежных потоков...

Это они на фьючах рубль евро потеряли столько? И вот в догонку

И вот в догонку

если Курганская получает убыток 400+ лямов от не эффективности — значит кто то получает выгоду в том же размере...

тут либо менеджеры либо потребители либо поставщики

в любом случае иметь чистой прибыли 80 лямов с оборота 8 ярдов и капиталла 5,5 ярдов

— это не серьезно...

на кошках больше заработать можно Смотрите у них собственного капитала на 5,5 ярдов

Смотрите у них собственного капитала на 5,5 ярдов

если б они распродались и положили эти средства на депозит ( или купили б офз)

то они б без риска получали бы чистой прибыли 400 лямов

вместо этого ни там типо бизнес рискованный ведут и получают чистую прибыль 80 лямов....

это не серьезно

по сути они проедают собственный капитал, а по факту я сказал ниже

Выводят прибыль через нереальные операционные расходы… у

у них рентабельность продаж 1%

при том что в среднем должна быть 7-10%...

Получается где то 400 лямов в год товарищи эффективные менегеры кладут себе чистой прибыли…

Konstantin, Там ТЭЦ и мощность всего 473 МВт электрическая. Выработка электроэнергии относительно мощности слабая. Неэффективно используется тепловая мощность, мало тепловой энергии вырабатывается. Затраты удельные могут быть очень высокими.

khornickjaadle,

я и говорю низкая эфективность

высокие издержки

+ скорее всего пиздинг

но если пиздинг с прибылей не так заметен, то пиздинг с убытков — становится очевидным

dkonst: Вижу акции Мечела выше 180 (по префам)

Konstantin, по обычке, что там вам видно?))

Олег Каширин, по обычке все печально… пока 70 увернно не возьмут — там жесткий даунтеннд до уровней 52-53 рубля

два сценария

1. идем на 53-52 — то там можно брать с перспективой 150 рублей… в течении 3 лет… не менее

2. если от сюда выше 70-72 уходим, то цель так же 150 с тем же сроком

вообще мечел может хорошо стрельнуть

на чём?

— на девальвации рубля

dkonst: Вижу акции Мечела выше 180 (по префам)

Konstantin, В 3000 году? Думаю к тому времени долг отдадут и как прибыль попрет.

Дмитрий,

можем ради спортивного интереса..

я полагаю до дивидендной отсечки за 2019 год акции Мечела преф. будут выше 180р

Моё мнение — компания весёлая ...

Моё мнение — компания весёлая ...

Выручка 320 ярдов а ЧП что то около 8...

Рентабельность продаж 2.5%

Собственного капитала всего 11%

Если б это был банк, то у него б отобрали лицензию...)))

При этом P/E выше 9

Единственное что не столь плохо — это катировки акций иду в районе двух капиталлов....

Думается мне хорошая цна для такого лежит в районе 250 рублей… и то если не будет внешних неожиданностьё вроде девальвации

И если не будут и дальше падать доходы населения с ускоренными темпами

Выводят прибыль через нереальные операционные расходы… у

Выводят прибыль через нереальные операционные расходы… у

у них рентабельность продаж 1%

при том что в среднем должна быть 7-10%...

Получается где то 400 лямов в год товарищи эффективные менегеры кладут себе чистой прибыли…

Судя по технике там цель 1650 светит.

Судя по технике там цель 1650 светит.

Позовите меня когда они там будут Резульаты голосования

Резульаты голосования

77,9% — За продажу Рефты

14,5% — не участвовали

7,6 — ПРОТИВ

Предположу, что Enel Investment Holding B.V. (56.40%)+ PFR Partners Fund I limited (19%) — проголосовали за, а

Prosperity Capital Management (7,8%) и другие миноритарии (ВТБ, и тп) — против

Учитывая это и это:

«австралийский инвестфонд Macquarie намерен до конца года продать 6,3% в энергокомпании «Энел Россия», подконтрольной итальянской Enel.»

и то что Суд отказал PFR Partners Fund I limited в удовлетворении иска к Энел

На рынке есть пакет Энел в размере 7,67%+6,3%= 13,98% акций (4,9 ярда) который ищет покупателя по удобной цене

Средний дневной оборот около 30 ялмов, то получается 163 дневных оборота просто на слив, если продавать в стакан...

Понятно что такие сделки через стакан редко проводят, но пока очереди за покупателями ветра нет

Думаю продать такой пакеет с дисконтом за 4 лярда — было бы удачей, а это 0,8 коп...

Ждёмс

Комрады! Когда будет инфа по спец.дивам от продажи?

Михаил FarEast, пока не будет продажи (одобрения воса и фас) не ждите ничего. А фас ещё доки не подпаались

А подскажите, почему в отчете средняя цена кв.м. 114 тыс., если 38 млрд руб./368 тыс. кв.м это 103 тыс руб. Или это парковочные места включены в продажи, а стоимость кв. метра указана только квартир?

«Стоимость заключенных новых договоров выросла на 6% год к году, достигнув 38 млрд руб., а объём составил 368 тыс. кв. м;

Средняя цена реализованной недвижимости выросла на 18% год к году и составила 114 тыс. руб. за кв. м;»

Артем Квашнин, что то мне подсказывает что озвученная цена это цена масс маркет. У ЛСР есть элитные квартиры, где цена намного выше указанной.

Роман Frank,

скорее всего места общего пользования (типо парадные и тп) не идут в продажу… Вопрос по линии тренда

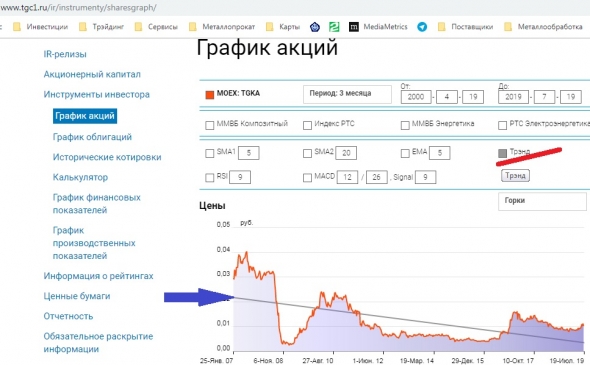

Вопрос по линии тренда

На оф. сайте ТГК-1 есть график акций ТГКА и там среди прочего есть вкладка кнопка тренда, которая строить линию...

Вопрос есть у кого нибудь мысли как строится эта линия и как ее построить в трейдинг вью....

Авто-репост. Читать в блоге >>>

Добрый день. Кто нибудь проводил анализ как повлияет грядущий ввод ЛАЭС-2 ( Сосновый бор) на выручку ТГК-1, все-таки 4гВТ электричества планируют дать. В регионе и так низкий спрос на электричество а тут еще такие мощности профицируются...

Добрый день. Кто нибудь проводил анализ как повлияет грядущий ввод ЛАЭС-2 ( Сосновый бор) на выручку ТГК-1, все-таки 4гВТ электричества планируют дать. В регионе и так низкий спрос на электричество а тут еще такие мощности профицируются...

Идея недели 2: покупка Энел Россия

Акции Энел Россия почти год торгуются в условиях широкого бокового канала, достигнув верхней его границы перед дивидендной отсечкой.

Сейчас акции вновь вблизи нижней границы и, на наш взгляд, интересны для покупок.

Основными факторами для этого также являются стабильные дивидендные выплаты и планомерный рост финансовых показателей.

Согласно дивполитике, которая была принята в 2017 году, на выплаты акционерам направлялось часть чистой прибыли, которая увеличивалась на 5% ежегодно, тем самым доля дивидендов в чистой прибыли выросла с 55% до 65% на данный момент.

Компания планирует сохранить эту планку на ближайшее время.

Важной новостью для компании стала продажа Рефтинской ГРЭС, слухи о сделке циркулировали уже много месяцев.

Акционеры одобрили продажу актива за не менее чем 21 млрд рублей.

Эта оценка несколько выше, чем ранее давали эксперты, поэтому сделка будет позитивной для компании при рациональном подходе к использованию этих средств.

Авто-репост. Читать в блоге >>>

Солид Брокер, какой-то бред. Энел говорит, что возможно снизим дивы, ни слова про это. Энел продали рефту по нижней границе всех оценок, а тут написано, что несколько выше, чем ранее давали экспэрды.

Алексей, оценка в 35млрд это вроде хотелки энел. А вот что пишут в заключении сд про цену в 21млрд и экспертов:

Для того, чтобы установить, является ли вознаграждение, подлежащее выплате

Компании по условиям рассматриваемой Сделки, справедливым с финансовой точки

зрения, Совет директоров ПАО «Энел Россия» поручил Компании привлечь

АО «Сбербанк КИБ» в качестве консультанта в части оценки справедливости условий

рассматриваемой Сделки. Согласно АО «Сбербанк КИБ» рыночная стоимость РГРЭС по

методологии DCF (дисконтированные денежные потоки) варьирует от 16,5 до 19,7 млрд.

рублей, в то время как подход, основанный на рыночных мультипликаторах, дает диапазон оценки в 15,4-17,5 млрд. рублей (исходя из прогнозного соотношения EV / EBITDA на 2019

год зарегистрированных на бирже электроэнергетических компаний). На основании

письма АО «Сбербанк КИБ» от 11 апреля 2019г., встречное удовлетворение, которое

подлежит получению Компанией в рамках Сделки, с финансовой точки зрения является

справедливым для Компании.

Davokad, не хотелки, а разные подходы. Энел хотел учесть в цене денежный поток от возможного дпм-2,…

Чат поделился на оптимистов и пессимистов. Не хватает реалистов.

Это же откровенная фантастика.

Четко определен срок передачи ГРЭС и сроки ее оплаты в три транша (в дату вступления сделки в силу, в дату закрытия сделки, в дату окончания переходного периода).

Вадим Новый,

Это откуда? я такое первый раз слышу

Была инфа о том что пердача в течении 18 месяцев после одобрения ФАС и акционерами....

Оплата после передачи тремя траншами...

А вот про остальное — первый раз слышу...

Чётко определен срок передачи — это какая дата?