Казик, движуха еще не закончилась, думаю

на 358хх еще должны игрунов обламать

комментарии ЪЪ на форуме

-

Вошел в длинную позицию на уровне 0.035745. Покупка чисто инвестиционная с горизонтом 1 год.

… все тут же разом напугались и разбежались

радует только, что вы не написали «вошел в позу 18го марта» в честь Парижской коммуны

ШоLo, я вышел полностью по 358 тяжеловато идет чето-если отчет гуд то лучше выше куплю или алросу с русалом ловить буду

Казимир Алмазов,

ну шож ты! чуть-чуть не досидел

ШоLo, ты на меня не обижайся что грубил-все норм

нормуль.

я знаю, что грубость — это не твоё. Ты человек интеллигентный.

а эмоции дело такое… не всегда получается контролировать реморка, твой дружбан русланд с мфд lite.mfd.ru/forum/post/?id=18442228, тот еще мундель, все дрочит на дивы

реморка, твой дружбан русланд с мфд lite.mfd.ru/forum/post/?id=18442228, тот еще мундель, все дрочит на дивы

ты уже закончил или будешь до мазолей продожать?

Вошел в длинную позицию на уровне 0.035745. Покупка чисто инвестиционная с горизонтом 1 год.

… все тут же разом напугались и разбежались

радует только, что вы не написали «вошел в позу 18го марта» в честь Парижской коммуны

ШоLo, я вышел полностью по 358 тяжеловато идет чето-если отчет гуд то лучше выше куплю или алросу с русалом ловить буду

Казимир Алмазов,

ну шож ты! чуть-чуть не досидел

Не надо изображать из себя умников

Префы… пакет открытия… капитализация банка без обычки или чего другого...

Парни, такое оущение, что вас в школе только таблице умножения учили.

ШоLo, меня троллить не надо, мы и так уже поняли, что ВТБ должно упасть до минус 37 долларов за акцию, тогда ШОLO получит премию в виде контрольника ВТБ…

… но проверить-то никогда не помешает

я прекрасно вижу, что в разговоре с неучем реморкой ты стоишь особняком. это радует

ну а на счет отрицательной стоимости обычки ВТБ… это ты в точку.

Она уже давно отрицательная.

Правда, я это называю «мнимая».

Обычка ВТБ не имеет ценности, но на ней можно зарабатывать. Вот такой парадокс

вообще я считаю, если банк скупает не профильные ей активы, это возможная западня для нее в будущем, потому что закладывая свои деньги туда она рискует своим капиталом либо продает эти активы по смешным ценам при форс мажоре… задача банка выдавать кредиты займы, из денег делать деньги, а не товары

Дмитрий C,

Костин всегда был спекулянт.

Причем очень плохой спекулянт. Ему всегда надо было плечей 30-40 вместо разрешенных 10.

В этом главная опасность. Сейчас правда его «прыть» базельскими требования придавили.

В стране на пальцах одной руки можно сосчитать банкиров, которые умеют создавать стоимость. Костин — не из их числа. Он тупо чиновник.

Кстати, как и многие европейские коллеги.

На мой взгляд, сейчас у всех банков тренд определяется макроэкономикой.

Поэтому можно тупо смотреть индекс евробанков как бенчмарк.

Ну, а у втб все его старые болезни остались при нем и могут сыграть опасную штуку, если экономика продолжит сжиматься из-за короны и падения спроса на жижу.

Облигации для вложения на 2020 год со сроком инвестирования до конца текущего года (информация для консервативного инвестора) список:

Облигации для вложения на 2020 год со сроком инвестирования до конца текущего года (информация для консервативного инвестора) список:

Государственные облигации:

1) ОФЗ 29010 — доходность 7.15% (дальняя облигация с погашением в 2034 году)

Корпоративные облигации:

1) Сбер Sb12r — доходность 6.15% годовых (короткая облигация с погашением в 2022 году)

2) ВТБ Б-1-48 — доходность 6.01% годовых (короткая облигация с погашением 18.12.2020 года)

3) ГПБ БО 001Р-14Р — доходность 6.75% годовых (короткая облигация с погашением 2024 год)

4) ФСК ЕЭС-22 — доходность 6% годовых (дальняя облигация с погашением 2027 год)

5) Магни2Р02 — доходность 6.56% годовых (короткая облигация с погашением 2023 год)

6) Камаз БОП5 — доходность 6.77% годовых (короткая облигация с погашением 2022 год)

7) Татнефть1Р1 — доходность 6.38% годовых (короткая облигация с погашением 2022 год)

8) ГТЛК 1Р-15 — доходность 7.90% годовых (дальняя облигация с погашением 2025 год / решил её добавить сюда после детального анализа этого эмитента)

9) Мостотрест 8 — доходность 7.86% годовых (дальняя облигация с погашением 2026 год)

Средняя доходность по данному долговому портфелю 6.75% годовых (но больше, чем вклад в банке). В целом даже он подойдёт и для краткосрочного инвестирования сроком до конца 2020 года.

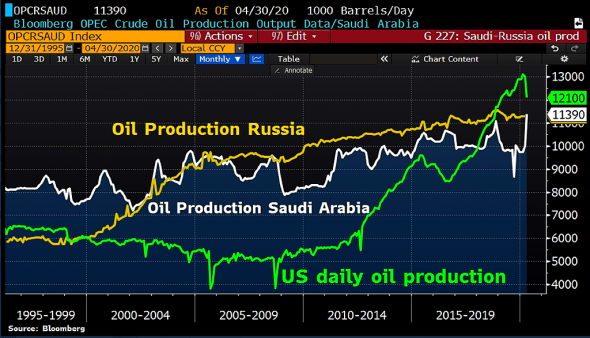

Гениальный график!!!

Гениальный график!!!

1. Сразу видно, что Сауды гораздо более приспособлены к маневрированию добычей.

2. В РФ «маневрирование» тупо приведет к снижению добыче на годы.

Паралелльно из риунка видно, что нефтянка в россии исчерпала свой потенциал взрывного роста добычи еще в нулевых. Рост добычи выше 10 млн бар/день связан с девалом рубля в 2009ом. Но даже 2х-кратный девал в 2014 не помог нарастить добычу.

3. Для меня график показывает, что РФ будет терять долю на нефтяном рынке, что соответственно очень сильно отразится на бюджете и внутренней ситуации в стране. Однозначно нас ждут большие изменения

в жопу все базары про дивы и уровни----------------в жопу так в жопу-только я без плечей сижу и не могу купить-проссы со своими на 338

ааа… сказочник… привет

то у тебя несколько плечей, то их нет. ты вечно путаешься в показаниях))

открую тебе маленькую тайну — всем похер есть у тебя плечи или нет!

в трейдинге важно, чтоб были яйца.

а в инвестициях — инсайд

Следим за евробанками. Очень информативные стоки

Следим за евробанками. Очень информативные стоки

lite.mfd.ru/forum/post/?id=18259273

lite.mfd.ru/forum/post/?id=18259193

в жопу все базары про дивы и уровни Экономика погрузилась в самую сильную депрессию с 1930-х годов, но апрель стал лучшим месяцем с 1987 года

Экономика погрузилась в самую сильную депрессию с 1930-х годов, но апрель стал лучшим месяцем с 1987 года

www.vedomosti.ru/opinion/articles/2020/05/04/829555-chto-proishodit-na-fondovom-rinke-ssha