Вон как восхищались магнитом и ростом количества магазов

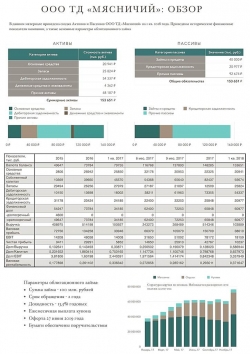

Пока не выяснили, что строилась пирамида на кредитные деньги

Максим Барбашин,

сравнение с магнитом — зачет :)

да, безусловно, если цель зайти на не большой % портфеля в высокодоходный сегмент — можно выбрать тот же ПЮДМ (с МФО крайне не согласен, какая там бизнес-модель отстроена, хаха, Домашние деньги те же на схемах только и зарабатывали, прикрывая банки, которые их облиги выкупали, а потом все посыпалось, потому что в принципе модель убыточка, тот же кармани не скрывает этого и говорит о том, что они планово убыточные).

а не облигации с доходностью 14%, где, на первый взгляд, видятся риски и разбираться с ними не хочется.

Но, с другой стороны, если вы рассматривать исключительно доху и лезть в конские риски (МФО) и не проводить минимальный анализ — можно залететь с большей вероятность.

вообще, 29-й эшелон надо оценивать в комплексе и процентов 50% — не на фин часть даже.

— акционеры (кто, бэкграунд, публичность)

— история развития, объем бизнеса, известность бренда

— самое главное: на что пойдут деньги, как компания собирается гасить.

обычно крупняк как раз этим не занимается — типа занимают ярды, гасят в момент ярды (за счет ессно рефинанса), в мелком бизнесе надо быть готовым гасить реально, поэтому должно быть обоснование.

в этом контексте мне денер нравится — публичные известные акционеры (тот же Супрун бывший владелец Долфина, который его продал за десятки миллионов долларов — явно денег куча).

Подробно описано на что пойдут инвестиции и как будут гасить (амортизируемый заем).

То, что там что-то в бух отчетности не так отражено (хотя если посмотреть отчетность за 2015-2016 год все стабильно растет и везде такие прочие доходы, т.е. это не какие-то взносы, а как ниже писали особенности енвд), не так принципиально в сравнении с тем, что долг минимальный относительно выручки (конечно, еще надо 2 квартал смотреть сколько пошло на рефинансирование и как он увеличился в итоге).

Тем не менее, это не отнимает риски и по соотношению риск/доходность держать большой % от портфеля конечно не стоит (у меня 2 бумаги осталось, было 4), но в сравнении с другими эмитентами тем же редсофтом (который взял 100 млн долга при выручке 100 млн) или кармани (который планово убыточный) — можно брать.

alexshein1977,

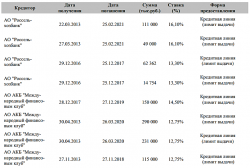

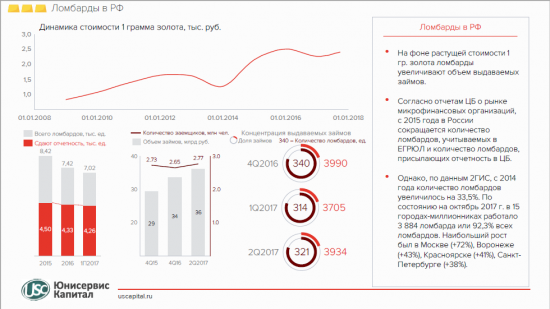

Насчёт ломбарда — нужно читать отчётность.

У них на сайте нет, а через enclosure на айпаде не открывается.

Но вообще, если бы нормально относились к инвесторам,

Разместили бы все на своём сайте.

Но я уже написал в соответствующем разделе,

Что сама по себе сама в 50 штук сильно ограничивает рынок.

Многие не смогут купить просто из Мани менеджмента и ограничения по рискам.

Почему компания просто не продаёт по штуке, как все остальные?

Насчёт МФО — я не спорю, риски есть.

Но те же сзд насколько я понимаю, дают займы под тачки.

То есть риск дефолта должен быть меньше.

Кроме того, они хорошо торгуются.

Я уже несколько раз успел перевернуться

В остальном — у меня другой подход.

Мне неважно, кто фаундеры или акционеры

Как говорит Баффет, покупайте компанию,

Которой может управлять любой идиот

Потому что однажды какой нибудь идиот Ее и возглавит

Вспомните какими чудесными были фаундеры сибгостинца

С каким придыханием писал о них Тимофей

И чем все закончилось