Закрыл Сегежу +10%

Непонятно что будет с бумагой

Авто-репост. Читать в блоге >>>

autotrade.ru, это правильно. Данная бумага очень сильно переоценена даже при IPO. Я бы вообще не заходил в подобные компании на вашем месте. В следующий раз может не повезти. Но в данном случае поздравляю с прибылью!

Миша Быков (.ру), переоценена относительно каких финрезов? Текущего дня или ожидаемых в перспективе озвученых в стратегии?

Undeadlymost, я проводил анализ «на коленке», в моей базе данных этой компании пока нет. Переоценена относительно балансовой стоимости активов, в первую очередь. И во-вторую: По Сегеже доступны данные за последние 4 года, по-моему. Возьмите среднюю чистую прибыль за эти 4 года и посчитайте P/E при сегодняшней капитализации, вы будете удивлены. Что касается будущих результатов: Допустим, у меня есть автомобиль стоимостью 1млн руб, который является пассивом, так как я катаюсь на нём по делам, не связанным с бизнесом. Если я начну таксовать на данном автомобиле, значит, его стоимость поднимется до 1.5млн руб? А если я буду таксовать днём, а ночью сдавать его в аренду, то до 2млн? Несомненно, денежные потоки имеют ценность, и настоящие, и будущие, и непосредственно влияют на стоимость компании на бирже, но тем не менее ситуацию нужно оценивать реально. К сожалению, у меня нет точных цифр, только вывод по данной компании, но ни один прогноз и ни одна стратегия развития не оправдает эту огромную цену акций, к тому-же прогнозы, особенно долгосрочные, имеют свойство не сбываться. А стратегии корректироваться с учётом сложившейся конъюнктуры.

Миша Быков (.ру), среднюю чистую прибыль брать за 4 года для растущей компании с высокими кап затратами из индустриального сегмента для оценки будущего компании, на мой взгляд, нонсенс.

Ну да ладно, не буду настаивать…

Undeadlymost, ну что вы, всё в порядке.Небольшое уточнение: Капитальные затраты не влияют на величину чистой прибыли, они влияют на величину свободного денежного потока. Если он стабильно отрицательный, то компании нужно привлекать внешнее финансирование для дальнейшего роста, а оно уже влияет на чистую прибыль, так как увеличиваются процентные платежи, отражающиеся в финансовых расходах.

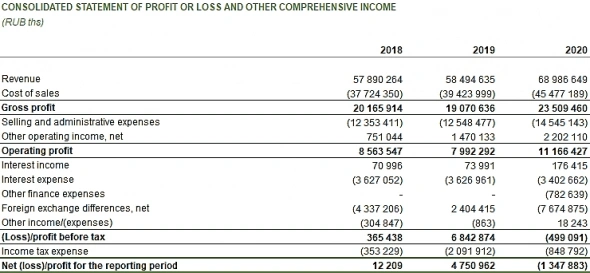

По поводу средней прибыли сейчас попробую объяснить свою точку зрения, только в справочнике аналитика за 3 последних года я нашёл данные, но это не столь важно в данном случае:

1. Средняя прибыль за 3 года 1 138 429 333 руб

2. Количество обыкновенных акций: 15 690 000 000 шт

3. Средняя прибыль на акцию за 3 года: 0,073 руб

4. Стоимость одной акции на текущий момент (по данным со смартлаба): 8,776 руб

5. P/E= 8,776/0,073 = 120

Вы считаете, что P/E, равный 120, нонсенс. Хорошо, я тоже. Какой приемлемый Р/Е у данной бумаги, на ваш взгляд? 15? Тогда при текущей стоимости акций средняя чистая прибыль за следующие 3 года должна увеличиться в 8 раз! Конечно, компания растущая, как и многие другие, но растущая ли она настолько? Лично я сильно в этом сомневаюсь и думаю, что её бумагам проще сократить свою стоимость в 8 раз!

И по поводу P/BV, раз уж я всё-таки вернулся к данной компании:

Балансовая стоимость активов на одну акцию по итогам 2020 года составила 0,421 руб (округлено вверх)

P/BV = 8,776/0,421 = 20,84 (округлено вниз).

Иными словами, за 20 рублей и 84 копейки вы покупаете всего лишь 1 рубль активов Сегежи в надежде на какой-то безумный рост!

Сколько Сегеже нужно капзатрат, чтобы увеличить активы в 20 раз, чтобы они имели более или менее справедливую стоимость?

Инвестируйте разумно, друзья!

Миша Быков (.ру), позвольте полюбопытствовать, как вы посчитали балансовую стоимость активов? Я вот прямо сейчас не залез в отчетность, но smartlab с вами согласен, а blackterminal не очень, примерно в 2 раза. А на текущий момент так вообще p/b = 3,02 по blackterminal

Прибыль за 20год была отрицательной из-за курсовых разниц, так же как и за 18 год вся прибыль была съедена теми же курсовыми разницами, ну и? Платить дивы то будут с потока. А бумажные прибыля и убытки пусть налоговая смотрит. Если уж на то пошло, то за последние 12 месяцев p/e = 16,5.