А мне до сих пор. Вам куда пришли, на брокерский или банковский счет?

Михаил Коробов,

У меня ВТБ все дивиденды и купоны ОФЗ присылает на банковский счет.

Сергей Кузнецов, на да, мне тоже.Но именно в этом случае нет еще, ждемс…

А мне до сих пор. Вам куда пришли, на брокерский или банковский счет?

Михаил Коробов,

У меня ВТБ все дивиденды и купоны ОФЗ присылает на банковский счет.

втб даже свои акции самый последний перечисляет… грусть

на млрд рублей готовы купить

Айдар 987, в газпроме такая же картинка

У них менеджмент сильный. Уже на уровне мировых компаний управление разными активами, и это не просто владение бизнесами через долю акций. Это настоящий инвестхолдинг. Ну, и конечно, часть прибыли от дочек, они себе и забирают, как вознаграждение за управление, в отличие от того, как если бы Вы сами владели долями акций этих самых дочек по отдельности.

Ну и, уже много раз писали, что покупать лучше не напрямую акции МТС, а акции Системы, влад. МТС, так получается выгоднее.

Тимофей, а что Вы этим сказать то хотели?)

Михаил Коробов, есть такое мнение:

Ключевая цитата под картинкой

Объясняет почему весь мусор в рф дефолтит 100 проц

Неизбежно всегда. Они воспринимают долг как капитал. Изначально никто не собирается ничего возвращать

Ну зато на собрании акционеров портфельчики и ручки дают, скидки на ипотеку, бутербродики всякие.

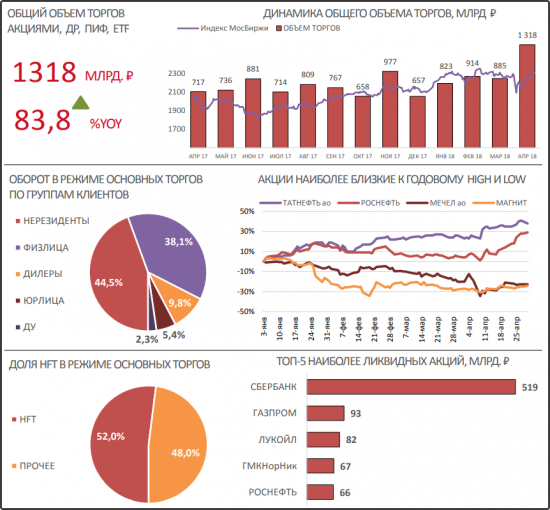

Рост бакса на руку Мосбирже

Мосбиржа по праву считается одним из наиболее надежных эмитентов. Покажем, почему актив действительно хорош, и какие есть недостатки.

Бизнес компании завязан на 2 статьях дохода. Это Комиссионные и Процентные доходы. Комиссионные доходы являются более стабильными и растут из года в год. Конечно, не ракета, но все же. На графике ниже мы вычли из комиссионных доходов операционные расходы, тем самым показав, как себя ведет основной бизнес компании. После паузы, взятой в в 2016 году, вновь идем на улучшение.

То, что поднялся доллар, а индекс Московской Биржи имеет все шансы штурмовать максимумы делу явно не помешает. Кстати, второй квартал в плане комиссий также должен быть сильным, ведь апрель выдался жарким, а объемы торгов высокими!

Источник: moex.ru

Теперь перейдем к процентным доходам, и тут все гораздо интереснее, потому что волатильность показателя в разы выше. Все помнят, как подскочила прибыль компании в 2014-2015 гг на фоне увеличения ставок. Затем в 2016 и 2017 гг пошел спад вместе со смягчением ДКП.

Объективно, сейчас снижать дальше ставки ЦБ если и будет, то очень осторожно. Во-первых, в любой момент может подскочить инфляция, ведь ослаб рубль. Во-вторых, растут ставки в США. Сейчас десятилетние Treasuries дают примерно 3%, в то время как десятилетние еврооблиги ОФЗ дают около 5%. Спред составляет 2%. Исторически он не опускается ниже 1,6%. На графике ниже это отчетливо видно (синяя линия).Источник: johnjhardy

При этом чем выше разница в ставках, тем выше пара USD/RUB! А сейчас никто особо не сомневается в ужесточении ДКП в США. Значит, шансы лицезреть 58 по баксу не так уж и высоки. Спросите, а зачем мы разбираем валютные колебания в вопросе процентных доходов Мосбиржи? Дело в том, что очень большое значение имеет размер инвестиционного портфеля, а порядка 80% инвестиционного портфеля – это валютные остатки клиентов, которые биржа держит в иностранных банках-корреспондентах. Мы наложили процентные доходы на статью «Средства участников торгов» (брали среднее значение за последние 12 месяцев) и получили высоченную корреляцию. К слову, «Средства участников торгов» и средняя величина курса USD/RUB за год это также почти один график.

В итоге получается, что раз бакс находится выше 60 (а такой роскоши в 2017 году почти и не наблюдалось), процентные доходы должны увеличиваться.

Сразу на ум приходит сопоставить динамику акций Мосбиржи и USD/RUB (MOEX/USDRUB), но тут явных сигналов на покупку пока нет, так как отсутствовали действительно сильные скачки по доллару (как в 14 и 15 гг), да и сама бумага не радует волатильностью.

Источник: smart-lab.ruКто-то скажет, что на дивидендные выплаты идет почти вся прибыль, и будет прав. Это большой минус.

Источник: smart-lab.ru

Подведем итоги: У компании намечается улучшение финансовых показателей за счет повышения как комиссионных, так и процентных доходов. Дивиденды также с огромной долей вероятности будут повышаться. Но стоит ли брать бумагу с целью, к примеру, 140-150 рублей? Это большой вопрос, так как абсолютно не факт, что прибыль подрастет в 2018 году хотя бы на треть (в первом квартале к тому же было недополучено 856 млн из-за «уникальной операционной ошибки»). Если мы все же дойдем до этих уровней, должна будет снизиться дивдоходность. Тем не менее, в долгую набирать акцию можно и, вероятно, даже нужно. Желательно это делать на проливах. Столь же стабильных эмитентов в нашей стране немного.

digomi.ru/analytics-and-trading-ideas