ответы на форуме

Подскажите, где он торгуется изначально? И какие показатели?

Marina, www.kazatomprom.kz/ru/investors/otchetnost_i_rezultati

Правильно в тюрьме говорят «Кто понял жизнь, тот не спешит». Все прогнозы пели «Бегите, берите, берите Юнипро!», а в конце черте что вышло. Хотелось бы послушать Романа Раннего, который вышел из префок Ленэнерго и купил Юнипро, мол, в нем дивы сильно погуще.

Порыв ветра, Что не так-то?

Cheburgena, у кого не так? Какие у меня притензии? К кому — к Юнипро, к Роману или к жизни? У меня все хорошо — префки Ленэнерго не продал, в Юнипро по ущи влезть не успел. Хотелось бы о планах Романа Раннего услышать на тему «Какие у него планы на Юнипро?». Одно дело кинуть в чат инфу без эмоций, а другое — доказывать свою правоту по покупке Юнипро, а нам, читатели чата, что ничего не понимаем в очевидных вещах. Я раз перепостил чье-то мнение про близкую нефть по $100, но только ленивый меня не освистал. Тем не менее она уже 70. А тут — продажа Юнипро и его старые топики «Татнефть штурмует отметку 900». Для себя хотелось бы определиться — кинуть его в ЧС или просто не читать. Но это не срочно. Может, он уже тратит на югах свои 30 серебрянников, а, может, здесь и откликнется — послушаем его. Что такого, что я его хочу спросить о чем-то? А все обманчиво в жизни — я и без Юнипро знал.

Порыв ветра, а если юнипро продадут, есть шанс спекулятивно забрать плюсом двузначную доходность за считанные дни .

drumer, почему Вы так считаете? Что, на рынке все всегда продают с прибылью?

Marina, потому, что в минус продают когда убегают и ходят, а тут вроде как актив стоящий покупатель на него есть борьба за него шла. фортум его долго поглощал, а юнипро сопротивлялся причем хитро…

Ретейлерам могут запретить работать ночью и в выходные.

10 июня 2021

Для поддержки предприятий малого бизнеса в крупных городах могут запретить работать крупным торговым сетям по ночам и в выходные дни. Об этом рассказал глава комитета Совфеда по экономической политике Андрей Кутепов.

В некоторых регионах это особенно актуальная проблема, там и нужно перенаправлять потоки покупателей на различные ярмарки и в нестационарные торговые точки, считает сенатор. Он направил свою инициативу помощнику президента Максиму Орешкину.

Например, такая проблема есть в Калмыкии. Если другие формы торговли — нестационарные объекты, ярмарки не работают, то такая мера может стать поддержкой, — пояснили газете в аппарате Кутепова.

Доля ярмарочной торговли действительно снизилась в структуре оборота розницы. Если в 2015 году её оборот составлял 2,2 трлн рублей, то за пять лет он снизился до 1,6 трлн рублей. Росстат сообщал, что в 2020 году доля торговых сетей выросла до 39%, при этом 40% занимают крупные игроки.

Марэк, вот пусть в Калмыкии так и делают. В Москве мы все загнемся если магазины не будут работать по выходным. В Европе, и в той работают )))

Marina, ну насчет в европе работают не согласен. или европа у всех в представлении разная. в выходные купить что-то нереально, в воскресенье вообще закрыт магазин. да и правильно, люди должны отдыхать а не по магазинам шататься (псевдоотдых по русски)

Слушайте, я давно вижу это название — Новый Колизей. Вычурное такое. А есть еще Колизей. Неужели это акции? И чего? Даже гугл мне выдал только один торговый центр с таким названием…

Marina,

ты кто детка

Светоч Тиберий, не сочти за труд, ответь по существу вопроса)). Цо таке за акция Новый Колизей?) Или не акция??? Вроде, график есть, значит, торговаться актив должОн.

Marina,

сначоа докажи что ты маринасиськи покажы

Слушайте, я давно вижу это название — Новый Колизей. Вычурное такое. А есть еще Колизей. Неужели это акции? И чего? Даже гугл мне выдал только один торговый центр с таким названием…

Marina,

ты кто детка

да-а-а...

год назад по 65 никому не нужна была… искусственных алмазов все больше… алроса отстой и тд и тп. А сейчас считаю дивы по 19р…

Sergey_Sergeevich, а в 2012 году по 23-24 много удалось набрать?

NSK, тут, справедливости ради, автор прав.

Впрочем, как и везде всегда одно и тоже — Сбер по 180р идет на 150, плохие долги и нерез бежит пруду; Лук по 4000 идет на 3000, привыкайте к нефти по 15$ навсегда; Газпром по 160 открыл путь на 130 (тут и я обгадился, увы); ну и т.д.

Не в качестве «я молодец, я брал по 65», а вместе с «искусственных алмазов все больше», так сказать историей ветки, может совсем юным участникам и намекнет поменьше истерикам верить, а тех кто постарше духЪом в позах укрепит

any_to_real, год назад слово фьючерс вгоняло меня в депрессию, а в качестве инструмента в режиме интрадей использовал именно бумагу Алросы. (вроде даже на нашей ветке Сбера разговор заходил, что она очень понятный инструмент и четко ходила в рамках канала).

А 19 рублей дивидендов, о которых пишет автор, я получил, купив примерно месяц назад за 114 и продав за 135. И сидеть в ней годами с верой в 150-200 и далее к бесконечности — не моё

NSK, тут основная проблема только в том, что на длинном временном промежутке стратегия «купил на месяц» как правило отдает все назад вместе со своим, а стратегия сидеть годами делает бумагу бесплатной и продолжает на бесплатную бумагу платить дивы

any_to_real, в своё время ты же сам научил меня выводить прибыль, поэтому «отдавай всё взад» не работает. А во-вторых, эта самая прибыль от торговли фьючей, в отсутствии необходимости потратить её здесь и сейчас, уходит на докупку акций. Ну и без плечей они живут в портфеле долго и счастливо

NSK, во-от, а выше пишешь так, будто на всю каклету бегаешь пипсы рубить, человеков в заблуждения вводишь!

Алроса как дивитикер для длинных денег покруче Сбера будет исторически. Правда по текущим не уверен, как впрочем, учитывая полный хаос в финансовой системе, не уверен и в том, что по текущим — это не даром.

any_to_real, Здесь, видимо, нужно еще чтоб аксушечка нравилась. Комфортно со Сбером и есть вера в бизнес, даже если он в просадке — берем Сбер. Нравятся брюлики и есть вера в то что брюлики рулят — держим в портфельчике Алросу. Я всегда восхищалась людьми у которых «сбалансированный всепогодный портфель». Но сама я так не умею. Предпочитаю недооцененные акции.

Marina, факт, если в бумаге что-то сильно напрягает, то она обязательно выпадет из рук, на росте или на падении — не суть, но выпадет обязательно. А всепогодные я не особо признаю — это, конечно, клевая идея, если тебе пришло в наследство 100млн — раскидал в етфки, ребалансируй, ничем не парься. А вот когда эти 100млнсначала надо самому набрать, идея как-то уже не очень выглядит

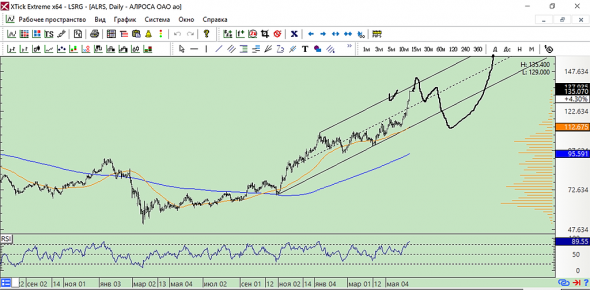

у меня так

внизу можно посчитать, когда сломают восходящий на днёвке

Marina Bystrova, а поконкретнее?))) У Вас получается с текущих рост до 145, затем «уши кошки» через 130 на 140 и откат до 112. А потом прыг в космос?)

Marina, мне лень проводить сложный волновой анализ просто так. Я жду вход внизу и там всё поточнее и посчитаю. Если вам нужно — нарисуйте канал как у меня на графике и ждите разворот после пересечения границы канала.

Исходя из показателей Продажи алмазно-бриллиантовой продукции Алроса размещенных ниже, результат по итогам 2021г будет в районе $3,7 млрд

Марэк, попробую «на коленке» прикинуть дивы за 2021 год. Буду признательна за замечания, я не сильный спец по Алросе.

Беру Вашу расчетную выручку $3,7 мдрд * курс 72,5 руб/долл среднегодовой = 268 млрд руб

www.alrosa.ru/wp-content/uploads/2021/05/MDA-release-Q1-2021-RUS.pdf

Прибыль можно взять еще отсюда как квартальную за 1й квартал помноженную на 4 (у Алросы наблюдается сезонность, 2 летних квартала дают меньшие показатели, 4й «толстый», в общем и целом выручка первого квартала помноженная на 4 вполне себе репрезентативна)

90,8 млрд руб.*4= 360 млрд руб — за год, расчет 2

Берем по средней, вариант Марэка и мой (268+360)/2 = 314 млрд руб

Норма чистой прибыли составляет 26%, FCF (из отчета за 1й квартал) 58% от выручки,

Итого имеем: чистая прибыль 83 млрд руб, FCF за 2021 год 182 млрд руб

При отрицательно долге весь FCF распределяется в качестве дивидендов. Следующий порог, где долг/IBITDA <1 70-100%.

Для простоты примем, что 80% FCF распределяется (на настоящий момент показатели таковы что весь FCF может распределяться).

Имеем 7364.97 млн. шт акций в обращении.

Делим 182 млрд руб (FCF 2021)*80% (подлежит распределению через дивы)/7,365 млрд акций = 19,7 руб дивов за 2021 год

Marina, так хорошие дивы +9.54 ещё за 2020г. Итого имеем 29.24р за год и полтора месяца. Дивдоха почти 22%.

РоманП., я про то же. Сидим, б*, трясемся, думаем сбрасывать-не сбрасывать… А здесь, взяли лист бумаги и прикинули дивдоху. Безусловно, Алросу еще 10 раз сольют, бумага волатильная. Если умеете продавать и откупать — флаг вам в руки и попутного ветра. Если не умеете — сидим на пОпе, курим бамбук и наслаждаемся нормальной дивдохой и тем фактом, что государство тоже дивы любит ))).

Marina, начал фиксить июньские фьючи ступеньками во Фридоме они там все одно не поставочные.

весь рынок на чем то шагнул вниз, магнит конкретно не при чем. забрал последнее что хотел. буду ждать теперь

Сергей Фелосенко, как это происходит — шаг вниз по всему рынку? ММ подстраивается под игроков на Ришке соответственно весу акций и транслирует это на отдельные котировки?

Marina, сам этих тонкостей не понимаю пока. но то, что это общее движение, 100% вон лук как ушел так и в обратку отскочил, втб сбер и др. также

Сергей Фелосенко, а как часто такие движения бывают?

Marina, см. календари событий

весь рынок на чем то шагнул вниз, магнит конкретно не при чем. забрал последнее что хотел. буду ждать теперь

Сергей Фелосенко, как это происходит — шаг вниз по всему рынку? ММ подстраивается под игроков на Ришке соответственно весу акций и транслирует это на отдельные котировки?

Marina, сам этих тонкостей не понимаю пока. но то, что это общее движение, 100% вон лук как ушел так и в обратку отскочил, втб сбер и др. также.

по идее если еще и в шорты кто-то поставил отложку, то зажали его и должны выстрелить на закрытии вверх.

с появлением мало мальской волатильности должны уйти на 5400+.

По календарю дивидендов… входить не во что. Почти всё на «хаях».

Ipchik, идите в Севсталь ) Она откорректировалась хорошо ). Скоро дивы)

Эдуард Ганиев, я вот тоже на Севку вчера поглядывала… Но стремновато как-то, в Алросе поспокойнее)))

Marina, ага — именно точно. Стремно. Там волатильность бешенная. Нервы надо и спокойствие. Но если удачно зайти… или на долго.

Исходя из показателей Продажи алмазно-бриллиантовой продукции Алроса размещенных ниже, результат по итогам 2021г будет в районе $3,7 млрд

Марэк, попробую «на коленке» прикинуть дивы за 2021 год. Буду признательна за замечания, я не сильный спец по Алросе.

Беру Вашу расчетную выручку $3,7 мдрд * курс 72,5 руб/долл среднегодовой = 268 млрд руб

www.alrosa.ru/wp-content/uploads/2021/05/MDA-release-Q1-2021-RUS.pdf

Прибыль можно взять еще отсюда как квартальную за 1й квартал помноженную на 4 (у Алросы наблюдается сезонность, 2 летних квартала дают меньшие показатели, 4й «толстый», в общем и целом выручка первого квартала помноженная на 4 вполне себе репрезентативна)

90,8 млрд руб.*4= 360 млрд руб — за год, расчет 2

Берем по средней, вариант Марэка и мой (268+360)/2 = 314 млрд руб

Норма чистой прибыли составляет 26%, FCF (из отчета за 1й квартал) 58% от выручки,

Итого имеем: чистая прибыль 83 млрд руб, FCF за 2021 год 182 млрд руб

При отрицательно долге весь FCF распределяется в качестве дивидендов. Следующий порог, где долг/IBITDA <1 70-100%.

Для простоты примем, что 80% FCF распределяется (на настоящий момент показатели таковы что весь FCF может распределяться).

Имеем 7364.97 млн. шт акций в обращении.

Делим 182 млрд руб (FCF 2021)*80% (подлежит распределению через дивы)/7,365 млрд акций = 19,7 руб дивов за 2021 год

Marina, так хорошие дивы +9.54 ещё за 2020г. Итого имеем 29.24р за год и полтора месяца. Дивдоха почти 22%.

РоманП., я про то же. Сидим, б*, трясемся, думаем сбрасывать-не сбрасывать…

Marina, правильно делаете. ) Я вчера зафиксировался на 129,6. А вот сегодня чешу репу и думаю, что рановато это сделал ))

Исходя из показателей Продажи алмазно-бриллиантовой продукции Алроса размещенных ниже, результат по итогам 2021г будет в районе $3,7 млрд

Марэк, попробую «на коленке» прикинуть дивы за 2021 год. Буду признательна за замечания, я не сильный спец по Алросе.

Беру Вашу расчетную выручку $3,7 мдрд * курс 72,5 руб/долл среднегодовой = 268 млрд руб

www.alrosa.ru/wp-content/uploads/2021/05/MDA-release-Q1-2021-RUS.pdf

Прибыль можно взять еще отсюда как квартальную за 1й квартал помноженную на 4 (у Алросы наблюдается сезонность, 2 летних квартала дают меньшие показатели, 4й «толстый», в общем и целом выручка первого квартала помноженная на 4 вполне себе репрезентативна)

90,8 млрд руб.*4= 360 млрд руб — за год, расчет 2

Берем по средней, вариант Марэка и мой (268+360)/2 = 314 млрд руб

Норма чистой прибыли составляет 26%, FCF (из отчета за 1й квартал) 58% от выручки,

Итого имеем: чистая прибыль 83 млрд руб, FCF за 2021 год 182 млрд руб

При отрицательно долге весь FCF распределяется в качестве дивидендов. Следующий порог, где долг/IBITDA <1 70-100%.

Для простоты примем, что 80% FCF распределяется (на настоящий момент показатели таковы что весь FCF может распределяться).

Имеем 7364.97 млн. шт акций в обращении.

Делим 182 млрд руб (FCF 2021)*80% (подлежит распределению через дивы)/7,365 млрд акций = 19,7 руб дивов за 2021 год

Marina, так хорошие дивы +9.54 ещё за 2020г. Итого имеем 29.24р за год и полтора месяца. Дивдоха почти 22%.

РоманП., я про то же. Сидим, б*, трясемся, думаем сбрасывать-не сбрасывать… А здесь, взяли лист бумаги и прикинули дивдоху. Безусловно, Алросу еще 10 раз сольют, бумага волатильная. Если умеете продавать и откупать — флаг вам в руки и попутного ветра. Если не умеете — сидим на пОпе, курим бамбук и наслаждаемся нормальной дивдохой и тем фактом, что государство тоже дивы любит ))).

Marina,где то так

Исходя из показателей Продажи алмазно-бриллиантовой продукции Алроса размещенных ниже, результат по итогам 2021г будет в районе $3,7 млрд

Марэк, попробую «на коленке» прикинуть дивы за 2021 год. Буду признательна за замечания, я не сильный спец по Алросе.

Беру Вашу расчетную выручку $3,7 мдрд * курс 72,5 руб/долл среднегодовой = 268 млрд руб

www.alrosa.ru/wp-content/uploads/2021/05/MDA-release-Q1-2021-RUS.pdf

Прибыль можно взять еще отсюда как квартальную за 1й квартал помноженную на 4 (у Алросы наблюдается сезонность, 2 летних квартала дают меньшие показатели, 4й «толстый», в общем и целом выручка первого квартала помноженная на 4 вполне себе репрезентативна)

90,8 млрд руб.*4= 360 млрд руб — за год, расчет 2

Берем по средней, вариант Марэка и мой (268+360)/2 = 314 млрд руб

Норма чистой прибыли составляет 26%, FCF (из отчета за 1й квартал) 58% от выручки,

Итого имеем: чистая прибыль 83 млрд руб, FCF за 2021 год 182 млрд руб

При отрицательно долге весь FCF распределяется в качестве дивидендов. Следующий порог, где долг/IBITDA <1 70-100%.

Для простоты примем, что 80% FCF распределяется (на настоящий момент показатели таковы что весь FCF может распределяться).

Имеем 7364.97 млн. шт акций в обращении.

Делим 182 млрд руб (FCF 2021)*80% (подлежит распределению через дивы)/7,365 млрд акций = 19,7 руб дивов за 2021 год

Marina, так хорошие дивы +9.54р ещё за 2020г. Итого имеем 29.24р за год и полтора месяца. Дивдоха почти 22%. У меня прибыль во фьючах перевалила за 100% Входил 108-114р писал.

Исходя из показателей Продажи алмазно-бриллиантовой продукции Алроса размещенных ниже, результат по итогам 2021г будет в районе $3,7 млрд

Марэк, попробую «на коленке» прикинуть дивы за 2021 год. Буду признательна за замечания, я не сильный спец по Алросе.

Беру Вашу расчетную прибыль $3,7 мдрд * курс 72,5 руб/долл среднегодовой = 268 млрд руб

www.alrosa.ru/wp-content/uploads/2021/05/MDA-release-Q1-2021-RUS.pdf

Прибыль можно взять еще отсюда как квартальную за 1й квартал помноженную на 4 (у Алросы наблюдается сезонность, 2 летних квартала дают меньшие показатели, 4й «толстый», в общем и целом выручка первого квартала помноженная на 4 вполне себе репрезентативна)

90,8 млрд руб.*4= 360 млрд руб — за год, расчет 2

Берем по средней, вариант Марэка и мой (268+360)/2 = 314 млрд руб

Норма чистой прибыли составляет 26%, FCF (из отчета за 1й квартал) 58% от выручки,

Итого имеем: чистая прибыль 83 млрд руб, FCF за 2021 год 182 млрд руб

При отрицательно долге весь FCF распределяется в качестве дивидендов. Следующий порог, где долг/IBITDA <1 70-100%.

Для простоты примем, что 80% FCF распределяется (на настоящий момент показатели таковы что весь FCF может распределяться).

Имеем 7364.97 млн. шт акций в обращении.

Делим 182 млрд руб (FCF 2021)*80% (подлежит распределению через дивы)/7,365 млрд акций = 19,7 руб дивов за 2021 год

Marina, я икнул даже при моей средней 71 )

Какой смысл продавать Алросу?

Национальное Достояние, вот, а тем более не было смысла продавать по 54-63. А ведь продавали по таким ценам почти полгода.

Я вначале неправильно прочитала и решила, что это Алроса — Национальное Достояние.

Национальное Достояние, подскажите, откуда у Вас такой экстравагантный ник?

Marina, взял потаскать на время, у одной российской компании в которую активно инвестирую.

выжимают до последнего физика, имевшего надежды. думал по 5360 возьму объемчик, но похоже выше стоит кто-то. придется двигать.

Галицкого помурыжили с его остатками и похоже выпустить решили

Сергей Фелосенко, мне любопытно, что в последние дни и торговли как таковой нет. Акция «стоит», и покупцы с продаванами лбами уперлись, никто не покупает-не продает, и движухи нет. Раньше хоть туда-сюда акция прыгала, а теперь вот так. Что это означает, на Ваш взгляд?

Ага, есть идея что в стакане нет Маркет-мейкера. Может, это оно?

Marina, маркет мейкер есть всегда. иначе при текущей волатильности вы бы видели сильно разреженный стакан. болтаемся на роботах и индюках. вниз понимают что откупают и боятся продавать, вверх пока толкать не хотят, думаю что задернут под решение по дивам. чтобы было обоснование движения для масс.

Какой смысл продавать Алросу?

Национальное Достояние, вот, а тем более не было смысла продавать по 54-63. А ведь продавали по таким ценам почти полгода.

Я вначале неправильно прочитала и решила, что это Алроса — Национальное Достояние.

Национальное Достояние, подскажите, откуда у Вас такой экстравагантный ник?

Marina, слоган и газовой рекламы.-