комментарии Марэк на форуме

-

Акции Apple растут на фоне повышения их рейтинга у брокеров

Акции Apple растут на фоне повышения их рейтинга у брокеров

21 марта 2019, 16:09

Акции Apple Inc. подросли на премаркете на 0,7%, в пику общему спаду на фондовом рынке.

Аналитик Needham Лаура Мартин в преддверии пресс-конференции Apple, которая состоится на следующей неделе, повысила рекомендацию по ее бумагам до «уверенно покупать», а их целевую стоимость подняла до 225 долларов со 180 долларов. До этого у нее два года была присвоена рекомендация «покупать». По мнению Мартин, ожидаемый запуск нового контент-сервиса сократит процент оттока клиентов, что, на ее взгляд, является самым важным драйвером стоимости для «экосистемной» компании. Именно такой является Apple в глазах пользователей. «Чем ниже отток, тем выше пожизненная ценность пользователя», – написала Мартин.

Кроме того, сегодня аналитик Wedbush Дэн Айвз подтвердил рекомендацию «выше рынка» по акциям Apple и при этом поднял их целевую стоимость до 215 долларов с 200 долларов. Он расценивает долгожданный запуск нового потокового видеосервиса Apple как «основной шаг» для дальнейшего развития ее сервисов.

Мечел отчитался за IV квартал 2018 г. На какие дивиденды можно рассчитывать

21 марта 2019

Комментарий Сергея Сидилева и Сергея Гайворонского, БКС Брокер:

«Мечел представил противоречивые финансовые результаты за IV квартал 2018 г. Чистая прибыль компании превысила наш прогноз на целых 50%. Однако это произошло на фоне одноразовых, неденежных доходов компании, в то время как основанная деятельность в последнем квартале вызывает много вопросов. Несмотря на благоприятную ценовую конъюнктуру в IV квартале, выручка компании сократилась на 1% относительно аналогичного периода в 2017 г. Падение произошло в связи с двузначным падением продаж почти всей линейки продукции относительно IV квартала 2017 г. При этом производство также оказалось под мощным давлением.

Ключевым негативом в отчетности за IV квартал 2018 г. выступает то, что выручка компании сократилась одновременно с ростом себестоимости на 16,9%, что сильно ударило на операционную рентабельность компании. Это произошло в связи с увеличением затрат на добычу угольной продукции на фоне роста объемов вскрышных работ, необходимых для наращивания объемов производства. Таким образом, показатель рентабельности EBITDA в добывающем сегменте сократился на 17,5 п.п до минимальных уровней за последние годы деятельности компании и составил 37,9%. Энергетический сегмент, также подвергся давлению, его показатель EBITDA в IV квартале упал в 8 раз.

Несмотря на слабые операционные показатели, акции Мечела уверенно растут (в том числе обыкновенные, что вызывает удивление). Позитивные моменты, конечно, имеются, в основном для держателей привилегированных акций. Во-первых, чистая прибыль в 2019 г. выросла на 9,3%. Соответственно, по уставу акционеры могут рассчитывать на выплату дивидендов в размере 18,2 руб. на одну привилегированную акцию, это соответствует практически 18% дивдоходности.

Но не стоит забывать, что рост чистой прибыли целиком обеспечен «бумажной» прибылью, полученной в результате реструктуризации долга (около 34 млрд руб.), которая перекрыла негативную переоценку по курсовым разницам (25,8 млрд руб.). Реальная прибыль в свою очередь упала на 35%. И это в хороший год с точки зрения ценовой конъюнктуры на рынке угля. Учитывая снижение курса доллара и завершение реструктуризации долга в этом году, Мечел может получить еще большую бумажную прибыль в 2019 г., а дивиденды по уставу перевалят за 20 руб. Таким образом, держателям «префов» за 2 года может вернуться в виде дивидендов до 40% от текущей стоимости акций. Отсюда и ралли в акциях.

Но посмотрим с другой стороны. У компании через 2 года завершается льготный период по обслуживанию уже реструктуризированного долга. С этого момента финансовые расходы, очевидно, возрастут, так как компания должна будет начинать гасить тело. Однако обязательства снижаются не так быстро, как хотелось бы. Чистый долг по результатам 2019 г. снизился всего на 20 млрд руб. Более того, гасить быстрее компания просто не в состоянии. После вычета процентных расходов и CAPEX из операционного денежного потока у Мечела остается около 25 млрд руб., отсюда еще нужно вычесть дивиденды (величина будет небольшой, около 2 млрд руб.). Такими темпами через 2 года величины долга останется более 380 млрд руб. Возникает логичный вопрос, оправданно ли в такой ситуации платить дивиденды, пусть и небольшие. Мы думаем, что риск пересмотра практики выплаты по уставу вновь на горизонте, особенно в моменты аккумулирования большой бумажной прибыли.

Генеральный директор Мечела Олег Коржов объясняет снижение EBITDA и выручки в IV квартале ростом запасов и вскрышных работ. Действительно, запасы выросли на 15,5% г/г., но это несущественно, учитывая высокие цены на коксующийся уголь. А разговоры про активную модернизацию совсем непонятны. CAPEX остается на крайне низком уровне, даже уменьшившись в сравнении с 2018 г.

Резюмируя, рост привилегированных акций понятен. Высокие дивиденды за 2018-19 гг. выглядят соблазнительно, однако и риски – повышенные. А у обыкновенных акций, на наш взгляд, драйверов нет». Нижнекамскшина – рсбу/ мсфо

Нижнекамскшина – рсбу/ мсфо

63 731 171 Обыкновенных акций http://shinakama.tatneft.ru/upload/files/Устав%202017%20НКШ_1.pdf

Капитализация на 21.03.2019г: 812,57 млн руб

1 969 910 Привилегированных акций

Капитализация на 21.03.2019г (метод дисконтирования, -20%): 20,09 млн руб

Общий долг на 31.12.2016г: 7,869 млрд руб/ мсфо 8,230 млрд руб

Общий долг на 31.12.2017г: 6,999 млрд руб/ мсфо 7,453 млрд руб

Общий долг на 30.06.2018г: 7,213 млрд руб/ мсфо 7,725 млрд руб

Общий долг на 31.12.2018г: 6,774 млрд руб

Выручка 2016г: 15,407 млрд руб/ мсфо 15,305 млрд руб

Выручка 1 кв 2017г: 3,858 млрд руб

Выручка 6 мес 2017г: 7,853 млрд руб/ мсфо 7,838 млрд руб

Выручка 9 мес 2017г: 12,121 млрд руб

Выручка 2017г: 16,653 млрд руб/ мсфо 16,625 млрд руб

Выручка 1 кв 2018г: 4,389 млрд руб

Выручка 6 мес 2018г: 9,022 млрд руб/ мсфо 9,021 млрд руб

Выручка 9 мес 2018г: 14,284 млрд руб

Выручка 2018г: 20,416 млрд руб

Прибыль 2015г: 83,54 млн руб/ Убыток мсфо 188,05 млн руб

Прибыль 2016г: 35,32 млн руб/ Убыток мсфо 337,58 млн руб

Прибыль 1 кв 2017г: 7,41 млн руб

Прибыль 6 мес 2017г: 33,34 млн руб/ Убыток мсфо 22,56 млн руб

Прибыль 9 мес 2017г: 53,69 млн руб

Прибыль 2017г: 46,87 млн руб/ Убыток мсфо 101,02 млн руб

Прибыль 1 кв 2018г: 41,36 млн руб

Прибыль 6 мес 2018г:116,83 млн руб/ Прибыль мсфо 132,84 млн руб

Прибыль 9 мес 2018г: 225,53 млн руб

Прибыль 2018г: 311,57 млн руб

http://shinakama.tatneft.ru/raskritie-informatsii/buhgalterskaya-otchetnost?lang=ru

http://shinakama.tatneft.ru/raskritie-informatsii/konsolidirovannaya-finansovaya-otchetnost?lang=ru Лензолото – рсбу/ мсфо

Лензолото – рсбу/ мсфо

1 140 300 Обыкновенных акций fs.moex.com/files/12122

Free-float 7%

Капитализация на 21.03.2019г: 6,557 млрд руб

347 700 Привилегированных акций

Free-float 100%

Капитализация на 21.03.2019г: 957,91 млн руб

Общий долг на 31.12.2016г: 153,49 млн руб/ мсфо 1,988 млрд руб

Общий долг на 31.12.2017г: 153,75 млн руб/ мсфо 3,476 млрд руб

Общий долг на 30.06.2018г: 163,14 млн руб/ мсфо 6,401 млрд руб

Общий долг на 30.09.2018г: 153,68 млн руб

Общий долг на 31.12.2018г: 161,75 млн руб

Убыток 2015г: 3,478 млрд руб/ Прибыль мсфо 4,490 млрд руб

Убыток 2016г: 481,37 млн руб/ Прибыль мсфо 2,574 млрд руб

Убыток 1 кв 2017г: 169,39 млн руб

Убыток 6 мес 2017г: 48,67 млн руб / Убыток мсфо 1,072 млрд руб

Убыток 9 мес 2017г: 85,32 млн руб

Убыток 2017г: 91,87 млн руб/ Убыток мсфо 584 млн руб

Убыток 1 кв 2018г: 3,88 млн руб

Прибыль 6 мес 2018г: 237,50 млн руб/ Прибыль мсфо 1 млн руб

Прибыль 9 мес 2018г: 370,93 млн руб

Прибыль 2018г: 552,51 млн руб

http://www.e-disclosure.ru/portal/files.aspx?id=1991&type=3

http://www.e-disclosure.ru/portal/files.aspx?id=1991&type=4

Мечел – рсбу/ мсфо

Мечел – рсбу/ мсфо

416 270 745 Обыкновенных акций http://www.mechel.ru/shareholders/info/capital/

Free-float 49,9%

Капитализация на 21.03.2019г: 32,053 млрд руб

138 756 915 Привилегированных акций

Free-float 60%

Капитализация на 21.03.2019г: 14,715 млрд руб

Общий долг на 31.12.2016г: 226,658 млрд руб/мсфо 578,053 млрд руб

Общий долг на 31.12.2017г: 258,443 млрд руб/мсфо 563,260 млрд руб

Общий долг на 30.09.2017г: 273,215 млрд руб/ мсфо 552,749 млрд руб

Общий долг на 31.12.2018: 270,346 млрд руб/мсфо 550,820 млрд руб

Выручка 2016г: 12,612 млрд руб/ мсфо 276,009 млрд руб

Выручка 9 мес 2017г: 5,117 млрд руб/ мсфо 222,797 млрд руб

Выручка 2017г: 5,995 млрд руб/ мсфо 299,113 млрд руб

Выручка 1 кв 2018г: 1,988 млрд руб/ мсфо 74,852 млрд руб

Выручка 6 мес 2018г: 6,318 млрд руб/ мсфо 157,038 млрд руб

Выручка 9 мес 2018г: млрд руб/ мсфо 237,003 млрд руб

Выручка 2018г: 12,152 млрд руб/ мсфо 312,574 млрд руб

Операционная прибыль мсфо 2016г: 42,690 млрд руб

Операционная прибыль мсфо 9 мес 2017г: 46,415 млрд руб

Операционная прибыль мсфо 2017г: 57,167 млрд руб

Операционная прибыль мсфо 9 мес 2018г: 47,820 млрд руб

Операционная прибыль мсфо 2018г: 49,780 млрд руб

Убыток 2016г: 7,873 млрд руб/ Прибыль мсфо 8,832 млрд руб

Убыток 1 кв 2017г: 8,908 млрд руб/ Прибыль мсфо 14,458 млрд руб

Убыток 6 мес 2017г: 17,409 млрд руб/ Прибыль мсфо 5,682 млрд руб

Убыток 9 мес 2017г: 11,709 млрд руб/ Прибыль мсфо 11,962 млрд руб

Убыток 2017г: 15,204 млрд руб/ Прибыль мсфо 12,570 млрд руб

Убыток 1 кв 2018г: 5,134 млрд руб/ Прибыль мсфо 3,531 млрд руб

Убыток 6 мес 2018г: 7,874 млрд руб/ Прибыль мсфо 5,280 млрд руб

Убыток 9 мес 2018г: 11,484 млрд руб/ Прибыль мсфо 11,930 млрд руб

Убыток 2018г: 10,294 млрд руб/ Прибыль мсфо 13,536 млрд руб

www.mechel.ru/shareholders/disclosure/mechel/

http://www.mechel.ru/shareholders/report/financial/ Мегафон – рсбу/ мсфо

Мегафон – рсбу/ мсфо

620 000 000 акций http://corp.megafon.ru/investoram/stock/share_capital/

Капитализация на 21.03.2019г: 393,824 млрд руб

Общий долг на 31.12.2016г: 314,939 млрд руб/ мсфо 337,660 млрд руб

Общий долг на 31.12.2017г: 354,751 млрд руб/ мсфо 259,988 млрд руб

Общий долг на 31.12.2018г: ______ млрд руб/ мсфо 328,003 млрд руб

Выручка 2016г: 286,658 млрд руб/ мсфо 316,275 млрд руб

Выручка 9 мес 2017г: 218,805 млрд руб/ мсфо 247,129 млрд руб

Выручка 2017г: 296,669 млрд руб/ мсфо 321,797 млрд руб

Выручка 1 кв 2018г: 70,067 млрд руб/ мсфо 91,484 млрд руб

Выручка 6 мес 2018г: 144,944 млрд руб/ мсфо 158,396 млрд руб

Выручка 9 мес 2018г: 226,247 млрд руб/ мсфо 247,129 млрд руб

Выручка 2018г: _____ млрд руб/ мсфо 335,541 млрд руб

Прибыль 2016г: 35,605 млрд руб/ Прибыль мсфо 25,589 млрд руб

Прибыль 1 кв 2017г: 5,169 млрд руб/ Прибыль мсфо 4,179 млрд руб

Убыток 6 мес 2017г: 13,062 млрд руб/ Убыток 5,451 млрд руб

Убыток 9 мес 2017г: 4,932 млрд руб/ Прибыль мсфо 3,680 млрд руб

Прибыль 2017г: 5,276 млрд руб/ Прибыль мсфо 5,325 млрд руб

Прибыль 1 кв 2018г: 10,182 млрд руб/ Прибыль мсфо 4,806 млрд руб

Прибыль 6 мес 2018г: 12,903 млрд руб/ Прибыль мсфо 23,820 млрд руб

Прибыль 9 мес 2018г: 18,370 млрд руб/ Прибыль мсфо 31,268 млрд руб

Прибыль 2018г: _____ млрд руб/ Прибыль мсфо 32,854 млрд руб

http://corp.megafon.ru/investoram/shareholder/msfo/

http://corp.megafon.ru/investoram/shareholder/rsbu/ М.видео – мсфо

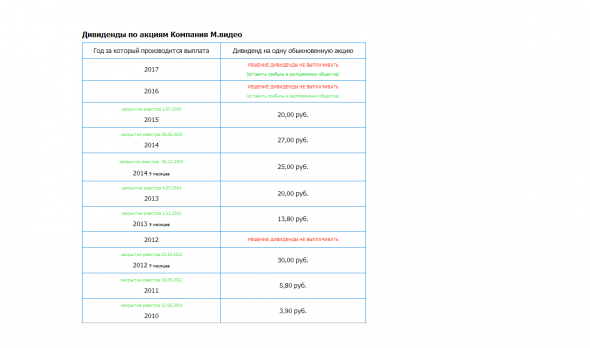

М.видео – мсфо

179 768 227 акций http://fs.moex.com/files/12122

Free-float 32%

Капитализация на 21.03.2019г: 73,561 млрд руб

Общий долг на 31.12.2016г: 84,350 млрд руб

Общий долг на 31.12.2017г: 98,371 млрд руб

Общий долг на 30.06.2018г: 171,038 млрд руб

Общий долг на 31.12.2018г: 254,059 млрд руб

Выручка 2016г: 183,219 млрд руб

Выручка 6 мес 2017г: 83,364 млрд руб

Выручка 2017г: 198,197 млрд руб

Выручка 6 мес 2018г: 118,118 млрд руб

Выручка 2018г: 321,102 млрд руб

Прибыль 2014г: 8,174 млрд руб

Прибыль 6 мес 2015г: 2,542 млрд руб

Прибыль 2015г: 4,547 млрд руб

Прибыль 6 мес 2016г: 2,091 млрд руб

Прибыль 2016г: 5,546 млрд руб

Прибыль 6 мес 2017г: 2,492 млрд руб

Прибыль 2017г: 6,954 млрд руб

Прибыль 6 мес 2018г: 4,684 млрд руб

Прибыль 2018г: 8,365 млрд руб (+20% г/г) — Р/Е 8,8

http://invest.mvideo.ru/shareholder/financereports/index.shtml

Банк Авангард — Дивы 2018г: 24,78 руб. Отсечка 3 мая 2019г

Банк Авангард — Дивы 2018г: 24,78 руб. Отсечка 3 мая 2019г

20.03.2019 18:13

ПАО АКБ «АВАНГАРД»

Решения совета директоров (наблюдательного совета)

Рекомендовать годовому Общему собранию акционеров Банка по вопросу «Распределение прибыли ПАО АКБ «АВАНГАРД» распределить часть чистой прибыли по результатам отчетного года и выплатить дивиденды по обыкновенным именным бездокументарным акциям Банка в денежной форме в размере не более 2 000 000 000,00 (Два миллиарда) рублей.

Определить датой составления списка лиц, имеющих право на получение дивидендов «03» мая 2019г.

www.e-disclosure.ru/portal/event.aspx?EventId=jYFUnf-CWSEaY-CwJOinM7ug-B-B

2 млрд руб: 80 700 000 акций www.avangard.ru/rus/about/inforaskr/ustav_avangard_2015.pdf = 24,78 руб

(24,78 х 87): 770 руб = 2,8% див.доходность

Об отборе организаторов размещения в 2019 году выпусков облигаций Российской Федерации на международном рынке капитала

Об отборе организаторов размещения в 2019 году выпусков облигаций Российской Федерации на международном рынке капитала

21.03.2019 09:48

Минфин России информирует о том, что в соответствии с пунктом

1 распоряжения Правительства Российской Федерации от 13 марта 2014 г.

№ 364-р произведен запрос предложений на оказание в 2019 году услуг по размещению облигаций облигационных займов Российской Федерации на международном рынке капитала у следующих организаций:

1. ВТБ Капитал плс (VTB Capital plc);

2. АО «Сбербанк КИБ»;

3. «Газпромбанк» (АО).

По итогам рассмотрения поступивших предложений Минфином России принято решение об отборе ВТБ Капитал плс (VTB Capital plc) и «Газпромбанк» (АО) в качестве банков-агентов по размещению облигаций облигационных займов Российской Федерации на международном рынке капитала в 2019 году.

www.minfin.ru/ru/press-center/?# bayad,

bayad,

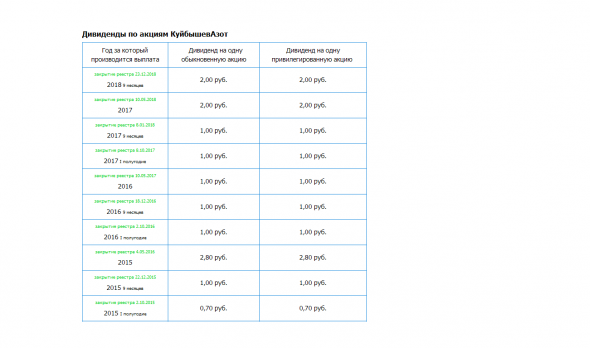

На ветке размещена див история КуйбышевАзот, компашка исторически никогда не платила дивы более 4,5 руб/акц за год.

С такими дивами и при цене акции 115 руб — это не дивидендная бумага Мордовэнергосбыт

Мордовэнергосбыт

Номинал 0,0136 руб

1 345 037 710 акций http://www.mesk.ru/aktsioneram_i_investoram/aktsionernyiy_kapital/

Капитализация на 20.03.2019г: 597,20 млн руб

Общий долг на 31.12.2016г: 1,213 млрд руб

Общий долг на 31.12.2017г: 1,094 млрд руб

Общий долг на 30.09.2018г: 1,217 млрд руб

Выручка 2016г: 6,254 млрд руб

Выручка 1 кв 2017г: 1,767 млрд руб

Выручка 6 мес 2017г: 3,204 млрд руб

Выручка 9 мес 2017г: 4,703 млрд руб

Выручка 2017г: 6,505 млрд руб

Выручка 1 кв 2018г: 1,734 млрд руб

Выручка 6 мес 2018г: 3,165 млрд руб

Выручка 9 мес 2018г: 4,662 млрд руб

Прибыль 2014г: 26,68 млн руб

Прибыль 9 мес 2015г: 44,77 млн руб

Прибыль 2015г: 13,99 млн руб

Прибыль 9 мес 2016г: 89,77 млн руб

Прибыль 2016г: 31,10 млн руб

Прибыль 1 кв 2017г: 83,89 млн руб

Прибыль 6 мес 2017г: 140,75 млн руб

Прибыль 9 мес 2017г: 150,42 млн руб

Прибыль 2017г: 35,87 млн руб

Прибыль 1 кв 2018г: 18,97 млн руб

Прибыль 6 мес 2018г: 5,82 млн руб

Прибыль 9 мес 2018г: 28,54 млн руб (-81% г/г)

http://www.mesk.ru/raskrytie_informacyi/raskrytie_informatsii_emitentom/doc-1008.php

Davokad,

Davokad,

На рашен рынке можно шортить абсолютно Любую акцию, НО дают это делать не каждому, НО некоторым разрешают. Волгоградэнергосбыт - Не многовата ли сумма судебных исков за 1 день

Волгоградэнергосбыт - Не многовата ли сумма судебных исков за 1 день19.03.2019

Сумма исковых требований 4,39 млн руб

Истцы АО «ДАЛЬНЕВОСТОЧНАЯ ГЕНЕРИРУЮЩАЯ КОМПАНИЯ»

Ответчики ПАО «ВОЛГОГРАДЭНЕРГОСБЫТ

http://kad.arbitr.ru/Card/c021a086-efad-415d-bba8-94feddf05018

19.03.2019

Сумма исковых требований 800 тыс руб

Истцы ООО „ЛУКОЙЛ-ЭКОЭНЕРГО“

Ответчики ПАО „ВОЛГОГРАДЭНЕРГОСБЫТ

http://kad.arbitr.ru/Card/58d7a300-eaf5-455f-adac-6a2e5655492b

19.03.2019

Сумма исковых требований 1,77 млн руб

Истцы ООО “ЛУКОЙЛ-РОСТОВЭНЕРГО»

Ответчики ПАО «ВОЛГОГРАДЭНЕРГОСБЫТ

http://kad.arbitr.ru/Card/28b6707f-3166-4888-a006-fb0224282f7d

19.03.2019

Сумма исковых требований 284 тыс руб

Истцы

читать дальше на смартлабе Акции Bayer падают на 12,68% после решения суда присяжных по делу о гербициде Roundup

Акции Bayer падают на 12,68% после решения суда присяжных по делу о гербициде Roundup

20 марта 2019, 13:25

Акции Bayer AG утром в среду резко подешевели после того, как суд присяжных из Сан-Франциско вечером во вторник пришел к выводу, что использование гербицидов Monsanto на основе глифосата стало определяющим фактором для появления рака у истца.

На момент написания статьи акции Bayer падали на 12,68% до 60,86 евро. Если они не сумеют восстановиться, то сегодняшнее падение грозит стать их худшим дневным результатом с июня 2000 года.

Аналитик Citi Пол Вердульт считает, что в свете вынесенного в Сан-Франциско вердикта отношение к акциям Bayer ухудшится. При этом он отметил, что предстоящее рассмотрение дела в Сент-Луисе может прояснить ситуацию с потенциальными обязательствами. «Акции, вероятно, останутся под давлением, пока не появится подтверждение, что Bayer в состоянии одержать победу как минимум в одном из шести дел, которые будут рассматриваться в 2019 году», – сказал аналитик.

По мнению Гюнтера Цехманна из Bernstein, акции Bayer останутся под значительным давлением, особенно если компания проиграет второй этап судебного разбирательства, что весьма вероятно.

Акции Bayer за последние 52 недели обвалились на 34%.

«С учетом того, что акции остаются крайне волатильными, их стоит покупать в случае значительного отката», — добавил он.

читать дальше на смартлабе Bernstein понизил целевую стоимость акций Lufthansa до 25 евро

Bernstein понизил целевую стоимость акций Lufthansa до 25 евро

20 марта 2019, 13:21

Разочаровывающий свободный денежный поток (FCF) Lufthansa стал одной из основных причин прохладной реакции инвесторов на результаты немецкой авиакомпании за 2018 год, опубликованные на прошлой неделе, говорит Bernstein.

Свободный денежный поток Lufthansa сократился на 1,9 млрд евро из-за разовых факторов и «очень жесткой конкуренции в 2017 году», отметил брокер. Однако он считает, что в следующие несколько лет ее FCF будет расти.

«Мы призываем компанию уделить больше внимания получению FCF и надеемся, что большая часть июньского дня рынков капитала будет посвящена мерам, которые группа намерена предпринять с этой целью», — пояснил Bernstein. Он понизил целевую стоимость акций Lufthansa на 7,4% до 25 евро после их распродажи по итогам отчетности. Но при этом Bernstein сохранил по ним рейтинг «выше рынка», поскольку считает, что акции авиаперевозчика сейчас дешевы.

Кроме того, брокер думает, что июньское мероприятие компании будет способствовать улучшению настроя инвесторов. После выхода отчетности Lufthansa за 2018 год и публикации прогноза на 2019 год ее акции упали на 8,7% до 20,85 евро, сократив прирост с начала года до 5,8%. В прошлом году они подешевели на 36%.

читать дальше на смартлабе Волгоградэнергосбыт — Сумма исковых требований 22 млн руб.

Волгоградэнергосбыт — Сумма исковых требований 22 млн руб.

Не многовата ли сумма за 1 день и это при чистой прибыли Компашки по итогам 9 мес 2018г: 52,6 млн руб.

19.03.2019

Сумма исковых требований 4,39 млн руб

Истцы АО «ДАЛЬНЕВОСТОЧНАЯ ГЕНЕРИРУЮЩАЯ КОМПАНИЯ»

Ответчики ПАО «ВОЛГОГРАДЭНЕРГОСБЫТ

kad.arbitr.ru/Card/c021a086-efad-415d-bba8-94feddf05018

19.03.2019

Сумма исковых требований 800 тыс руб

Истцы ООО „ЛУКОЙЛ-ЭКОЭНЕРГО“

Ответчики ПАО „ВОЛГОГРАДЭНЕРГОСБЫТ

kad.arbitr.ru/Card/58d7a300-eaf5-455f-adac-6a2e5655492b

19.03.2019

Сумма исковых требований 1,77 млн руб

Истцы ООО “ЛУКОЙЛ-РОСТОВЭНЕРГО»

Ответчики ПАО «ВОЛГОГРАДЭНЕРГОСБЫТ

kad.arbitr.ru/Card/28b6707f-3166-4888-a006-fb0224282f7d

19.03.2019

Сумма исковых требований 284 тыс руб

Истцы ООО „КАМЫШИНСКАЯ ТЭЦ“

Ответчики ПАО „ВОЛГОГРАДЭНЕРГОСБЫТ

kad.arbitr.ru/Card/d3ceb96d-efb0-430f-8040-61b1b2a7af56

19.03.2019

Сумма исковых требований 6,56 млн руб

Истцы ООО “ЛУКОЙЛ-КУБАНЬЭНЕРГО»

Ответчики ПАО «ВОЛГОГРАДЭНЕРГОСБЫТ

kad.arbitr.ru/Card/545bbb69-a1b7-4e70-aea9-c9867094c1ce

19.03.2019

Сумма исковых требований 1,28 млн руб

Истцы ООО „ВОЛГОДОНСКАЯ ТЕПЛОВАЯ ГЕНЕРАЦИЯ“

Ответчики ПАО „ВОЛГОГРАДЭНЕРГОСБЫТ

kad.arbitr.ru/Card/454a5571-ddb2-47b4-8317-9fa4ced50b13

19.03.2019

Сумма исковых требований 679,77 тыс руб

Истцы ООО “ЛУКОЙЛ-СТАВРОПОЛЬЭНЕРГО»

Ответчики ПАО «ВОЛГОГРАДЭНЕРГОСБЫТ

kad.arbitr.ru/Card/3d797056-1b52-4bae-9a9e-d52c83442032

19.03.2019

Сумма исковых требований 2,66 млн руб

Истцы ООО „ТЕПЛОВАЯ ГЕНЕРАЦИЯ Г. ВОЛЖСКОГО“

Ответчики ПАО „ВОЛГОГРАДЭНЕРГОСБЫТ

kad.arbitr.ru/Card/2ce418b2-3cf9-41b5-8550-2dd014d19baa

19.03.2019

Сумма исковых требований 3,69 млн руб

Истцы ООО “ЛУКОЙЛ-АСТРАХАНЬЭНЕРГО»

Ответчики ПАО «ВОЛГОГРАДЭНЕРГОСБЫТ

kad.arbitr.ru/Card/aca8bd5e-f3d5-41dc-b5c2-9ab03f71be18

Тамбовская энергосбытовая компания

Тамбовская энергосбытовая компания

Номинал 0,02 рубля

1 525 986 880 Обыкновенных акций https://tesk.su/for_investors/capital/

Капитализация на 20.03.2019г: 457,8 млн руб

Номинал 0,02 рубля

217 961 420 Привилегированных акций

Капитализация на 20.03.2019г: 37,05 млн руб

Общий долг на 31.12.2016г: 538,14 млн руб

Общий долг на 31.12.2017г: 618,76 млн руб

Общий долг на 30.09.2018г: 606,28 млн руб

Общий долг на 31.12.2018г: 663,74 млн руб

Выручка 2016г: 5,107 млрд руб

Выручка 1 кв 2017г: 1,534 млрд руб

Выручка 6 мес 2017г: 2,857 млрд руб

Выручка 9 мес 2017г: 4,261 млрд руб

Выручка 2017г: 5,972 млрд руб

Выручка 1 кв 2018г: 1,665 млрд руб

Выручка 6 мес 2018г: 3,019 млрд руб

Выручка 9 мес 2018г: 4,455 млрд руб

Выручка 2018г: 6,240 млрд руб

Прибыль 2014г: 9,92 млн руб

Прибыль 9 мес 2015г: 6,96 млн руб

Прибыль 2015г: 90 тыс руб

Убыток 9 мес 2016г: 12,91 млн руб

Прибыль 2016г: 1,04 млн руб

Убыток 1 кв 2017г: 6,69 млн руб

Прибыль 6 мес 2017г: 3,72 млн руб

Убыток 9 мес 2017г: 11,62 млн руб

Прибыль 2017г: 186 тыс руб

Убыток 1 кв 2018г: 10,53 млн руб

Прибыль 6 мес 2018г: 283 тыс руб

Прибыль 9 мес 2018г: 277 тыс руб

Прибыль 2018г: 6,77 млн руб – Р/Е 73,1

https://tesk.su/for_investors/information/bukhgalterskaya-finansovaya-otchetnost/

https://tesk.su/for_investors/information/