Авто-репост. Читать в блоге >>>

комментарии AGR на форуме

-

📉 Индекс как отправная точка: текущее состояние рынка

📉 Индекс как отправная точка: текущее состояние рынка

Прежде чем переходить к разбору отдельных позиций и структуры портфеля, считаю важным зафиксировать общее состояние рынка.

В этом эксперименте именно индекс МосБиржи я рассматриваю как базовый индикатор настроения капитала — не прогноз, а отражение того, как рынок чувствует себя в моменте.Работаю с индексом на крупных таймфреймах (месяц, неделя). Для меня это способ отсеять шум и не подменять инвестиционные решения краткосрочными эмоциями.

1️⃣ Понижающаяся тенденция с марта 2025 годаНачиная с марта 2025 года индекс находится в устойчивой понижающейся структуре.

На этом участке рынок последовательно обновлял более низкие максимумы, что не давало оснований рассматривать системную работу в лонг.Фактически весь период весна–осень 2025 года я воспринимал как:

рынок без выраженного апсайда;

среду повышенного риска для долгосрочных входов;

фазу, где допустима лишь точечная работа (возможно, с оговорками — август).

2️⃣ Декабрь: важный момент в структуре

Авто-репост. Читать в блоге >>> 📊 Рынок на стероидах: 81% роста за три года — что сломалось в логике инвесторов

📊 Рынок на стероидах: 81% роста за три года — что сломалось в логике инвесторов

Американский фондовый рынок завершает третий год подряд экстремального роста.

Цифры выглядят впечатляюще, но именно они и требуют максимально холодного анализа.+24,3% в 2023,

+23,3% в 2024,

почти +18% в 2025.Совокупно — около 81% за три года.

За последние 100 лет подобная динамика наблюдалась всего четыре раза:

1929 год

середина 1950-х

конец 1990-х (пузырь доткомов)

2021 год

И каждый раз за этим следовал рыночный коллапс.

📉 История повторяется — и всегда одинаково

После таких фаз рынок неизменно переходил к резкой коррекции:

2022: –19,4%

2000: –10%, затем –13% в 2001 и –23,4% в 2002

1957: –14,3%

1930-е — Великая депрессия (без комментариев)

Важно не то, что рынок падал, а почему до этого он рос.

🔍 Почему прошлые ралли имели фундамент

2020–2021

печатание денег более $12 трлн

рост корпоративных прибылей на 40–50% к 2019

отрицательные реальные доходности

Авто-репост. Читать в блоге >>> 📌 Американский рынок: рост на плече и тень глубокой коррекции

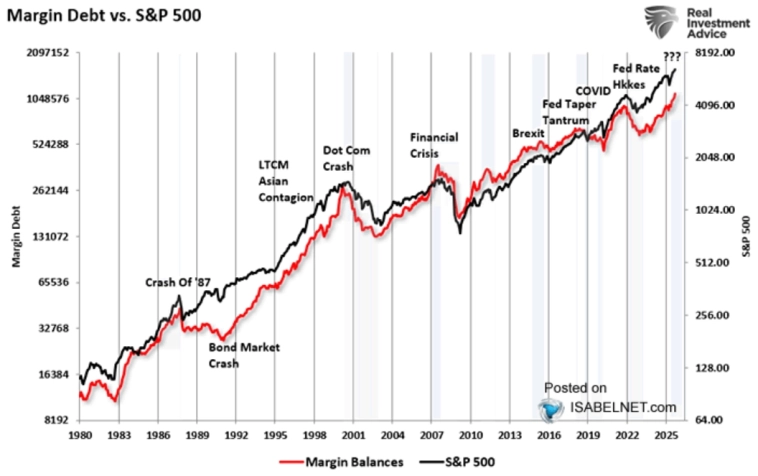

📌 Американский рынок: рост на плече и тень глубокой коррекции

📈 Плечо снова растёт — и быстрее рынкаПо итогам месяца объём маржинального долга на биржах США увеличился ещё на $57 млрд, достигнув нового исторического максимума — $1.184 трлн.

Но самое важное — не абсолютные значения, а структура этого роста.В 2025 году зависимость динамики индекса S&P 500 от маржинального долга усилилась до уровня, который сложно игнорировать: фактически, каждая новая волна роста индекса сопровождается аналогичным всплеском кредитного плеча.

Это означает, что рынок поднимается не на базе фундаментального спроса, а на заёмных деньгах, что всегда увеличивает вероятность масштабных обвалов.

⚠️ Свободный кэш не растёт — а плечо на максимумеОсобенно опасная часть — это состояние маржинальных счетов.

Свободные остатки — тот самый «воздушный мешок безопасности», который инвесторы обычно держат для страховки — остались на прежнем уровне.

В то время как маржинальный долг вырос, соотношение долг / свободный кэш достигло нового исторического значения:

Авто-репост. Читать в блоге >>>

📌 Крупнейшая переоценка в истории или новая реальность?

📌 Крупнейшая переоценка в истории или новая реальность?

Сегодняшняя стоимость технологического сектора США — около 35 трлн долларов. Настолько рынок «надул» капитализацию, закладывая в неё ожидания от искусственного интеллекта (ИИ) и его «революционного» влияния на экономику.

Но есть нюанс: никто — ни инвесторы, ни аналитики, ни даже создатели ИИ — по сути не понимают, что именно оценивается и в чём заключается источник этих доходов.Да, большие языковые модели (LLMs) — это действительно колоссальное изобретение. Они способны «оживлять» изображения, генерировать тексты, писать код и даже имитировать интонации живых людей. Это технологическая магия, которая меняет саму логику создания информации.

Но между технологической магией и экономической ценностью пролегает огромная пропасть.

🤖 Новая экономика верыСегодняшняя капитализация технологических гигантов держится не на способности генерировать денежные потоки, а на интенсивности информационного шума вокруг ИИ.

Рынок перестал оценивать активы через прибыль, выручку или инновации — теперь их стоимость определяется плотностью веры в чудо.

Авто-репост. Читать в блоге >>> RGBI - индекс государственных облигаций РФ движемся по старшему тренду!

RGBI - индекс государственных облигаций РФ движемся по старшему тренду!

#RGBI$RBZ5

1. Сентябрьская свеча (месяц), продолжает отрабатывать и подтверждает модель разворота «молот» сформированный в августе.

2. После коррекционной свечи 1 сентября (неделя), и последовавшей за ней модели поглощения (разворота) прошедшая неделя продолжила нисходящее движение. Подтверждая направление более старшего масштаба. На данный момент сформированный и несущий в себе медвежье настроение тренд имеет цель снижения в район 140.

Авто-репост. Читать в блоге >>>