Пример анализа банковской компании

👀Анализируем вместе!

Для наглядного примера анализа компании из финансовой отрасли выберем самый большой и популярный банк России – 🏦 СБЕРБАНК.

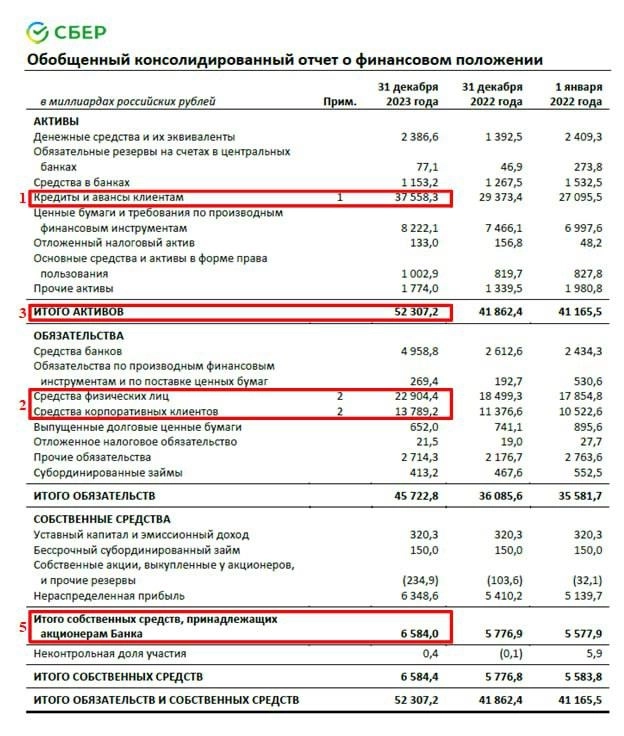

Показатели кредитного портфеля (отмечены цифрой 1 на фото, далее — (1) и средств клиентов (2) представлены в отчете о финансовом положении компании.

На основе данных показателей можно рассчитать LTD.

LTD = (1)/(2) * 100% = 37.558/(22904 + 13789) * 100% = 102,3%.

✔️Из приведенной статистики на картинке за последние 4 года видно, что значение LTD растёт и на данный момент кредитный портфель даже больше средств клиентов в банке.

С одной стороны — это хорошо, ведь именно кредиты приносят доход банку, но с другой стороны это увеличивает риски, связанные с возможными невыплатами клиентов.

Также немаловажно оценить рост активов банка (3). Если во времени данный показатель увеличивается, значит бизнес развивается и растёт.

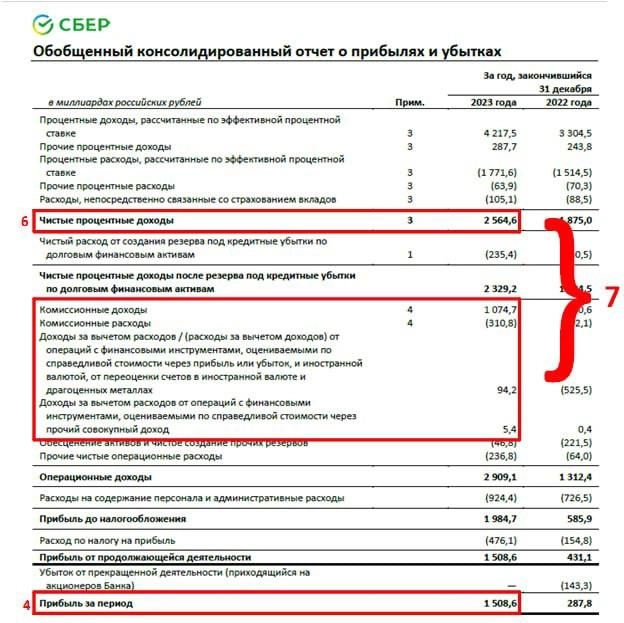

Для расчета показателей рентабельности активов (ROA) и рентабельности капитала (ROE) потребуется значение прибыли за отчетный период (4), которое можно найти в отчете о прибылях и убытках.

Таким образом:

ROA = (4)/(3) * 100% = 1508,6/52307,2 * 100% = 2,8%.

ROE = (4)/(5) * 100% = 1508,6/6584 * 100% = 22,9%.

Для расчета чистой процентной маржи (NIM) потребуется отношение значения чистого процентного дохода (6) к кредитному портфелю (1).

NIM = (6)/(1) * 100% = 2564,6/37558,3 * 100 % = 6,82%.

Данный показатель, как мы уже говорили, отражает степень эффективности использования активов компании в основной деятельности – кредитовании.

Для расчета рентабельности банка потребуется найти отношение чистой прибыли банка (4) к чистом операционному доходу (7). При этом чистый операционный доход включает в себя сумму чистых процентных доходов, чистых комиссионных доходов и доходов банка по операциям с ценными бумагами. Все эти показатели также отражены в отчете о прибылях и убытках.

Рентабельность банка = (4)/(7) * 100% = 1508,6/(2564,6 + 1074,7 – 310,8 + 94,2 + 5,4) * 100% = 44%

Показатели P/E, P/BV считаются стандартно. Для расчета потребуется капитализация компании, которую можно найти на сайте Московской бирже по тикеру компании, а также значение прибыли за период (4) и капитала компании (5).

Для нашего случая:

P/E = 4,43

P/B =1,01

Данные показатели говорят, что акции компании нельзя считать перекупленными. По историческому P/E вообще можно сказать, что компания несколько недооценена.

🎌Данный пост не является рекомендацией к покупке акций данной компании. Он предназначен для наглядного представления анализа финансовых показателей банковских компаний.

Не забывайте, что все показатели необходимо оценивать в динамике и делать выводы о повышении или снижении эффективности бизнеса.

🚩Как видно из таблицы, которую мы представили выше, по итогам 2023 года банк доказал, что способен не просто справляться с внешними трудностями, но еще и увеличивать свои показатели.

@ForBetterLife_FBL

Sozidatel22 марта 2024, 05:56Спасибо, редко на СЛ появляются годные посты, но они не интересны широкой публике0

Sozidatel22 марта 2024, 05:56Спасибо, редко на СЛ появляются годные посты, но они не интересны широкой публике0 Mityan22 марта 2024, 06:25А как расшифровывается LTD?0

Mityan22 марта 2024, 06:25А как расшифровывается LTD?0 White_Knights22 марта 2024, 11:15банк отчитался NIM 5,98% за год0

White_Knights22 марта 2024, 11:15банк отчитался NIM 5,98% за год0