Итоги недели 11.03.2024

*️⃣Продажи в ОФЗ усилились. Индекс RGBI практически достиг минимумов ноября прошлого года. Корпоративные облигации продолжают торговаться в боковике. Спреды к ОФЗ сокращаются. Доходности линкеров продолжают расти на фоне распродаж в ОФЗ, особенно в выпусках 52004 и 52005. Вмененная инфляция выросла до 6.77, так как доходности ОФЗ росли активнее доходностей линкеров.

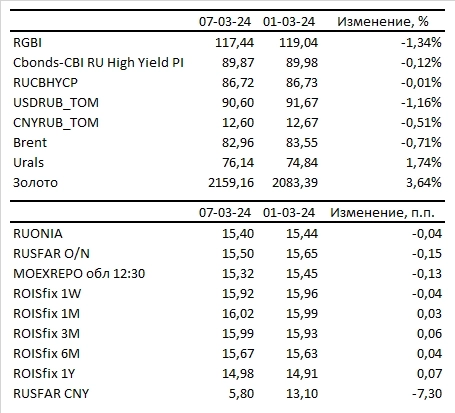

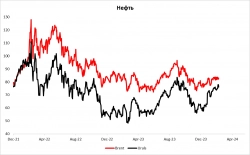

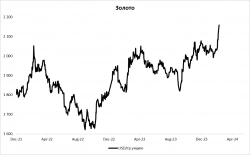

*️⃣Рубль укрепился на 1.16% к доллару и на 0.51% к юаню. Минфин опубликовал предварительную оценку исполнения федерального бюджета за январь-февраль 2024 года. Нефть: котировки марки Brent снизились на 0.71% до 82.96$, Urals выросли на 1.74% до 76.14$ — спред сокращается. Золото обновляет исторические максимумы: в моменте котировки превышали 2 203$.

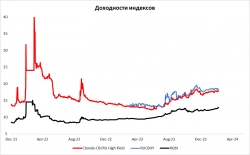

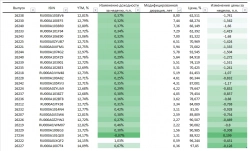

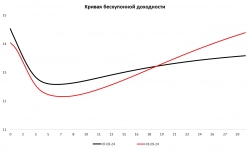

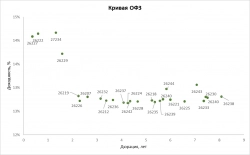

Прошлая неделя открылась сильной распродажей в ОФЗ, что отчетливо видно на графике. В понедельник индекс RGBI снизился сразу на 0.39%. В последующие дни динамика была сопоставимой. По итогам недели падение составило 1.34%. Индекс практически достиг минимумов ноября прошлого года. Длинные ОФЗ корректировались гораздо активнее, что видно на примере таких бумаг как 26238, 26230, 26240, 26233, 26243 и 26244. Некорые из них уже прошли минимумы ноября.

Вся кривая ОФЗ значительно сдвинулась вверх за прошедшую торговую неделю и приближается к 13%. Выпуск 26243, к слову, уже превысил, вплотную подобрался к этой отметки выпуск 26244. В среднем доходности по всей кривой выросли на 0.36%. Минимальная доходность по ОФЗ на данный момент составляет 12.68%.

На аукционе Минфин размещал 2 выпуска: короткий 26207 и длинный 26244. Оба с фиксированной доходностью. Всего было привлечено 77.8 млрд руб.: 72.8 млрд руб. по выпуску 26244 при спросе 110.5 млрд руб. и с доходностью 12.92%, 5 млрд руб. по выпуску 26207 при спросе 8.5 млрд руб. и с доходностью 12.72%.

Корпоративные облигации облигации продолжают торговаться в боковике вопреки динамике ОФЗ. Индекс корпоративных облигаций RUCBCPNS снизился на 0.13%, индекс ВДО RUCBHYCP — на 0.01%, Cbonds-CBI RU High Yield — на 0.12%.

Наблюдается сильный спрос на новые размещения с фиксированным купоном. Инвесторами движет желание зафиксировать высокую купонную доходность в облигациях инвестиционного рейтинга на ближайшие несколько лет, что в конечном счете на фоне дефицита предложения ведет к снижению купона и доходности. Как следствие сокращение премии за риск, которое может обернуться резкой переоценкой бумаг в случае реализации кризисных событий.

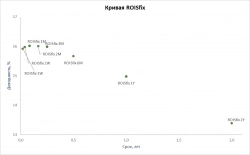

Котировки линкеров продолжили падение на фоне распродаж в ОФЗ, доходности — рост. Однако динамика в зависимости от выпусков была неоднородной. Более короткие 52002 и 52003 в целом были стабильны: доходности выросли на 0.04 п.п и 0.07 п.п., а котировки снизились на 0.205 п.п и 0.405 п.п. соответственно. Долгосрочные 52004 и 52005 скорректировались на 1.374 п.п. и 0.989 п.п., доходности выросли на 0.23 п.п. и 0.14 п.п. Выпуск 52002 торгуется с реальной доходностью 5.99%. Таким образом, вложения в данный выпуск на горизонте четырех лет будут ежегодно превышать уровень инфляции в среднем на 6%. Вмененная инфляция снова начала расти и достигла 6.77% (по выпуску 52002), хотя недельные данные пока замедляются. Возможен в лаг в реагировании инвесторов на динамику ОФЗ, как это было в прошлом году, после чего ОФЗ-ИН начали активно корректироваться.

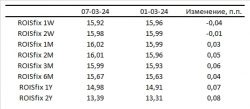

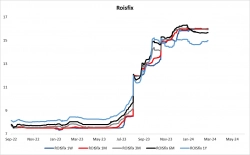

Ставки на денежном рынке с расчетами овернайт незначительно снизились и в среднем находятся в диапазоне 15.3.15.5%. Ставка ROISfix (процентный своп на RUONIA) с расчетами на 1 и 2 недели также снизилась — на 0.04 п.п. и 0.01 п.п. до 15.92% и 15.98% соответственно, с расчетами на месяц и более выросла в среднем на 0.06 п.п.

Рубль продолжил укрепление на прошлой неделе: на 1.16% к доллару до 90.60 и на 0.51% к юаню 12.60. Начиная с 7 марта чистые продажи валюты со стороны ЦБ и Минфина будут равны 7.1 млрд руб. в день (сокращение с 8.1 млрд руб. ранее), что несколько ослабит поддержку рубля, хотя это уже не такая большая сумма, чтобы оказывать реальное влияние на курс.

Минфин опубликовал предварительную оценку исполнения федерального бюджета за январь-февраль 2024 года. Дефицит бюджета составил 1 474 млрд руб. В этом году вероятна динамика аналогичная предыдущему: ускоренное финансирование расходов в первой половине года и нормализация бюджета во второй, что поддержит экономику, несмотря на высокую ставку Банка России.

Объем доходов федерального бюджета составил 5 025 млрд рублей, что на 58.8% выше объема поступления доходов в январе-феврале 2023 года. Ненефтегазовые доходы федерального бюджета составили 3 405 млрд рублей и увеличились на 53.5%. Нефтегазовые доходы составили 1 621 млрд рублей, значимо превысив показатели аналогичного периода предыдущего года (на 71.2%). По предварительной оценке, объем расходов федерального бюджета по итогам января-февраля 2024 года составил 6 499 млрд рублей, что выше уровня предыдущего года на 17.2%. Несколько более ускоренное финансирование расходов в феврале 2024 года в том числе связано с оперативным заключением контрактов и авансированием финансирования по отдельным контрактуемым расходам.

Нефть которую неделю подряд достаточна стабильна, что уже удивительно для данного актива, и торгуется чуть выше 80$ за баррель (точнее 82.96$ для марки Brent). Страны ОПЕК+ на прошлой неделе сообщили о продлении добровольного сокращения добычи нефти на уровне 1.7 млн барр. в сутки + дополнительные 0.5 млн барр. со стороны России. Данная мера, по задумке, инициаторов должна поддержать цены на «черное» золото в ближайшее время. Справедливости ради, текущие котировки в целом достаточно комфортны для большинства членов картеля, если не учитывать потери от сокращения объемов добычи. Но, видимо, основная цель, ради которой приходится терпеть, — дождаться, когда американские нефтедобытчики не смогут поддерживать текущие объемы производства и, соответственно, когда цены начнут на ожиданиях дефицита предложения.

Золото на прошлой неделе достигло исторических максимумов и превысило в моменте 2 000 долл. за тройскую унцию. Рост происходит на фоне повышенной неопределенности и массовых оптимистических прогнозов на этом фоне, что уже само по себе добавляет дополнительный риск — динамика актива становится слишком непредсказуемой. Да и ставки еще снижать не начинали, а при высоких ставках и инфляции золото не несет никакой реальной доходности.

t.me/DolgosrokInvest

11 марта 2024 г.