HeadHunter отчёт. Безудержный рост!

HeadHunter отчёт за 4й квартал и 2023 год.

Прежде чем говорить про шикарные финансовые показатели, неплохо бы понять от куда ноги растут и для этого обратимся к рынку труда.

Уровень безработицы по итогам 2023 – 3,2% стал самым низким за всю историю наблюдения. Также в декабре до рекордного уровня увеличилось число занятых — 74,2 млн человек. Это новый исторический максимум для декабря — месяца, когда традиционно завершаются годовые, срочные контракты. Глава Банка России Эльвира Набиуллина называла дефицит кадров основной проблемой российской экономики.

Как следствие увеличиваются сроки найма, и объявления на HH висят гораздо дольше обычного, что благо для компании, потому что крупный и средний бизнес главный источник заработка. При этом количество активных резюме соискателей сокращается, что только подпитывает вышеописанную динамику.

Это всё хорошо, но на сколько эта динамика долгосрочная, может это всё одномоментные прибыли? Давайте разберём основные причины дефицита кадров: 1) события, произошедшие вследствие геополитической напряжённости, 2) отсутствие специалистов с требуемыми навыками под задачи, 3) демография. Однозначно можно сказать, что проблемы демографии и недостатка квалифицированных кадров быстро не решаются. Более того позже мы взглянем на прибыль, её планомерный рост начался с 2020 года, то есть мне сложно утверждать, что события после СВО кардинально поменяли ситуацию, и из-за этого фактора начался бурный рост. Нет.

Кстати, забавно, что сектор IT (см. график выше) в котором работает сам HeadHunter имеет меньше остальных проблем с набором персонала.

Операционные и Финансовые результаты

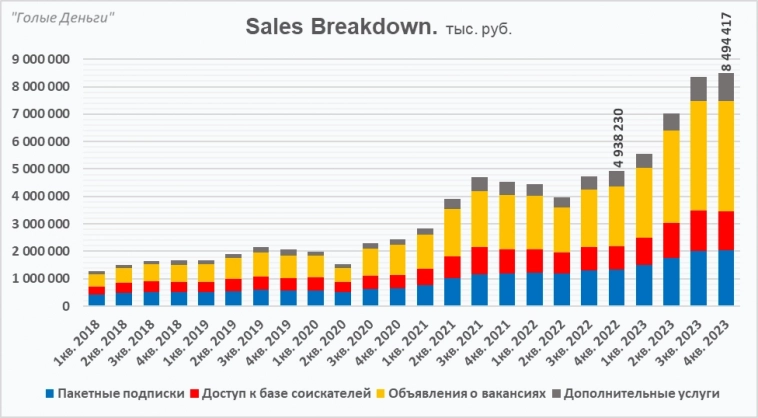

Плавно переходим к показателям самой компании. Выручка в четвертом квартале 2023 года выросла на 72% по сравнению с аналогичным периодом 2022 года и составила 8 494 млн рублей. Рост выручки обусловлен увеличением ключевых операционных показателей среди всех операционных сегментов на фоне повышенного спроса на кандидатов в сочетании с дефицитом соискателей.

Показатель ARPC (средняя выручка на клиента) в сегменте «Крупные клиенты» вырос на 44%. Рост обусловлен увеличением средней стоимости услуг, и был усилен продолжающимся ростом потребления услуг компании на фоне высокой конкуренции за кандидатов.

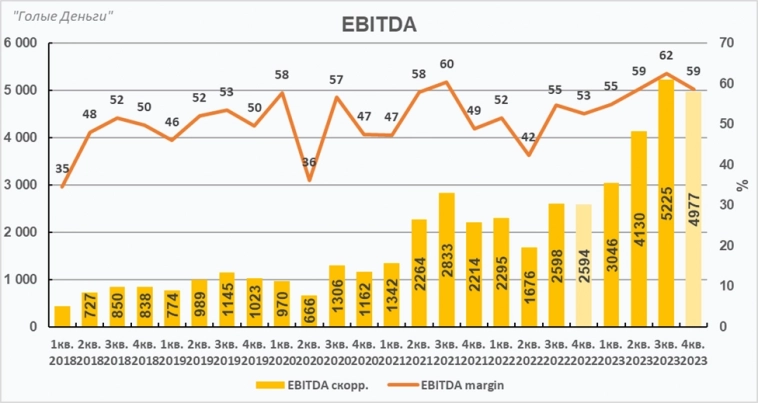

В силу обозначенных выше причин, скорректированная EBITDA в 4 квартале 2023 года выросла на 92% по сравнению с аналогичным периодом прошлого года. Маржинальность по EBITDA увеличилась до 59% и это на фоне существенного роста выручки. Близко к максимальным значениям.

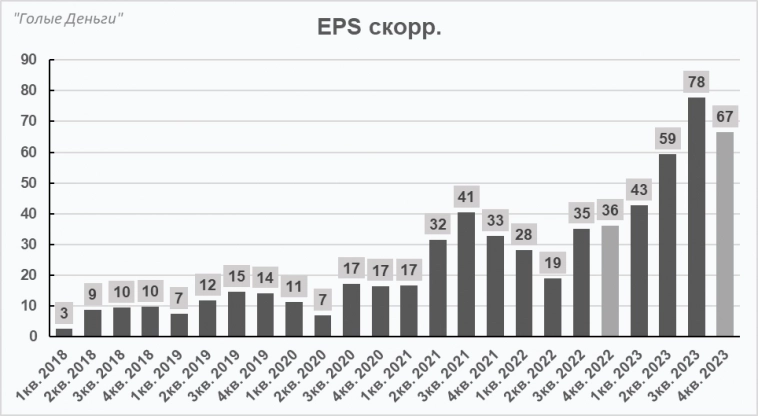

За год заработали 246 рублей скорректированной чистой прибыли на акцию. Рекордно отработали 3й квартал.

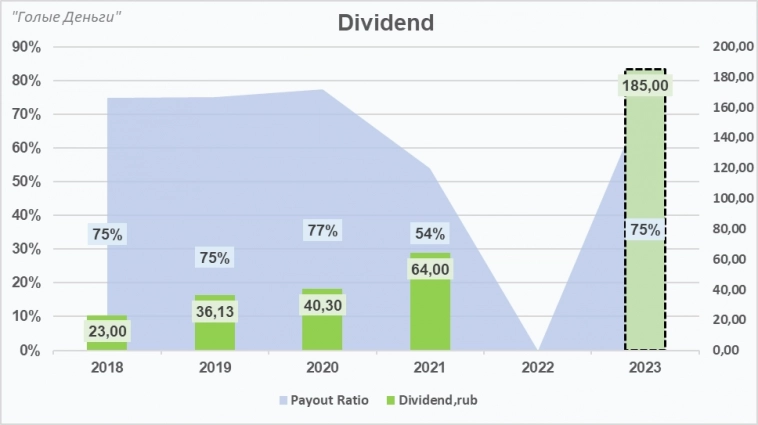

Обращаю внимание на нераспределенную прибыль. Это заявка на дивиденды в будущем, раньше отправляли не менее 50% от скорректированной чистой прибыли.

«На корпоративном фронте, грядущий год должен ознаменоваться получением нового листинга для нашей компании на Московской Бирже и созданием условий для возобновления дивидендных выплат нашим акционерам.» — Дмитрий Сергиенков, генеральный директор HeadHunter Group. Компания работает над переездом, в результате первого этапа реструктуризации бизнеса, новой материнской компанией группы HeadHunter стало МКАО «Хэдхантер», владеющее 72,7% акционерного капитала Headhunter Group PLC. МКАО «Хэдхантер» объявило об оферте на выкуп и обмен ценных бумаг для держателей акций и АДР кипрской HeadHunter Group PLC — в рамках реструктуризации бизнеса. По итогам процесса МКАО «Хэдхантер» должно стать холдинговой компанией группы HeadHunter с листингом акций на «Мосбирже». Саму Headhunter Group PLC также планируется в будущем редомицилировать в Россию.

Если всё пройдёт успешно, то ожидаю дивиденд в районе 185 рублей на акцию, дивидендная доходность к текущей цене 3700 составит 5%. Но это скорее милый бонус, а не главный драйвер для роста, но всё равно добротно, учитывая из какого сектора HH и что это компания роста.

FCF вырос на 120% год к году. Уплаченный в августе налог на сверхприбыль, выглядит «карманными расходами». Больших капитальных затрат у компании не предвидится, а свободный денежный поток так и просится на волю в ваши карманы.

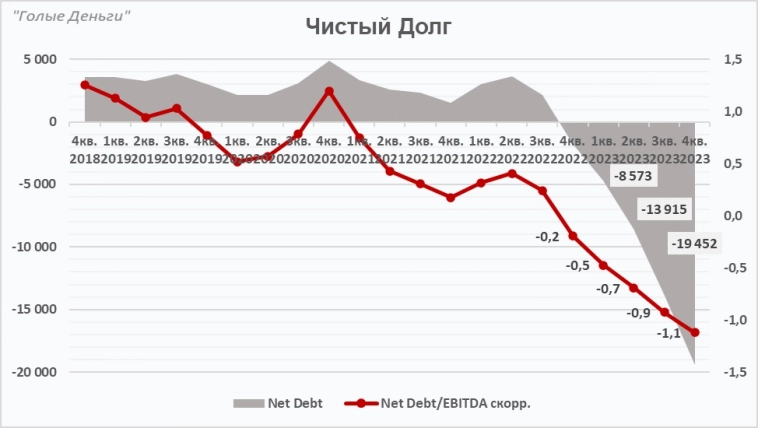

При таких жировых накоплениях в денежных потоках, компания ещё успела поработать и с долговой нагрузкой. Чистый долг — уверенно отрицательный.

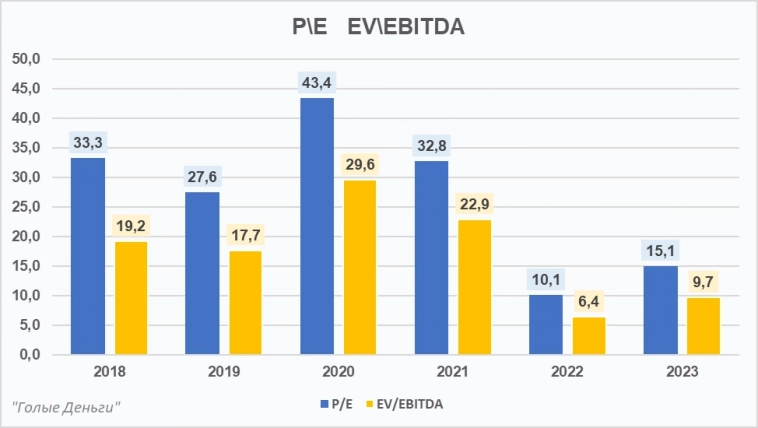

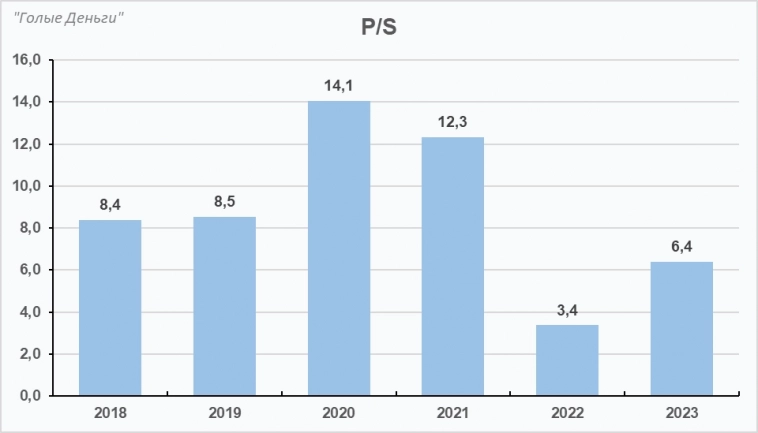

Учитывая темпы роста прибыли и их качество, оценка дешёвая.

Что я делаю: HeadHunter есть у меня в портфеле. Отчёт шикарный, вопрос сколько ещё таких отчётов будет впереди? Исходя из того, что мы видим на рынке труда, и того, что планомерный рост продолжается уже длительное время с 2020 года — думаю ещё увидим. Долга нет, активные шаги по редомициляции совершаются, кэша много, зоны роста есть.

Жду понедельника, чтобы увеличить позицию.

На этой неделе также разобрал отчёт Русагро