ВТБ (VTBR) Дивидендные перспективы 2025-2026

На днях прозвучало много интересных заявлений от менеджмента ВТБ. Постараемся все осмыслить и посчитать. (Помним, что речь идет о ВТБ, так что любые долгосрочные ожидания менеджмента заливаем на 5 минут кипятком и подаем к столу.) Тем не менее, прикинем, что нам ждать, если ожидания менеджмента сбудутся, а также дадим нашу оценку тем тезисам, которые были озвучены.

ВТБ принял новую стратегию развития 2024-2026, вот какие планы поставили в рамках стратегии:

Костин: ВТБ не закладывает привлечение капитала на рынке в ближайшие три года, будет использовать прибыль (прим. NZT Верим, если за 3 года не наступит новый кризис в банковском секторе, потребности в вливании капитала действительно больше нет)

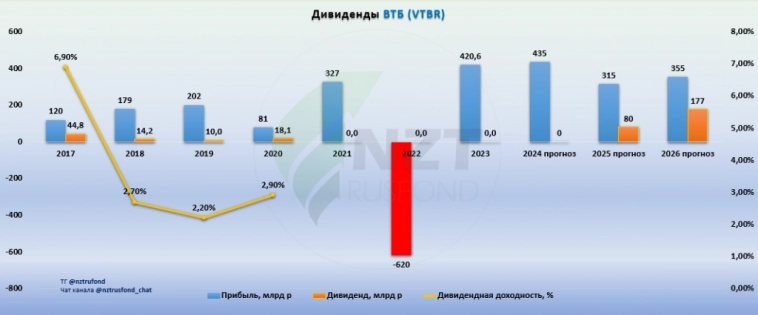

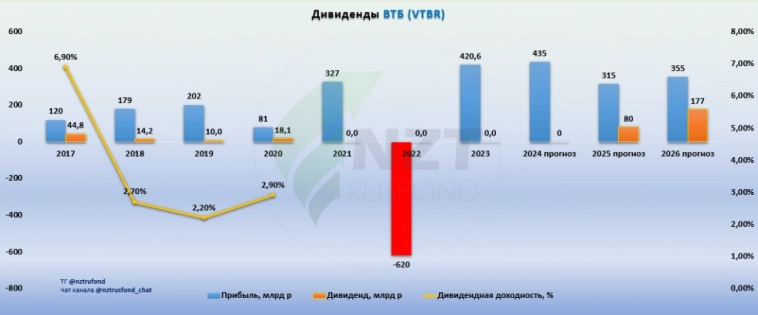

Костин: в базовом сценарии ВТБ возобновит выплату дивидендов по итогам 2025 года, но если результаты будут лучше бизнес-плана, может и раньше. Размер дивидендов по итогам 2025 года может составить 80 млрд руб. (прим. NZT Давайте посмотрим, может еще один год вливания прибыли в капитал и правда даст возможность банку начать платить дивиденды)

ВТБ заложил в стратегию рост чистой прибыли по МСФО в 2025 году до 520 млрд руб. (прим. NZT Сомневаемся, от банковской деятельности такой прибыли точно не будет, неужели закладывают сохранение прочих непроцентных доходов на высоком уровне и в 2025 году?)

Пьянов: доходность на все типы акций ВТБ при возобновлении выплат дивидендов будет равной. (прим. NZT Верим, раньше распределяли именно так)

Прибыль банка к 2026 году должна составить 650 млрд руб. (прим. NZT Такое возможно только при сохранении прочих непроцентных доходов на уровне, соразмерном с 2023 годом)

Пьянов: мы воспринимаем привилегированные акции как часть нашего капитала. И как в прошлом, когда возобновится выплата дивидендов, скорее всего распределение дивидендов будет с одинаковой дивидендной доходностью по всем классам акций. Мы в прошлом пытались вести дискуссии по конвертации или выкупу привилегированных акций, но на следующую трехлетку это не стоит в повестке. (прим. NZT Отлично, берем за ориентир равное распределение на обыкновенные и привилегированные акции будущей прибыли в расчете, как это было раньше)

Теперь соберем все это в одну картину и попытаемся сделать выводы.

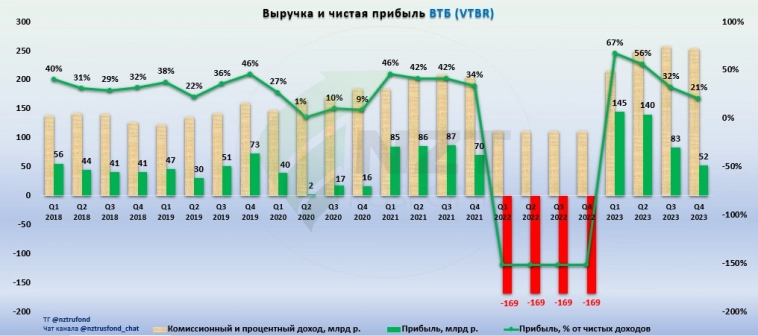

Финансовые результаты

Смотрим на разбивку доходов поквартально в 2023 году. Первое полугодие — крупные прочие непроцентные доходы от финансовой деятельности. Разовый фактор. Как правило эти доходы не крупные, а зачастую и отрицательные. Делать ставку на сохранении таких доходов на регулярной основе ошибочно.

Третий квартал отработали уже в штатном режиме, прочих доходов здесь всего на 4,1 млрд руб. 4й квартал аналогично, прочих доходов всего на 6 млрд руб, тогда как в первом полугодии получили их в сумме на 166,7 млрд руб. Сильное снижение маржи в 4 квартале связано с резким ростом расходов на содержание персонала и административных расходов.

Накинули в 4 квартале 25-28 млрд руб сверху от того размера, что плавно подрастал в течение первых трех кварталов. Видимо, как и в Сбере, в 4 квартале выплатили щедрые премии. Резкого роста резервов тут пока нет.

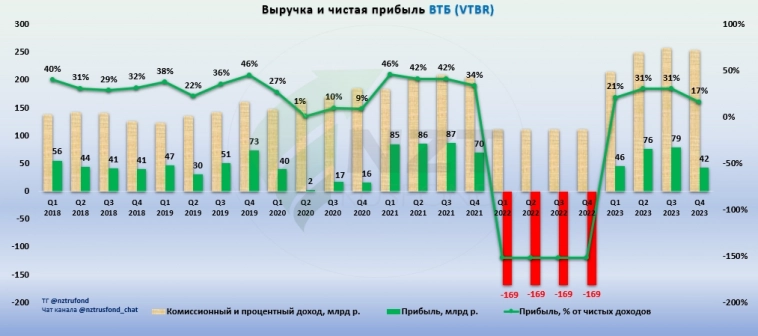

А теперь посмотрим, как выглядят результаты банка без разовых доходов, это будет гораздо нагляднее.

Стал ли банк заметно эффективнее после присоединения других банков к Группе? На первый взгляд нет, рентабельность на средних значениях и даже чуть ниже. Разбивку административных расходов в отчете не нашли, но если лишние 25-28 млрд руб действительно пошли на премии, то тут можно только промолчать, в Сбере на премирование в этом году ушло всего 20-25 млрд руб для сравнения.

Вот, что писали в обзоре на 4 квартал:

Самый больной вопрос для прибыли уже 2024 года — а не ухудшится ли обслуживание долгов у части заемщиков, и кто будет вынужден брать новые кредиты под большие ставки? И как отреагирует прибыль на спад в новых ипотеках, по крайней мере на вторичном рынке. Тут есть риски, процентная маржа в 4 квартале с 3.1% снизилась до 2.9%, это будет давить на прибыль в 2024 году.

Если смотреть без разовых факторов и резких движений по резервам, то можно было б ожидать 250-260+ млрд прибыли. Помним, что в 2023 году прочих доходов и расходов вышло на 127 млрд руб.

Предсказать, какие будут резервы в 2024 году сложно, но у ВТБ кредитный портфель хуже, чем у Сбера, так что вряд ли год может пройти также спокойно, ждем рост резервирования.

В том числе не забываем, что ВТБ планирует возобновить выплаты по бессрочным суббордам, которых на конец 2023 года в капитале 456,5 млрд руб. Средний купон по ним где то 9-9,5%, то есть в 2024 году в перспективе появятся еще +40-43 млрд руб процентных расходов.

В 2024 году ВТБ закладывает прибыль 435 млрд руб. Как это может получиться?

Мы прикидывали, что здесь лежит около 100 млрд рублей прибыли от работы с заблокированными активами и признание 60 млрд рублей отложенного налогового актива благодаря изменению стратегии консолидации «Открытия». При снижении ставки во второй половине 2024 можно будет выпустить часть резервов (там вполне может сидеть пара десятков млрд руб).

Итого 160 разовых + 260 базовая работа + 20 резервов = 440 млрд руб.

А вот, что банк прогнозирует на следующие 3 года. Допустим, мы верим, что в 2024 году справятся и все будет согласно ожиданиям. В целом, это возможно, но если дальше разовых доходов не будет, так откуда поступательный рост прибыли?

Если посмотреть историю, ВТБ всегда платил дивиденды на обыкновенные и привилегированные акции в таком соотношении:

средняя капитализация обыкновенных акций за период + стоимость привилегированных акций по номиналу.

Префы стоят 521 млрд руб суммарно, государство хочет на эти 520 млрд руб получать ту же дивидендную доходность, что и по обыкновенным акциям.

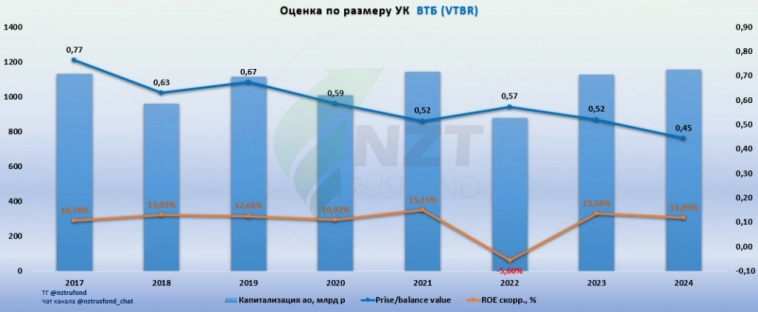

Это нам заявили выше, и это практиковалось с 2014 года. То есть государство оценивает префы именно так, поэтому для правильного понимания значения P/Bv мы добавляем стоимость префов к капитализации обыкновенных акций и получаем такие значения.

Сейчас банк стоит пол капитала на рынке, Сбер стоит 1 капитал. Дешево? У Сбера средний на долгом промежутке ROE 20%. На вложенный капитал отдача 20%. У ВТБ средний показатель ROE 10,3%. То есть на вложенный капитал мы также получаем около 20%. Оценен ВТБ справедливо.

На диаграмме ROE, при котором мы скорректировали прибыль банка на те самые прочие непроцентные доходы от финансовой деятельности, чтобы наглядно увидеть реальную прибыль банка от профильной деятельности. Так ROE менее волатильный и нет искажения восприятия от разовых результатов 2023 и ожидаемых разовых результатов 2024 года. Так как дальше разовых доходов не будет, мы должны понимать, какую реально прибыль может генерировать банк на капитал в 2025+ годах. Если мы возьмем обычный ROE, то там среднее значение на этом же промежутке и то меньше, 8,8% из-за провала в 2022 году.

Для того, чтобы в 2025 году банк показал ожидаемую прибыль в 520 млрд руб, надо, чтобы ROE был 17,6%. Как это сделать без разовых статей доходов, пока не понятно. Будем ориентироваться на консервативные показатели среднего ROE за период в 10,3% и сделаем свой более реалистичный прогноз. Что касается прочих непроцентных доходов от финансовой деятельности, накинем еще по 20-30 млрд руб в год, как это было в 2021 году.

Справедливости ради надо отметить, что это единственный год на данном промежутке, когда банк показал прибыль по этой статье, до этого был либо убыток, либо ноль. Так что этого более, чем достаточно.

Вот так выглядит наш более реалистичный прогноз по прибыли ВТБ до 2026 года.

Теперь самое интересное, считаем дивиденды.

Для этого нам также надо оценить потенциальную стоимость обыкновенных акций в будущем.

Сейчас ставка дисконтирования для банка около 20% (см Сбер выше), но в 2025-2026 году по мере снижения ставки ЦБ и она снизится. Сбер как правило торговался с коэффициентов P/Bv 1,2-1,3, значит и тут оценка подрастет с 0,5 до 0,6-0,65 на пике позитивных новостей.

Капитал на 2026 год мы ожидаем в размере 3270 млрд руб, если банк будет показывать заложенную в нашей модели чистую прибыль и выплатит 80 млрд руб на дивиденды по итогам 2025 года. Тогда оценка по P/Bv 0,63 будет 2060 млрд руб.

Убираем отсюда 521 млрд руб префов, выходит капитализация обыкновенных акций 1539 млрд руб или 0,0573 руб за акцию. Это +140% от текущей цены и результат того, что префы оцениваются статично в размере 521 млрд руб и их оценка не растет по мере роста обычки.

А вот как будет на самом деле, мы узнаем только после того, как снова запустят выплаты дивидендов.

Риски

1) Это все может платиться, если им будет хватать нормативов по капиталу банковской группы (Н20.1 был 7% по последним данным). Если 80 млрд еще можно выплатить (это 20% от 400 млрд), то вот 50% от МСФО 2026 — тут есть вопросы. Напомним, что 2023 и 2024 год банк чинит огромную дыру в капитале после 2022 года.

2) Если вдруг государство захочет отщипнуть на префы больше, то и оценка будет совершенно иной. Предположим, захотят взять в 1,5 раза больше. Могут ли? Все могут, тогда оценка обычки стремительно снижается к 0,0476 руб за акцию. Возьмут в 2 раза больше и оценка обычки станет 0,0379 руб. Но пока заявляют, что ничего не изменится, поэтому 57 копеек берем за ориентир.

Теперь когда мы примерно понимаем потенциальную будущую цену акций, если все пойдет по плану и нас не обманут, можно посчитать дивиденд:

Капитализация обычки при цене 0,0573 руб 1539 млрд руб, префы — 521 млрд руб.

Распределение прибыли будет 2,95/1.

Из 177 млрд руб потенциальных дивидендов на обыкновенные акции придется 132,2 млрд руб или 0,00492 руб.

Потенциальная доходность к ожидаемой цене обычки 8,6% или 20,8% к текущей цене.

Будет ли такая доходность справедливой? Вполне, учитывая потенциальное снижение ставки к 10% к тому времени. Сбербанк также оценивался в 7,5-8% дивидендной доходности в спокойное время, плюс перед нами будет уже не старый ВТБ, а обновленный более здоровый банк, так что премия за риск в дивидендной доходности может сократиться. Пусть будет 10% дивдоходности для целевой цены.

По тому же принципу прикидываем, сколько можем получить при выплате 80 млрд руб дивидендов по пути. Выходит около 0,00176 руб на обычку или 7,4% к текущей цене. Это наиболее реалистичный сценарий, на котором может пойти основной рост акции в ожидании щедрости годом позже.

Мы не верим в чересчур оптимистичные ожидания менеджмента относительно прибыли 2025-2026 годов, но в 2024 году еще вполне можем увидеть сильные результаты, далее банк вернется к стабильным средним результатам деятельности.

Но даже в случае выполнения наших скорректированных ожиданий акции могут начать переоценку на фоне выплаты первых 80 млрд руб дивидендов, а затем показать значительный рост на ожиданиях будущих крупных выплат. Если нас не обманут и распределение прибыли на префы и обычки сохранится, как в прошлом и как нам заявляют, а по пути не произойдет очередных проблем в бизнесе, то уже к концу 2026 — середине 2027 года на фоне ожидания дивидендов акции могут показать переоценку к 0,05 руб за акцию + по пути получим 0,00176 руб дивиденда.

Итого:

Рынок, судя по реакции цены, как и мы, не особо верит в ожидания менеджмента. А ведь если в них верить, то потенциал роста будет значительно сильнее, чем мы рассчитали, и тогда акции должны расти даже сейчас.

Но они не растут, репутация ВТБ и не сбывающихся прогнозов менеджмента у всех в памяти, плюс, даже если взять наш реалистичный взгляд на потенциальный рост.

30% годовых против почти что гарантированных ~25% в Сбере при прочих равных не кажется достаточной премией, чтобы акции начали расти заблаговременно, ведь ориентиры для идеи аж на 3+ года вперед, за это время может много что произойти, что как всегда изменит ситуацию и перепишет все прогнозы. Готовы ли вы поставить на репутацию ВТБ ради призрачных дополнительных % годовых, решать вам (ранее — не стоило).

Прошлые обзоры:

https://nztrusfond.ru/category/obzory/vtb-moex-vtbr-otchet-msfo-4-kv-2023/

nztrusfond.ru/category/obzory/vtb-otchet-msfo-1pg-2023/

nztrusfond.ru/category/obzory/vtb-otchet-msfo-aprel-2022-/

nztrusfond.ru/category/obzory/vtb-otchet-msfo-2022-/

nztrusfond.ru/category/obzory/vtb-plyus-otkrytie-i-rnkb-i-mysli-o-dopemissii/

nztrusfond.ru/category/baza-emitentov/vtb-pokupaet-otkrytie-za-340-mlrd-rubley/

80 ярдов от 500 -это не 50%, что требуется по закону от государственной организации

Я думаю, что запад украдет заблокированные им наши ЗВР. В отместку Силуанов будет раздавать компенсации со счетов С. Там Костину его 620 миллиардов из 2022 и упадут.

Оттуда и прогнозы такие оптимистичные.