Я запустил свою стратегию автоследования!

Уважаемые друзья, сегодня я сделал еще один шаг вперед в работе на фондовом рынке и запустил стратегию автоследования «Влад про деньги | Акции РФ» в Тинькофф Инвестициях.

Стратегия автоследования дает вам возможность подписаться на автоматическое повторение моих сделок в вашем портфеле. Теперь я буду приносить вам пользу не только своими обзорами, но и непосредственно инвестированием на фондовом рынке.

Стратегия актуальна тем из вас, кому не хватает времени на анализ отчетности компаний и выбор лучших активов на российском рынке.

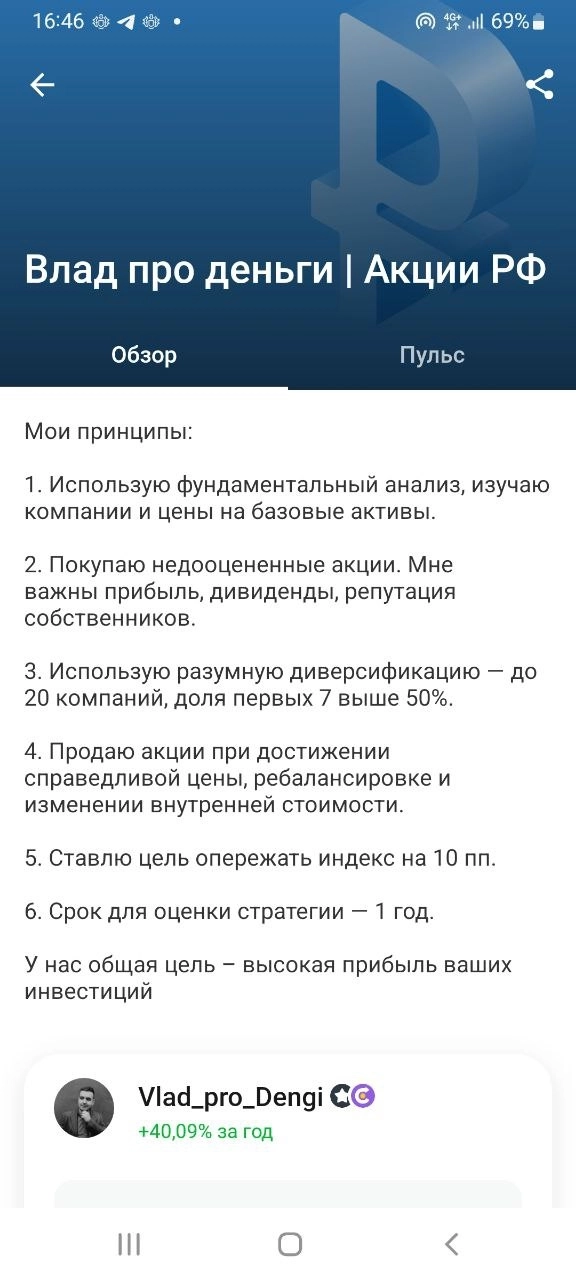

Мои принципы управления капиталом в стратегии:

1️⃣ Использую фундаментальный анализ, изучаю компании и цены на базовые активы (нефть, золото, сталь и т.д.).

2️⃣ Покупаю недооцененные акции. Мне важны прибыль, дивиденды, собственный капитал и долг, мультипликаторы (в сравнении с историей и конкурентами), репутация собственников. Цены на акции долгосрочно следуют за финансовыми показателями компаний, в первую очередь, за прибылью.

3️⃣ Использую разумную диверсификацию — до 20 компаний в портфеле, доля первых 7 выше 50%. Я допускаю вложение до 40% средств в акции 1 компании, если это будет ТОП-идея.

4️⃣ Продаю акции при достижении справедливой цены, ребалансировке и изменении внутренней стоимости.

5️⃣ Консервативно работаю с рисками. Я покупаю только те активы, бизнес которых хорошо понимаю и могу с высокой вероятностью спрогнозировать его результаты. Я не использую маржинальную торговлю и не шорчу рынок.

6️⃣ Ставлю цель опережать индекс ММВБ с дивидендами минимум на 10 пп. в год. Целевая доходность стратегии +25% годовых.

Доходность моего личного портфеля в 2023 году +61,22% (на 22 пп. выше индекса), доходность за первые 2 мес. 2024 года +12,88% (на 7 пп. выше индекса).

7️⃣ Горизонт для оценки эффективности стратегии — 1 год. Я буду делиться с подписчиками стратегии промежуточными результатами ежемесячно.

8️⃣ Рекомендуемая сумма для инвестирования по стратегии — 420 000 руб., минимальная – 210 000 рублей. Такие суммы позволяют мне выбирать в портфель любые акции на российском рынке вне зависимости от их цены.

Подключиться к моей стратегии в Тинькофф Инвестициях вы можете по ссылке:

Стратегия автоследования «Влад про Деньги | Акции РФ»

Я вложил свои деньги в стратегию на рекомендуемую сумму. У нас с вами общая цель – высокая прибыль инвестиций.

Если у вас есть вопросы по моей стратегии автоследования, задавайте их в комментариях.

Вот мои 19 идей на российском рынке. По каждой ссылке большой обзор компании — справедливая оценка по будущей прибыли, прогноз дивидендов. Присоединяйтесь к моему каналу, каждому из вас рад.

Идеи первого уровня:

1) Транснефть: t.me/Vlad_pro_dengi/795

2) Магнит: t.me/Vlad_pro_dengi/773

3) Сбер: t.me/Vlad_pro_dengi/792

4) Роснефть: t.me/Vlad_pro_dengi/774

5) Лукойл: t.me/Vlad_pro_dengi/738

6) Ростелеком: t.me/Vlad_pro_dengi/788

7) X5: t.me/Vlad_pro_dengi/715

8) ММК: t.me/Vlad_pro_dengi/781

9) Северсталь: t.me/Vlad_pro_dengi/736

10) Лента: t.me/Vlad_pro_dengi/739

11) Полюс: t.me/Vlad_pro_dengi/778

Идеи второго уровня:

1) Интер РАО: t.me/Vlad_pro_dengi/741

2) ВТБ: t.me/Vlad_pro_dengi/775

3) Тинькофф: t.me/Vlad_pro_dengi/795

4) Алроса: t.me/Vlad_pro_dengi/793

5) Инарктика: t.me/Vlad_pro_dengi/714

6) Вуш: t.me/Vlad_pro_dengi/722

7) Юнипро: t.me/Vlad_pro_dengi/782

8) Мосбиржа: t.me/Vlad_pro_dengi/789

Успехов вам в инвестициях! Спасибо, что читаете!

Только не рановато ли продавать услугу?

Пока не пройден не то что ни один обвал, а даже хоть сколь-нибудь медвежьего рынка. Так то моветон выходить с оффером не имея статистории даже стандартного трехлетия.

Что касается цифр, то в прошлом году индекс сделал +53%, а не то что вы о нём пишете. Свой то результат вы ж наверняка с дивами считаете. Так зачем это цыганство с намеренным занижением реальной доходности сравнительного бенчмарка?

Вопрос справедливая цена условно 1000 руб платят дивиденды 160. И цена достигла 1000 руб. Продавать будите ?

Условие. Новых бумаг на покупку не нашли.И в портфеле есть свободные деньги.

Задаю такой вопрос так как 2023 год вроде ни один раз предлагал такой выбор. Я кстати продавал ( по справедливой или чуток выше иногда не дожидаясь отчёта) и как оказалось зря.